Облигации

Открыта книга заявок на замещение еврооблигаций «Газпрома» серии 48 российскими облигациями

- 23 января 2023, 09:45

- |

Размещение российских облигаций будет осуществляться по открытой подписке на Московской бирже и внебиржевом рынке.

Период подачи заявок для участия в обмене еврооблигаций серии 48 на замещающие облигации установлен с 10:00 МСК 20 января 2023 года до 18:00 МСК 31 января 2023 года. Расчеты по обмену запланированы на 1–3 февраля 2023 года.

Публичная безотзывная оферта опубликована на странице эмитента:

gazpromcapital.ru/fileadmin/f/events/2023/2023.01.19-oferta-48.pdf

По любым вопросам, связанным с обменом, следует обращаться к агенту по размещению – Банку ГПБ (АО): Exchange@gazprombank.ru

- комментировать

- 245

- Комментарии ( 0 )

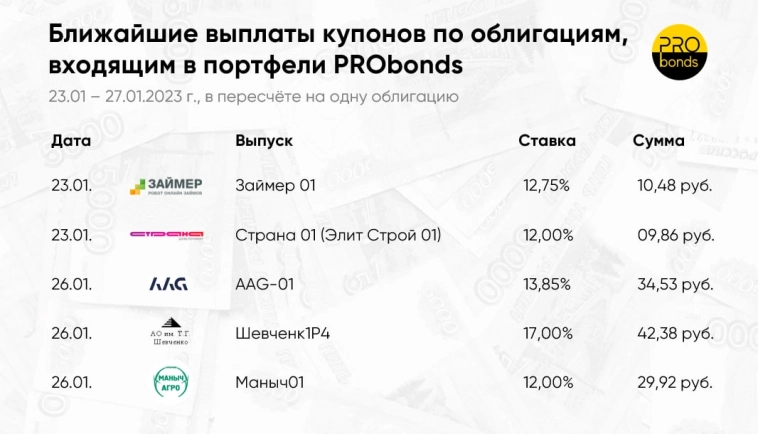

Ближайшие выплаты по облигациям, входящим в портфели PRObonds 23 - 27 января 2023 г.

- 23 января 2023, 09:18

- |

Сбербанк НДФЛ с купонов

- 23 января 2023, 09:12

- |

Ассоциация владельцев облигаций приветствует решение ПАО #Сбербанк об изменении подхода к удержаниям из сумм купонного дохода по облигациям. С 2023 г. налог с купонов, которые поступают на брокерский счёт, не будет удерживаться до конца года (либо до вывода денежных средств). В предыдущие годы удержания производились при каждом зачислении купона на брокерский счет в размере 13 (15) % от поступившей суммы купона. При этом не учитывались расходы инвестора в виде НКД, уплаченного при приобретении облигаций, в результате чего в значительном числе случаев сумма удержания превышала величину налоговой базы (финансовый результат) инвестора.

Новый порядок налогообложения купонных доходов, помимо полного соответствия нормам НК РФ, приведет к увеличению остатков денежных средств на брокерских счетах инвесторов, что позволит обеспечить дополнительную ликвидность и, учитывая возрастающую роль частных инвесторов, повысить стабильность фондового рынка.

Ассоциация предпринимает новые шаги для более полного соблюдения участниками рынка норм законодательства и обеспечению справедливого налогообложения физических лиц. Выражаем надежду, что продемонстрированный крупнейшей финансовой организацией страны прогресс в уважении прав и интересов частных инвесторов, поможет оставшимся банкам-брокерам проявить более активные и последовательные усилия, устранить существующие препятствия и эффективно решить вопрос с обеспечением корректного удержания налога исходя из реального финансового результата частных инвесторов.

@bondholders

«Тяжелая» просрочка

- 23 января 2023, 09:07

- |

Микрофинансовые организации в 2022 г. столкнулись с резким ростом просроченной задолженности при снижении спроса на нее со стороны коллекторов. Если в 2021 г. доля успешных сделок с долгами МФО составляла 57%, то в минувшем ― 47%. Особенно заметно сократился рынок цессий во втором-третьем кварталах после объявления СВО и частичной мобилизации. Участники рынка ожидают, что в 2023 г. рост просроченной задолженности будет пропорционален росту выдач, при этом доля «плохих» займов в портфеле МФО будет снижаться.

«Никто не хотел продавать»

По данным онлайн-аукциона по продаже просроченной задолженности Debex, в 2022 г. на российских онлайн-площадках было выставлено 46,4 млрд рублей просроченной задолженности микрофинансовых организаций (МФО). Это на 58% больше, чем годом ранее. Доля закрытых сделок составила 47%. При том, что в 2021 г. этот показатель находился на уровне 57%. В среднем через онлайн-площадки реализуется около 80% от общего объема выставленных просроченных долгов, отмечают эксперты рынка.

( Читать дальше )

Риск-менеджмент в инвестициях. Разбираем на личном примере

- 23 января 2023, 08:47

- |

Что такое риск-менеджмент в инвестициях? Давайте разбираться.

Риск-менеджмент - процесс принятия решений, целью которого является управление возможными рисками.

Многие знают, что чем выше потенциальная доходность, тем выше риск. Однако, у некоторых в составе их активов нет низкорисковых инструментов (да и небольшого вклада/накопительного счёта), что может привести к частичной потере вложений. Почему потере? Едем дальше, сейчас объясню.

Что произошло в феврале 22 года? Почти все потеряли часть своих вложений, т.к. закрывали позиции.

Некоторые участники рынка не стали продавать, а оказались в бумажном убытке. Я тоже не продавал. Но данный убыток остался виртуальным. Постепенно, к концу года доведя долю низкорисковых активов (в данном случае облигаций) до 44%, просадка уменьшилась до 5,7% без учёта налоговых вычетов. Потом вообще биржу закрыли на некоторое время. И правильно сделали.

( Читать дальше )

Подкаст: Все, что Вы хотели знать о бондах, но стеснялись спросить

- 23 января 2023, 08:27

- |

🔔 Подписывайтесь на наш подкаст и получайте информацию на любой для Вас удобной площадке.

🎙 Прошлый выпуск этого формата вызвал большой интерес. Но одного эфира недостаточно, чтобы найти все ответы, поэтому Дмитрий Александров и Марк Савиченко продолжают разбирать ваши самые популярные вопросы об облигациях:

02:00 — Режимы торгов: что это и в чем разница Z0, T0, T+?

11:40 — Как инвестор может участвовать в первичных размещениях?

17:12 — Как можно комбинировать различные режимы торгов?

19:13 — Рынок РЕПО с ЦК и почему он ликвиднее любого фонда денежного рынка?

24:23 — НКД: что это и для чего он нужен?

28:20 — Ответы на вопросы. У эмитента в разных выпусках примерно одинаковая доходность к погашению, но сильно отличается купон. Какой выпуск выгоднее взять?

31:55 — Есть примеры с постоянным и переменным купоном. Какой выпуск выгоднее до погашения или в среднесрок?

34:25 — Нюансы инвестирования в облигации с индексируемым номиналом и наиболее подходящее текущее и ожидаемое состояние рынка?

37:45 — Учитывая ключевую ставку в 7,5% и снижение купонной доходности у ОФЗ ПК имеет ли смысл продавать, например, 29006 до выплаты купона и сразу покупать 29007 пока ставка купона не снизилась?

39:45 — По каким графам МСФО корректно смотреть платежи по долгу, по отношению к чему их лучше анализировать в разрезе разных отраслей, какие допустимые диапазоны высчитываемых коэффициентов определены?

42:46 — В какое время фактически выполняется сделка? Например Т+1, купил облигацию сегодня в 16:00, в какое время завтра исполнится сделка?

43:32 — Мнение о возможных дефолтах по бондам застройщиков? Почему так много лизинговых компаний в ВДО?

47:37 — Почему полезно совмещать облигации с короткой и длительной дюрацией?

50:26 — Почему при активной продаже вторички по 96% идут покупки первички по 100%? Мнение по облигациям НИКА

53:40 — Учитывая структуру бизнеса и фин. потоки АПРИ ФЛАЙ, какие есть риски в связи с изменением ситуации на рынке?

56:14 — Ожидания по курсам основных валют и ключевой ставке ЦБ РФ?

Запись эфира

( Читать дальше )

Объём ФНБ в декабре сократился на ~1₽ трлн. Минфин изъял валюты на ~2,4₽ трлн в пользу дефицита бюджета.

- 22 января 2023, 13:41

- |

МинФин России опубликовал результаты размещения средств ФНБ за декабрь. Данный отчёт интересен тем, что из ликвидной части полностью исчезли фунты и йены, а доля евро сократилась, так Минфин закрыл дефицит бюджета в декабре (3,3₽ трлн или 2,3% ВВП). По состоянию на 1 января 2023 г. объём ФНБ составил 10 434 580,8₽ млн или 7,8% ВВП (месяцем ранее объём средств был равен 11 389 507,9₽ млн или 8,5% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 132 655,2₽ млн или 4,6% ВВП (7 601 763,0₽ млн или 5,7% ВВП).

Неликвидная часть активов ФНБ:

( Читать дальше )

В четверг ЦБ опубликовал очередной обзор финансовых рынков (pdf)

- 22 января 2023, 11:01

- |

👉физлица приобрели валюту на 70 млрд в ноябре и на 154 млрд руб в декабре

👉основной покупатель валюты — банки (не СЗКО), ноябрь 506 млрд, декабрь 567 млрд руб.

👉68% всех покупок валюты декабря пришлось на 2 половину месяца

👉объем продаж экспортеров во 2 половине декабря сократился на 24% к первой половине декабря и составил 37,7 млрд в день ($576 млн в день).

👉Доля торгов юанем выросла с 31% до 37%, доля торгов долларом упала до минимума 40%.

👉Доля физиков на рынке акций = 77%

👉Объем бондов в юанях = 552 млрд руб, общий корп рынок = 18,9 трлн руб

Ознакомиться с документом можно тут:

https://www.cbr.ru/Collection/Collection/File/43666/ORFR_2022-11.pdf

Динамика продаж валюты крупнейшими экспортерами по месяцам:

Наличие залога позволяет CarMoney сохранять качество кредитного портфеля

- 20 января 2023, 19:12

- |

Благодаря наличию залога компании CarMoney удалось избежать ухудшения качества кредитного портфеля на фоне общей для МФО тенденции, показавшей резкий рост «просрочек» в 2022 году.

«Это связано с особенностями залоговой бизнес-модели. Рост стоимости автомобилей, начавшийся еще в пандемию, стал для нас позитивным фактором. Выросла не только их цена, но и ценность для собственников. В результате обеспеченность портфеля стала больше, а просрочек и дефолтов со стороны клиентов — меньше», — пояснил директор по управлению рисками финтех-сервиса CarMoney Павел Исаев изданию boomin.ru статистику просроченной задолженности в секторе МФО.

Еще одной особенностью стало сокращение доли полных и частичных досрочных погашений.

«В нашей модели бизнеса это плюс, так как уменьшение числа досрочных погашений было вызвано не снижением доходов заемщиков, а их стремлением временно придержать средства в силу неопределенности будущего», — констатирует Павел Исаев.

Эфир с эмитентом ООО "Мосрегионлифт"

- 20 января 2023, 15:42

- |

Вашему вниманию запись прошедшего вчера, 19 января, прямого эфира с эмитентом ООО «Мосрегионлифт».

Благодарим Ассоциацию Владельцев Облигаций за организацию эфира и предоставления возможности эмитентам быть более открытыми.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал