Облигации

Национальное рейтинговое агентство ожидает порядка 10 дефолтов в 2023 году в сегменте ВДО

- 13 февраля 2023, 10:24

- |

Национальное рейтинговое агентство ожидает порядка 10 дефолтов в 2023 году в сегменте ВДО. В 2022 году только шесть эмитентов пополнили списки дефолтных компаний(«Главторг», ИТК «Оптима», «Кисточки финанс», «Калита», «ЭБИС» и OR Group).

«Вероятность дефолтов в 2023 году по сектору ВДО мы оцениваем как существенную и предполагаем, что их количество в этом году может достигнуть 10 эмитентов», — говорится в аналитическом обзоре НРА «Долговой рынок России – 2022. Анализ дефолтов».

frankrg.com/112147

- комментировать

- 340

- Комментарии ( 0 )

Линейка дверной фурнитуры — новый продукт в ассортименте «Феррони»

- 13 февраля 2023, 08:53

- |

В период с конца лета 2022 г. компания нарастила долю самостоятельного производства комплектующих для закрытия своих потребностей в производстве дверей на 15%, достигнув на сегодня локализации в 75%. Помимо закрытия собственных нужд в комплектующих, компания также разрабатывает линейку из 30 видов фурнитуры для продажи в качестве самостоятельных продуктов.

В конце 2022 года компания приобрела несколько видов нового оборудования и запустила новые виды комплектующих. На завод в Тольятти поступила линия гальванизации, для которой отведен новый цех, на сегодняшний день уже полноценно интегрированный в работу. И более того, уже расширена номенклатура по гальванизации. Здесь наносят покрытие на металлические изделия, которые потом используются при сборке фурнитуры.

Также в производство запущены уплотнители — лента из пластичного материала, которая располагается по периметру дверной коробки. Налажена технология экструзии — получение изделий путём продавливания вязкого расплава материала.

( Читать дальше )

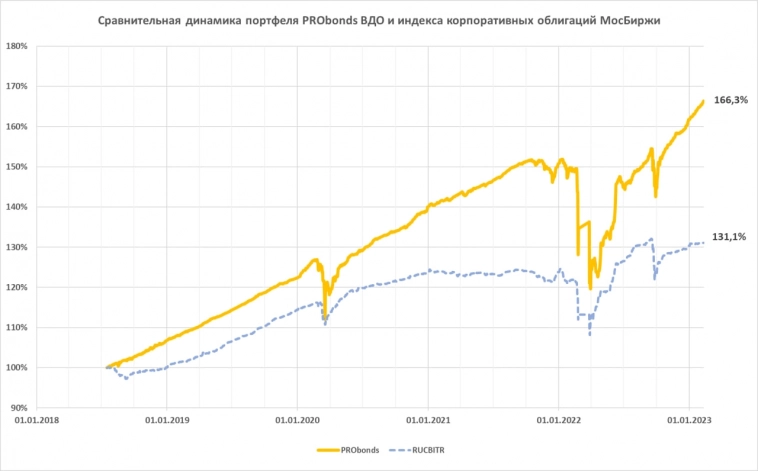

Портфель PRObonds ВДО (11,5% с февраля 2022 по февраль 2023). Работа над ускорением

- 13 февраля 2023, 07:53

- |

За год, с еще доконфликтной части прошлого февраля портфель PRObonds ВДО прибавляет 11,5%. На них пришлись и признание Л/ДНР, и начало СВО. Больше депозита, акций или широкого спектра облигаций. Меньше инфляции, которая за этот же год составила 11,8% (по приборам Росстата, ощущаемая – выше).

Что примечательно – это прирост портфеля в последние месяцы, когда он уже оправился от мобилизационного падения. За последние 4 месяца, с 10 октября по 10 февраля портфель вырос на 10,5%, т.е. в годовых – больше 30%.

Причем портфель PRObonds ВДО в целях разумного риск-менеджмента держал почти 15% активов в деньгах (размещаются в РЕПО с ЦК, доходность там около 7% годовых).

Удерживать такой темп вряд ли возможно. Значит, доля денег не снизится, а облигационный состав желательно улучшить.

В этой связи из портфеля уйдут облигации строительного холдинга AAG, снизится весь в облигациях АСПЭК-Домстрой, и то, и то в течение 5 сессий равными долями и по рыночным ценам. И в обоих случаях мы сокращаем бумаги с минимальными кредитными рейтингами. Или вовсе без них.

( Читать дальше )

Трёхлетние вклады VS лучшие трёхлетние облигации

- 13 февраля 2023, 07:39

- |

Посмотрел, какие сейчас существуют максимальные ставки в банках на срок в 3 года. Почему на 3 года? В большинстве банков это максимально доступный на данный момент срок. А при желании ЦБ снижать ключевую ставку тут есть возможность зафиксировать её. Но обещать — не значит жениться. И ЦБ может её в ближайшее время очень даже и поднять. Впрочем, эта возможность в ставки уже заложена.

Кроме вкладов также интересно посмотреть на выпуски облигаций, погашение которых наступает примерно через 3 года.

Самые крупные банки предлагают ставку в районе 9,5%, а РСХБ даже 10%. Есть также несколько вариантов пенсионных вкладов, но те, кто собирается выйти на раннюю пенсию, здесь в зачёт не проходят. Как ни удивительно, даже Сбер есть. В некоторых банках какие-то простые условия есть, чтобы получить нужную доходность, но никаких сверхъестественных действий делать не требуется.

( Читать дальше )

Инвестиционная облигация ВТБ Б-1-292 "Золото" на размещении. В чем плюсы/ минусы?

- 12 февраля 2023, 11:54

- |

Сегодня рассматрим ещё один необычную ценную бумагу — инвестиционную облигацию от ВТБ «Золото».

Выпуск: ВТБ Б-1-292

Рейтинг: ruAAА

Номинал: 1000 р.

Минимальная сумма при размещении: 10000 р.

Прием заявок: до 17 февраля 2023 г.

Периодичность выплат: ежегодно

Срок обращения: 3 года и 1 неделя.

Коэффициент участия: 100%

Дата определения начального базового актива: 20 февраля 2023 г.

Дополнительный доход:

1 год — 1%*доходность базового актива с даты размещения (за один год);

2 год — 1%*доходность базового актива с даты размещения (за два года);

3 год — коэффициент участия*доходность базового актива с даты размещения (за три года);

Цена базового актива: определяется мировой ценой золота (так называемый «золотой фиксинг»)

Ограничение роста актива: 50%.

( Читать дальше )

История успеха из офлайна в онлайн. Большое интервью с топ-менеджментом МФК "Саммит"

- 12 февраля 2023, 10:05

- |

Накануне размещения дебютного выпуска облигаций МФК «Саммит» команда ИК «Иволга Капитал» посетила головной офис компании, чтобы лично познакомиться с руководством и подробнее узнать о деятельности компании, ее стратегии и планах на ближайшее будущее, а так же целях на долговом рынке.

( Читать дальше )

Зависимость изменения цены облигации от ставки

- 12 февраля 2023, 09:08

- |

Вопрос от Nail: по облигациям можно поподробнее когда покупать, т.е для чайников тему раскрыть, почему цена падает если курс растет у облиги

Ответ:

Вы путаете цену облигации и доходность по ней. Доходность 5% это когда с облигации ценой 1000 рублей поступают купоны 50 рублей в год. Пусть номинал облигации будет 1000 рублей и погашение (возврат долга) пройдет по 1000 рублей.

Но вот условно ставку подняли до 10%. Покупатели не хотят иметь доходность 5% при ставке 10%, поэтому продавцы вынуждены снизить цену облигации и выровнять доходность — цена облигации падает так, чтобы обеспечить совокупную доходность облигации к погашению на уровне 10% за счет купонов в 50 рублей и переоценке к номиналу. При погашении через год — падение цены облигации составило до 950 рублей — 50 купон + 50 от выплаты по номиналу.

Зависимость не линейная – тут накладывается много факторов, однако основная логика и движущая сила именно такая.

( Читать дальше )

Оферта облигации, что это?

- 12 февраля 2023, 08:16

- |

Для чего к облигациям приклеивают оферту? Неужели компания не может сразу выпустить бумагу на короткий срок и тупо погасить её, а затем выпустить ещё одну?

Оферта — это просто специфичное условие, которое компания эмитент прописывает при выпуске облигаций. При этом условии, компания может не дожидаться даты погашения облигаций и выкупить их досрочно.

Ну вот, опять какие то заморочки, вместо простой темы облигаций! И это ещё не всё… Оферта бывает простая и замудрённая. Простая оферта предусматривает, что компания просто берёт и гасит такое количество облигаций, сколько посчитает необходимым для себя.

У держателя бондов нет права голоса, он не может от этого отказаться. И ваш брокер спокойно списывает бумаги со счёта и зачисляет вместо них денежные знаки.

Замудрённый вариант, если компания предлагает выкупить облигации по оферте, а инвестор должен решать самостоятельно, продавать их или нет. В случае продажи, необходимо подать заявку, с тем чтобы выразить серьёзность своих намерений.

Когда компания желает простимулировать наибольшее количество инвесторов подать такие заявки, то она меняет что либо из условий по облигации, чтобы стало не выгодно её держать. Возьмёт, да и понизит купонную выплату с 9,5% до 0,02% — сразу побежишь возвращать обратно такое безобразие.

Это, конечно, людоедское отношение к своим кредиторам, но здесь рынок, а не касса взаимопомощи. Нет таких, кто будет переплачивать.

Проблем с офертами у инвестора, обычно две:

1) За ними необходимо пристально наблюдать. Вы можете не заметить сам выкуп бумаги и деньги будут лежать на счёте без дела.

2) Подача заявки на выкуп по оферте идёт через брокера. У брокеров эта услуга значится в тарифах индивидуальной строкой и, обычно, по цене 1 000р. Для позиции на миллион сумма не страшная. Для позиции на 10 000 рублей, эта комиссия уничтожает здравый смысл инвестиций в этот бонд.

Для чего это нужно?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал