SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Обзор

🚢 ДВМП (FESH) - пик по ставкам фрахта пройден

- 26 апреля 2024, 11:40

- |

▫️Капитализация: 258 млрд ₽ / 87,5₽ за акцию

▫️Выручка 2023: 172 млрд ₽ (+6% г/г)

▫️EBITDA 2023: 53,6 млрд ₽ (-25% г/г)

▫️Чистая прибыль 2023: 37,8 млрд ₽ (-3,9% г/г)

▫️скор. ЧП 2023: 28 млрд ₽ (-48,8% г/г)

▫️ND / EBITDA: 0,5

▫️P/E ТТМ: 9,2

▫️fwd дивиденд 2023: 0%

▫️P/B ТТМ: 1,9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 80,2 млрд ₽ (+3% г/г)

▫️EBITDA:18,3 млрд ₽ (-45% г/г)

▫️скор. ЧП:5,8 млрд ₽ (-77% г/г)

✅ Феско активно инвестирует в приобретение новых судов и расширяет свой флот: по итогам 2023г общий дедвейт флота вырос до 575 тыс. тонн (+33,1% г/г).

👉 Всего на покупку судов, расширение подвижного состава и дальнейшую модернизацию ВМТП в 2023г было потрачено60,3 млрд рублей, что на 64% больше аналогичных показателей прошлого года.

⚠️ Активные инвестиции практически полностью истощили денежную позицию на балансе компании: объём денежных средств и эквивалентов на балансе снизился на85% г/г до текущих 4,6 млрд, а чистый долг вырос до 24,8 млрд при ND/EBITDA = 0,5.

( Читать дальше )

▫️Выручка 2023: 172 млрд ₽ (+6% г/г)

▫️EBITDA 2023: 53,6 млрд ₽ (-25% г/г)

▫️Чистая прибыль 2023: 37,8 млрд ₽ (-3,9% г/г)

▫️скор. ЧП 2023: 28 млрд ₽ (-48,8% г/г)

▫️ND / EBITDA: 0,5

▫️P/E ТТМ: 9,2

▫️fwd дивиденд 2023: 0%

▫️P/B ТТМ: 1,9

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 2П2023г:

▫️Выручка: 80,2 млрд ₽ (+3% г/г)

▫️EBITDA:18,3 млрд ₽ (-45% г/г)

▫️скор. ЧП:5,8 млрд ₽ (-77% г/г)

✅ Феско активно инвестирует в приобретение новых судов и расширяет свой флот: по итогам 2023г общий дедвейт флота вырос до 575 тыс. тонн (+33,1% г/г).

👉 Всего на покупку судов, расширение подвижного состава и дальнейшую модернизацию ВМТП в 2023г было потрачено60,3 млрд рублей, что на 64% больше аналогичных показателей прошлого года.

⚠️ Активные инвестиции практически полностью истощили денежную позицию на балансе компании: объём денежных средств и эквивалентов на балансе снизился на85% г/г до текущих 4,6 млрд, а чистый долг вырос до 24,8 млрд при ND/EBITDA = 0,5.

( Читать дальше )

- комментировать

- 2.6К

- Комментарии ( 2 )

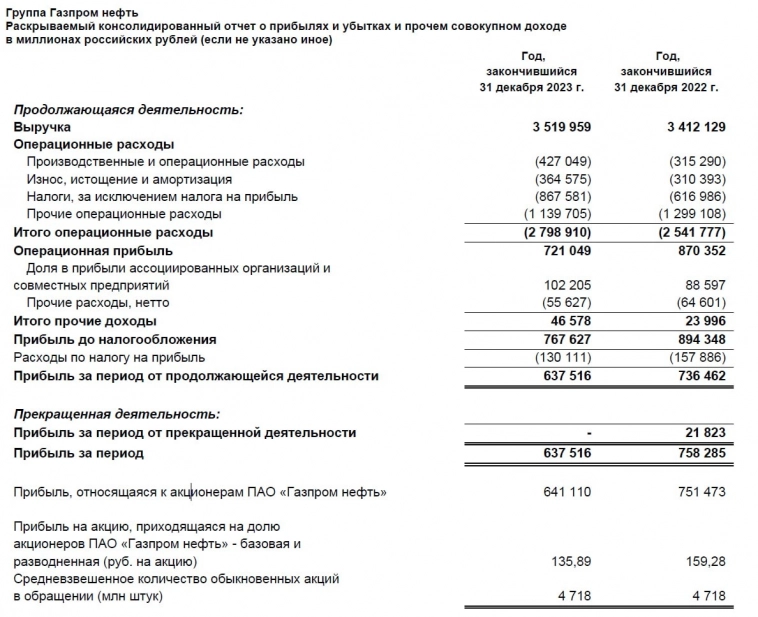

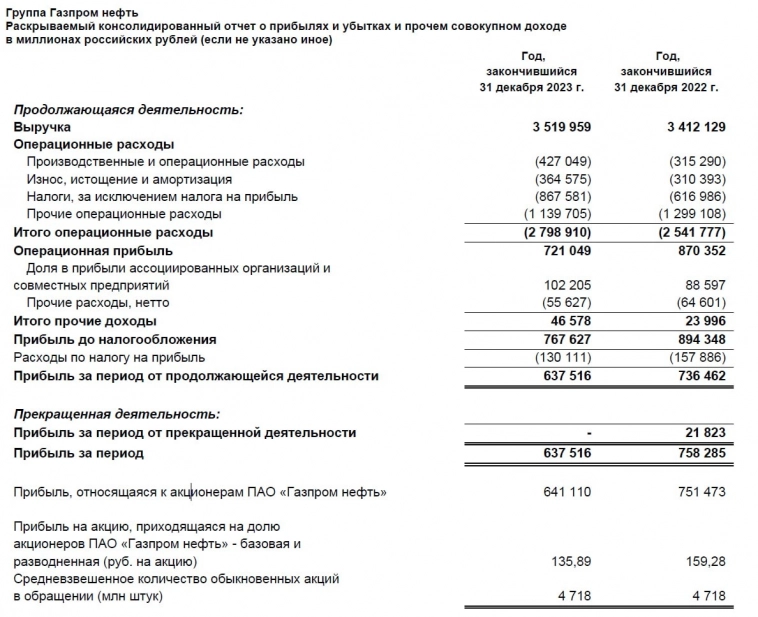

🛢 Газпромнефть (SIBN) - обзор результатов по МСФО за 2023г

- 25 апреля 2024, 12:20

- |

▫️Капитализация: 3,6 трлн / 761₽ за акцию

▫️Выручка 2023: 3,5 трлн (+3,1% г/г)

▫️Опер. прибыль 2023: 721 млрд р (-17, 1% г/г)

▫️Чистая прибыль 2023:637,5 млрд р (-13,4% г/г)

▫️P/E ТТМ: 5,6

▫️P/B ТТМ: 1,2

▫️fwd дивиденды за 2023:12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 2П2023:

▫️Выручка:1967 млрд ₽ (+23,4% г/г)

▫️Операционная прибыль:331 млрд ₽ (+16,8% г/г)

▫️Чистая прибыль:331,5 млрд ₽ (+31,3% г/г)

⚠️ Чистая прибыль на акцию за 2023г снизилась до 135,89 рублей на акцию (-14,8% г/г) из которых по итогам 9М2023г на дивиденды было направлено82,94 рубля. То есть по факту компания уже распределила чуть более 61% ЧП.

👉 По уставу ГПН уже превысила установленный коэффициент распределения прибыли, а если по итогам 4кв2023г будет решено выплатить еще 10-13 рублей, то по итогам года будет выплачено 70% от ЧП по МСФО. Это скорее обусловлено тем, что у Газпрома нет другого выбора, кроме как поднимать дивиденды с Газпромнефти.

⚠️В отчётности не раскрываются отдельно финансовые доходы/расходы и курсовые разницы. Суммарно эти статьи дали убыток в 55,6 млрд, но в зависимости от влияния курсовых разниц скорректированный убыток может быть выше.

( Читать дальше )

▫️Выручка 2023: 3,5 трлн (+3,1% г/г)

▫️Опер. прибыль 2023: 721 млрд р (-17, 1% г/г)

▫️Чистая прибыль 2023:637,5 млрд р (-13,4% г/г)

▫️P/E ТТМ: 5,6

▫️P/B ТТМ: 1,2

▫️fwd дивиденды за 2023:12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 2П2023:

▫️Выручка:1967 млрд ₽ (+23,4% г/г)

▫️Операционная прибыль:331 млрд ₽ (+16,8% г/г)

▫️Чистая прибыль:331,5 млрд ₽ (+31,3% г/г)

⚠️ Чистая прибыль на акцию за 2023г снизилась до 135,89 рублей на акцию (-14,8% г/г) из которых по итогам 9М2023г на дивиденды было направлено82,94 рубля. То есть по факту компания уже распределила чуть более 61% ЧП.

👉 По уставу ГПН уже превысила установленный коэффициент распределения прибыли, а если по итогам 4кв2023г будет решено выплатить еще 10-13 рублей, то по итогам года будет выплачено 70% от ЧП по МСФО. Это скорее обусловлено тем, что у Газпрома нет другого выбора, кроме как поднимать дивиденды с Газпромнефти.

⚠️В отчётности не раскрываются отдельно финансовые доходы/расходы и курсовые разницы. Суммарно эти статьи дали убыток в 55,6 млрд, но в зависимости от влияния курсовых разниц скорректированный убыток может быть выше.

( Читать дальше )

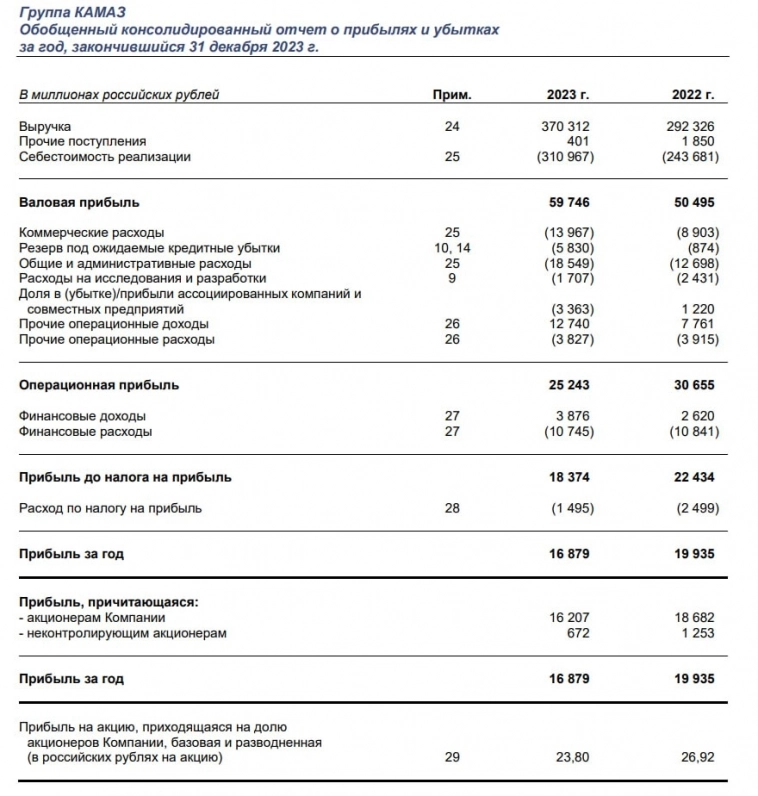

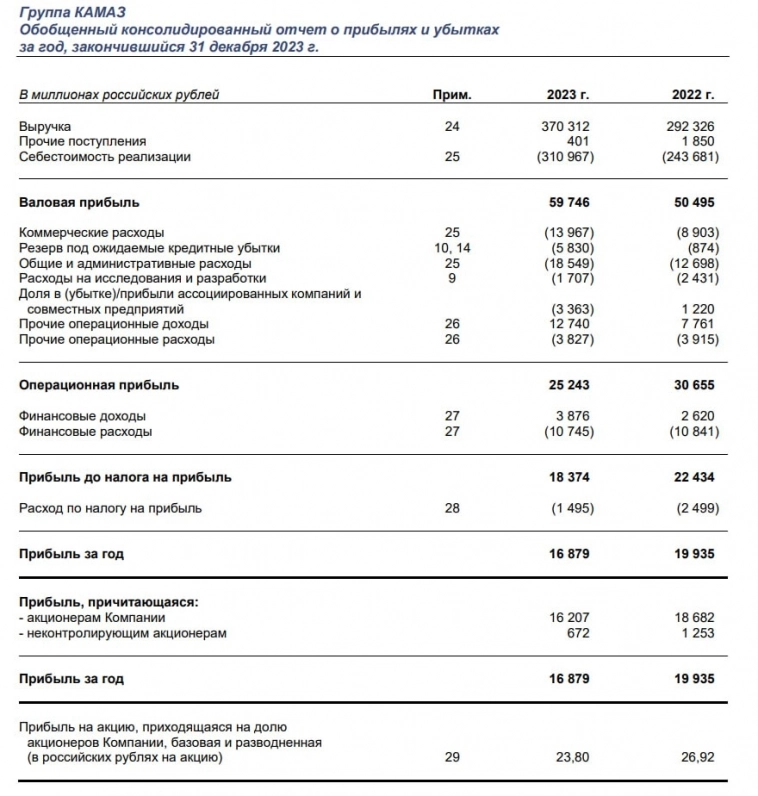

🚚 КАМАЗ (KMAZ) - рекордный год для рынка тяжелых грузовиков и стратегия развития на 2030г

- 23 апреля 2024, 09:53

- |

▫️ Капитализация: 134,5 млрд ₽ / 190₽ за акцию

▫️ Выручка 2023: 370 млрд ₽ (+26,7% г/г)

▫️ Опер прибыль 2023г:25,2 млрд ₽ (-17,6% г/г)

▫️ скор Чистая прибыль 2023: 16,9 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ:8

▫️ P/B: 1,2

▫️ Дивиденды fwd 2023: 1,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 ПАО «КАМАЗ» — производитель дизельных грузовых автомобилей и дизельных двигателей.

✅ По итогам 2023г, рынок тяжелых грузиков РФ в натуральном выражении вырос до рекордных 143 тыс. машин (+70% г/г). Основные драйверы такого роста — это реализация отложенного спроса 2022г + доп. спрос на технику благодаря инфраструктурным проектам.

👉 Камаз продолжил удерживать 1-е место на рынке, но, при этом, его доля сократилась с чуть более 37% в 2022г до текущих 21,5%. Главным бенефициаром ухода западных брендов стали производители техники КНР — сейчас они заняли уже 65% рынка против 50% годом ранее.

✅ Бывший акционер компании, Daimler, продал свою долю в 15%. Сумма сделки и покупатель не раскрывались, но почти наверняка новым собственником станет либо подконтрольные государству структуры, либо стратегический инвестор из КНР.

( Читать дальше )

▫️ Выручка 2023: 370 млрд ₽ (+26,7% г/г)

▫️ Опер прибыль 2023г:25,2 млрд ₽ (-17,6% г/г)

▫️ скор Чистая прибыль 2023: 16,9 млрд ₽ (-15,3% г/г)

▫️ P/E ТТМ:8

▫️ P/B: 1,2

▫️ Дивиденды fwd 2023: 1,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 ПАО «КАМАЗ» — производитель дизельных грузовых автомобилей и дизельных двигателей.

✅ По итогам 2023г, рынок тяжелых грузиков РФ в натуральном выражении вырос до рекордных 143 тыс. машин (+70% г/г). Основные драйверы такого роста — это реализация отложенного спроса 2022г + доп. спрос на технику благодаря инфраструктурным проектам.

👉 Камаз продолжил удерживать 1-е место на рынке, но, при этом, его доля сократилась с чуть более 37% в 2022г до текущих 21,5%. Главным бенефициаром ухода западных брендов стали производители техники КНР — сейчас они заняли уже 65% рынка против 50% годом ранее.

✅ Бывший акционер компании, Daimler, продал свою долю в 15%. Сумма сделки и покупатель не раскрывались, но почти наверняка новым собственником станет либо подконтрольные государству структуры, либо стратегический инвестор из КНР.

( Читать дальше )

Глобалтранс (GLTR) – итоги 2023 года и что будет дальше. Дождемся ли наших денег?

- 16 апреля 2024, 18:41

- |

- Выручка: 104,7 млрд. руб. (+10,8%)

- С/с: 57,9 млрд. руб. (+7,4%)

- EBITDA скорр.: 52,3 млрд. руб. (+6,3%)

- Прибыль: 38,6 млрд руб. (+55%)

- Грузооборот общий, млн. тонно-км: 138,8 (-2%)

- Коэффициент порожнего пробега п/вагонов: 36% (-5 п.п.), для всех типов вагонов – 45% (-5 п.п.)

Рекордная прибыль, даже за вычетом разовых статей, да еще к высокой базе 2022 года. Получилась из:

🔹высоких ставок аренды вагонов, которые весь год росли опережающими темпами

🔹стабильного грузооборота на РЖД

Со своей стороны компания хорошо поработала над себестоимостью: коэффициент порожнего пробега (основная расходная статья) рекордно низкий за 10 лет, да и в целом с/с выросла очень умеренно

✅Капексы (без учета покупки БТС в 2022 году) снизились на ~12%: компания почти не вкладывала денег в обновление и расширение парка. Вопрос с расширением оставим менеджменту – не факт, что в текущих рыночных условиях это целесообразно. Что касается обновлений – в 2023 году такой потребности не было, и в 2024 тоже не ожидается

( Читать дальше )

⚡ Займер (ZAYM) - обзор МФК в преддверии IPO

- 09 апреля 2024, 09:42

- |

Уже были новости о том, что книга заявок переподписана, поэтому размещение пройдет, скорее всего, по верхней границе ценового диапазона(270 р за акцию).

Капитализация:27 млрд р

Размер IPO:до 3,5 млрд р

Формат: cash-out (продажа акций единственным акционером)

📊 Результаты за 2023 год

◽ Чистая % маржа (до резервов): 18,5 млрд (-13% г/г)

◽ Чистая % маржа: 14,5 млрд (+17% г/г)

◽ Чистая прибыль:6,1 млрд р (+6% г/г)

◽ P/E: 4,4

◽ P/B: 2,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

ℹ️ МФК Займер — крупнейшая в РФ микрофинансовая организация с клиентской базой в 17,3 млн человек и собственной финтех-платформой. Специализируется на выдаче микрозаймов физлицам.

✅ Компания недавно приняла дивидендную политику, согласно которой на выплаты поквартально будут направлять от 50% от чистой прибыли по МСФО. Если показатели компании будут не хуже, чем в 2023м году, то дивиденды могут за 2024й год составить от 11,3% к цене IPO.

✅ По прогнозам Б1, объем выдач микрозаймов в 2027 году превысит1,5 трлн рублей (х1,5 от показателей за 2023й год). Темпы роста существенно замедлятся, но рынок растущий.

( Читать дальше )

Капитализация:27 млрд р

Размер IPO:до 3,5 млрд р

Формат: cash-out (продажа акций единственным акционером)

📊 Результаты за 2023 год

◽ Чистая % маржа (до резервов): 18,5 млрд (-13% г/г)

◽ Чистая % маржа: 14,5 млрд (+17% г/г)

◽ Чистая прибыль:6,1 млрд р (+6% г/г)

◽ P/E: 4,4

◽ P/B: 2,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

ℹ️ МФК Займер — крупнейшая в РФ микрофинансовая организация с клиентской базой в 17,3 млн человек и собственной финтех-платформой. Специализируется на выдаче микрозаймов физлицам.

✅ Компания недавно приняла дивидендную политику, согласно которой на выплаты поквартально будут направлять от 50% от чистой прибыли по МСФО. Если показатели компании будут не хуже, чем в 2023м году, то дивиденды могут за 2024й год составить от 11,3% к цене IPO.

✅ По прогнозам Б1, объем выдач микрозаймов в 2027 году превысит1,5 трлн рублей (х1,5 от показателей за 2023й год). Темпы роста существенно замедлятся, но рынок растущий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал