ОТЧЕТНОСТЬ

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

НЛМК опубликовал отчетность за первое полугодие 2025 года, как изменился потенциал акций?

- 25 августа 2025, 20:57

- |

Выручка снизилась на 15,2% г/г и достигла 439 млрд рублей👉

Операционные результаты компания не публикует, но мы можем сравнить средние цены на сталь с выручкой и сделать предположение о текущих продажах.

Судя по всему, продажи НЛМК снизились на 2,5% г/г в 1 полугодии 2025 года.

Во втором полугодии 2025 года на данный момент не ожидается существенного падения продаж.

EBITDA снизилась на 46% г/г и достигла 84,3 млрд рублей, а чистая прибыль упала на 45% г/г (до 44,9 млрд рублей)👉

( Читать дальше )

- комментировать

- 4.1К | ★1

- Комментарии ( 5 )

Следим на этой неделе

- 25 августа 2025, 11:31

- |

🔍 Следим на этой неделе

25 августа (понедельник)

▫️Займер — заседание СД. В повестке вопрос дивидендов за 1 полугодие 2025 года

▫️Газпром нефть — заседание СД. В повестке вопрос дивидендов за 1 полугодие 2025 года

26 августа (вторник)

▫️Займер — финансовые результаты по МСФО за 2 квартал 2025 года

▫️Мосбиржа — финансовые результаты по МСФО за 2 квартал 2025 года

27 августа (среда)

▫️Русагро — финансовые результаты по МСФО за 1 полугодие 2025 года

▫️Полюс — финансовые результаты по МСФО за 1 полугодие 2025 года. Заседание СД. В повестке вопрос дивидендов

▫️ВУШ Холдинг — финансовые результаты по МСФО за 1 полугодие 2025 года

🇷🇺 Данные по инфляции

🇷🇺 Индекс делового доверия (авг)

🇷🇺 Объём промышленного производства (г/г) (июль)

🇷🇺 ВВП (месячный) (г/г) (июнь)

🇷🇺 Рост реальных зарплат в России (г/г) (июнь)

🇷🇺 Уровень безработицы (июль)

28 августа (четверг)

▫️Ренессанс Страхование — финансовые результаты за 1 полугодие 2025 года

▫️АФК Система — финансовые результаты по МСФО за 2 квартал 2025 года

( Читать дальше )

Эн+ отчет за 1-е полугодие 2025 - рост прибыли на фоне снижения выработки электроэнергии

- 22 августа 2025, 13:39

- |

Эн+ — уникальный актив на Московской бирже хотя бы потому, что это одна из немногих возможностей купить долю в компании частных ГЭС (обычно ГЭС контролирует государство).

Все посты Мозговика про Эн+ тут:

smart-lab.ru/allpremium/?ticker%5B%5D=ENPG

ДИСКЛЕЙМЕР: я считаю акции ЭН+ имеет большой фундаментальный потенциал, но существенное ограничение в виде отсутствия дивидендов (нарушение дивидендной политики) пока не предполагает в акциях интересную инвест идею. Поэтому пока просто наблюдаем за активом

Компания владеет 56,88% долей в РУСАЛе — отчет РУСАЛа за 1-е полугодие описывал тут smart-lab.ru/company/mozgovik/blog/1193051.php

Основная недооценка здесь в энергоактивах Эн+, доля в РУСАЛе (стоимостью в 287 млрд рублей) идет бонусом

Компания снизила выработку ГЭС на Ангарском каскаде (большая часть бизнеса) на 28,4%

Наверно все сразу подумали, что компания сократит прибыль из-за этого? Наоборот! Все скомпенсировал рост цен

Цены на э/э выросли в полтора раза за год в зоне присутствия ЭН+

( Читать дальше )

Ещё одно разочарование в айти секторе. Теперь их уже три.

- 22 августа 2025, 10:21

- |

Аренадата конечно в пресс-релизе использует эфвемизм «составила», тогда как более правильное слово «рухнула на 42%г/г».

Хочу заметить что:

1. выручка Аренадаты за полугодие всего в 2 раза выше чем у Цифровых Привычек, в то время как капитализация выше в 6 раз.

2. Все аналитики ждали, что выручка Аренадаты вырастет в этом году на 50%, а она вместо этого -42%.

Таким образом, DATA присоединяется к очереди айти разочарований вслед за Пози и Диасофтом😢😭

Цифровые привычки: пока всё еще самая быстро растущая и самая дешевая компания

- 22 августа 2025, 10:13

- |

С 1 августа акции компании торгуются на внебиржевом рынке Мосбиржи, и рост на минимальных объемах составил +20% с момента pre-IPO.

Средний дневной оборот за 5 дней составил 600 тыс рублей.

По этой причине текущую цену нельзя считать релевантной, в расчетах буду использовать цену покупки на pre-IPO в 30 рублей.

Отчет вышел в ограниченном объеме:

✅Контракты 7,7 млрд руб (+1,3 млрд за полгода)

✅Число договоров: 48 (+2 за полгода)

✅Выручка +86%г/г — до 710 млн руб.

✅Рентабельность EBITDA = 41,5%

✅Чистая прибыль 233 млн руб (+530% г/г).

👉Гайденс по выручке был озвучен ранее на дне инвестора 40-80%

Комментарий:

( Читать дальше )

Делимобиль отчет МСФО за I полугодие 2025 года: Выручка ₽16,7 млрд (+16% г/г) Убыток составил ₽1,9 млрд против прибыли ₽0,52 млрд годом ранее

- 22 августа 2025, 09:46

- |

ПАО «Каршеринг Руссия», бренд Делимобиль (тикер DELI), крупнейший оператор каршеринга в России, объявляет неаудированные финансовые результаты за 1 полугодие, закончившееся 30 июня 2025 года, подготовленные в соответствии с МСФО.

Выручка:

Общая выручка: 14,7 млрд руб., рост +16% г/г.

Каршеринг и прочие услуги: 11,8 млрд руб., рост +12% г/г.

Прочая выручка (включая рекламу): 363 млн руб. против 29 млн руб. в 1П 2024.

Выручка от продажи автомобилей (включая тариф «Навсегда»): 848 млн руб., рост +170% г/г.

Показатели пользователей и автопарка:

Число пользователей: 12,4 млн (+19% г/г).

Расширение автопарка через партнерскую модель, выход в 3 новых города (Челябинск, Ярославль, Краснодар).

Себестоимость и операционные расходы:

Расходы на аренду и эксплуатацию инфраструктуры: 648 млн руб. (+247% г/г).

Расходы на персонал: 2,0 млрд руб. (+136% г/г).

Коммерческие и управленческие расходы: 15% от выручки (+32% г/г рост управленческих расходов).

( Читать дальше )

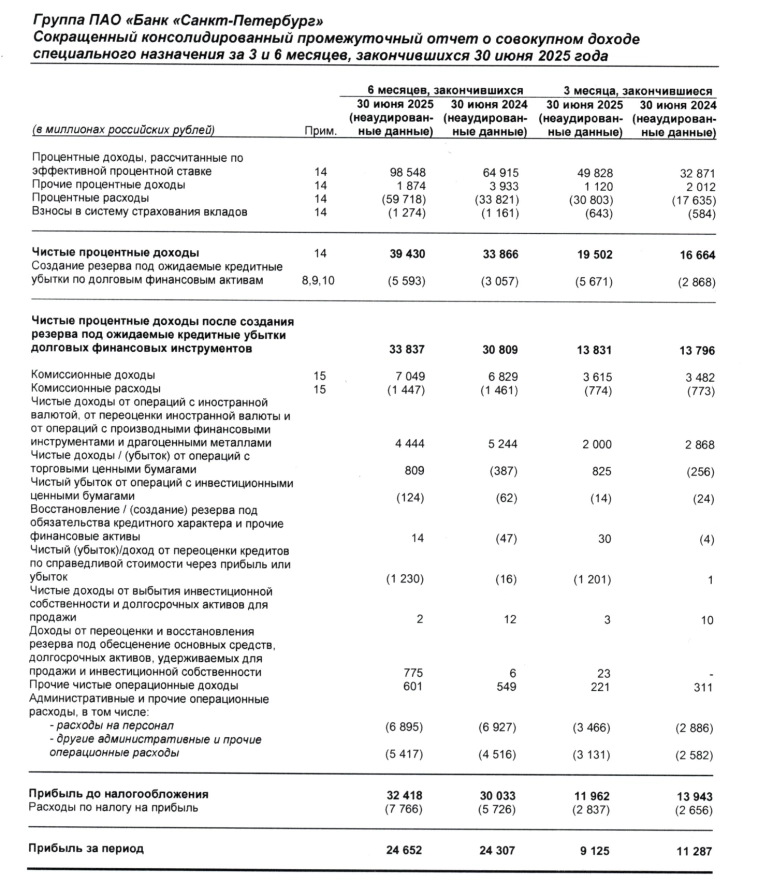

Банк Санкт-Петербург отчет МСФО за I полугодие 2025 года: Прибыль ₽24,65 млрд (+1,4% г/г) Прибыль за II кв ₽9,1 млрд (–18,8% г/г)

- 22 августа 2025, 09:21

- |

Чистая прибыль банка «Санкт-Петербург» по МСФО в 1 полугодии 2025 года увеличилась до 24,65 млрд рублей с 24,3 млрд рублей годом ранее за аналогичный период. Об этом говорится в материалах кредитора.

Чистые процентные доходы банка в 1 полугодии выросли до 39,43 млрд рублей с 33,86 млрд рублей. Прибыль до налогообложения возросла до 32,42 млрд рублей с 30,03 млрд рублей.

Чистая прибыль по итогам 2 квартала 2025 года составила 9,12 млрд рублей против 11,28 млрд рублей во 2 квартале 2024 года. Чистые процентные доходы выросли до 19,5 млрд рублей, а прибыль до налогообложения снизилась до 11,96 млрд рублей.

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=KxJEfPdOM0Sl-CpvRIvfLqw-B-B

Т-Технологии МСФО 2 кв. 2025 г. - прибыль удвоилась, но не все так однозначно

- 22 августа 2025, 04:39

- |

Компания Т-Технологии опубликовала финансовые результаты за 2 кв. 2025 г.

Прибыль выросла на 99% до 46,7 млрд руб., за полугодие +75% до 80,2 млрд руб.

Скорректированная прибыль на результат по сделке по покупке Яндекса и неконтрольные доли участия составила 41,6 млрд руб. (+77%), за полугодие +64%.

Рентабельность капитала по скорректированной прибыли 28,4% за 2 кв., 26,6% за полугодие.

Компания подтвердила прогноз по росту прибыли на 40+% по итогам года и рентабельности капитала выше 30%.

Кредитный портфель с начала года вырос на 10% до 3 трлн рублей (+9,5% за квартал и +122% год к году, благодаря покупке Росбанка).

Также был рекомендован очередной квартальный дивиденд 35 руб. на акцию (1% доходность).

( Читать дальше )

Ленэнерго обновляет рекорды по прибыли в Q2 и может удивить прибылью и дивидендами за 2025 год

- 21 августа 2025, 17:32

- |

Компания Россети Ленэнерго опубликовала финансовый отчет за Q2 2025г. по РСБУ:

👉Выручка — 31,68 млрд руб. (+18,3% г/г)

👉Себестоимость — 21,43 млрд руб. (+10,9% г/г)

👉Прибыль от продаж — 10,25 млрд руб. (+37,6% г/г)

👉EBITDA — 17,21 млрд руб. (+8,5% г/г)

👉Сальдо прочих доходов/расходов (с процентами) — 1,57 млрд руб. (-48,5% г/г)

👉Прибыль до налогообложения — 11,81 млрд руб. (+12,6% г/г)

👉Налог на прибыль — 3,20 млрд руб. (+54,8% г/г)

👉Чистая прибыль — 8,61 млрд руб. (+2,2% г/г)

( Читать дальше )

Группа ЛСР: обзор эмитента и новый выпуск облигаций

- 21 августа 2025, 10:53

- |

🏗 Группа ЛСР: обзор эмитента и новый выпуск облигаций

В преддверии нового выпуска облигаций ЛСР — опубликовали краткий обзор эмитента.

📝Ключевые выводы

— Капитализация сильная, половина активов профинансирована собственным капиталом.

— Долговая нагрузка выросла, но остаётся управляемой. Основной риск — рост стоимости обслуживания долга при высоких ставках.

— Операционный денежный поток устойчив, однако зависит от дивидендов дочерних обществ (высокая концентрация риска).

— Дивидендная политика снижает буфер ликвидности, но исторически компания демонстрирует дисциплину в выплате долгов.

🗣 ЛСР сохраняет статус финансово устойчивого эмитента с сильным капиталом и управляемым уровнем долга. Основные риски для инвесторов связаны с высокой дивидендной политикой и зависимостью головной компании от поступлений от дочерних обществ. Вместе с тем кредитные рейтинги A(RU) от АКРА и ruA от «Эксперт РА» подтверждают надёжность заёмщика.

✍🏻 Параметры предстоящего выпуска

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал