ОБлигации

💀Высоко-доходные облигации (ВДО) становятся высоко-дефолтными. НИКА. Разбор ⛔️

- 31 июля 2024, 07:45

- |

Вчера состоялся технический (пока еще) дефолт по облигациям НИКА. Компания должна была выплатить купон и амортизацию 1го выпуска на сумму 50 млн. руб. Но не смогла. Это обвалило котировки облигаций

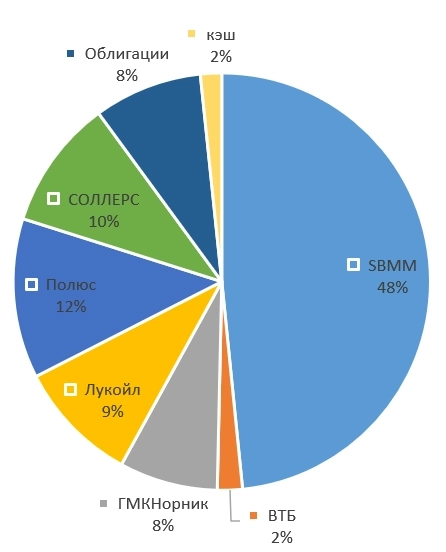

НИКА есть в нашем БИзумном портфеле (название от рейтинга В – самый рискованный сегмент). Это экспериментальный портфель – на нем мы проверяем гипотезу, смогут ли высокодоходный но и высокорискованный портфель с хорошей диверсификацией обогнать портфель качественных бумаг?

Большие деньги мы держим в:

Но вернемся к НИКЕ.

Сообщение от компании содержало дежурную фразу – «в связи с отсутствием достаточных денежных средств на расчетном счете Эмитента»

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 22 )

⚡️Покупки в июле!

- 31 июля 2024, 07:26

- |

💸В связи с повышением ключевой ставки ЦБ на поступившие дивиденды, я решил приобрести флоатеры (облигации с плавающим купоном), а также облигации с доходностью от 19,5% годовых. Срок погашения отобранных облигаций от 1,5 до 3 лет.

✅Флоатеры:

🔹5 облигаций «Балтийский лизинг», серия БО-ПО11 (RU000A108P46).

▪️Погашение 09.06.2027.

▪️Купоны плавающие и ежемесячные. Доходность 2,3% к ключевой ставке ЦБ.

▪️Без амортизации и оферты.

▪️Рейтинг «средний», дефолты эмитента отсутствуют.

▪️Сектор «фин.сервис — лизинг».

🔹4 облигации «АФК Система», серия 001Р-26 (RU000A106Z46).

▪️️Погашение 28.09.2027.

▪️Купоны плавающие и ежеквартальные. Доходность 1,9% к RUONIA.

▪️Без амортизации и оферты.

▪️Рейтинг «высокий», дефолты эмитента отсутствуют.

▪️Сектор «телеком».

🔹8 облигаций «Газпром нефть», серия 003P-07R (RU000A107605).

▪️️Погашение 02.11.2027.

▪️Купоны плавающие и ежеквартальные. Доходность 1,3% к RUONIA.

( Читать дальше )

24% годовых по облигациям агротрейдера

- 31 июля 2024, 05:31

- |

На Московскую биржу выходит новый эмитент облигаций — компания Байсэл. Вы тоже обратили внимание на то, что название написано на инвестиционном? И неудивительно, ведь Байсэл — это агротрейдинговая компания, которая покупает сельскохозяйственную продукцию подешевле, а продает подороже (в отличие от этого нашего инвестирования).

Байсэл — агротрейдинговая компания из Новосибирска. Основана в 2019 году. В основном покупает у товаропроизводителей зерно и бобовые и отправляет его на экспорт в другие страны, в основном в Китай. Из известных партнеров компания может похвастаться сотрудничеством с РусАгро.

👀Что там по выпуску?

📍Дата размещения — 01.08.2024г.

📍Дата погашения — 29.07.2027г.

📍Объем эмиссии — 200 000 000 рублей со стандартным номиналом в 1 000 рублей.

💰Размер купона — 24% годовых. Купон фиксированный, поэтому инвестор может заранее посчитать свои доходы. Или поверить Иволге Капитал, которая уже посчитала доходность к оферте в размере 26,25% годовых. С одной стороны доходность внушительная даже с учетом ужесточившейся денежно-кредитной политики, а с другой стороны нонейм эмитент.

( Читать дальше )

Стратегия на III квартал: ОФЗ и корпоративные бонды

- 31 июля 2024, 01:27

- |

Мы по-прежнему рассматриваем период высоких ставок как возможность зафиксировать выгодные условия на длительный срок. Это предполагает постепенное сокращение доли флоатеров (облигация с плавающим купоном) и увеличение доли длинных бумаг с фиксированным купоном.

Пока нет убедительных сигналов, что пик процентных ставок уже пройден. Это значит, что в ближайшие месяцы рост доходностей может продолжиться. Инвестору следует учитывать этот риск и сопоставлять его со своими инвестиционными планами.

В корпоративном сегменте фокус на облигации в рейтинговой категории «А-» — «АА-». Здесь высокий уровень надёжности пересекается с привлекательной премией за риск: по отдельным выпускам G-спред достигает 5–6 п.п.

В сегменте высокодоходных облигаций (ВДО) премии не компенсируют возросшие кредитные риски. В период высоких ставок доля проблемной задолженности в сегменте может существенно вырасти. В ближайшие месяцы доходности по таким бумагам могут расти опережающими темпами.

( Читать дальше )

Рынок облигаций: Двузначные ставки надолго

- 31 июля 2024, 01:18

- |

ОФЗ обновляют минимумы после заседания ЦБ. Чего ждать дальше?

18% — не предел

В пятницу ЦБ повысил ключевую ставку до 18%. Это было ожидаемо, а вот обновлённый прогноз инфляции на 2024 год и оценка средней ставки в 2025–2026 годах стали для рынка сюрпризом.

Прогноз уровня инфляции на 2024 год был повышен с 4,3–4,8% сразу до 7,8–8%. Это значительно выше консенсус-прогноза участников рынка, который предполагает 6,7%. Если раньше прогноз ЦБ был стабильно ниже прогнозов аналитиков, то теперь всё наоборот.

Вместе с этим прогнозы средней ставки в 2024 и 2025 годах были повышены сразу на 4 процентных пункта (п.п.) до 14–16% и 10–11% соответственно. Это значит, что даже после окончания цикла повышения ключевой ставки ждать быстрого снижения не стоит. Процентные ставки ещё долго могут оставаться двузначными.

Рынок облигаций отреагировал снижением. Цены на ОФЗ за два торговых дня растеряли весь рост предыдущей недели. Корпоративные облигации в целом выглядели более устойчиво, но инвесторы активно продавали отдельные выпуски.

( Читать дальше )

Компания "Ника" допустила техдефолт по выплате 8-го купона и частичному погашению бондов 001P-01 — RusBonds

- 30 июля 2024, 22:16

- |

ООО «Ника» допустило технический дефолт по выплате купона и погашению части номинальной стоимости 3-летнего выпуска облигаций серии 001P-01 объемом 300 млн рублей, сообщил эмитент.

Размер неисполненных обязательств составляет 50,08 млн рублей. Причина – отсутствие достаточных денежных средств на расчетном счете эмитента.

«Ника» разместила выпуск в апреле текущего года. Ставка 1-4-го купонов установлена на уровне 18% годовых, 5-8-го купонов – на уровне 15% годовых, 9-12-го купонов – на уровне 14% годовых. Купоны квартальные.

По выпуску предусмотрено частично-досрочное погашение: в даты выплаты 6-11-го купонов должно быть погашено по 14% от номинала.

rusbonds.ru/news/20240730202500292683

Выхожу из кэша после повышения ключевой ставки

- 30 июля 2024, 20:54

- |

Вроде как рынок акций устаканился и негатив от повышения ставки заложился в котировки. На графике индекса чёткий уровень поддержки 2900, от которого и начался отскок. Если снова упадёт, то это уже будет другой негатив.

Частично вывожу деньжата из фонда ликвидности, который принес чуть больше процента за месяц.

Из акций купил:

- Лукойл — он и был в портфеле, дополнил до 10%,

- СОЛЛЕРС — всё это время следил за котировками, всё, что ниже 800 легко отскакивает,

- ПочтаР1Р10 19,5%

- ЖКХРСЯБО1 19,55%

Не успел взять Сбербанк — с 288,5 он вырос до 291. Возможно вместо него возьму Совкомбанк или ТКСХолд.

Присматриваюсь к рискованным, но потенциально прибыльным на краткосроке акциям:

- ГЕНЕТИКО

- ДВМП

- Астра

- Ренессанс

Из облигаций держу пульс на:

- СБКФ01 — я его в первую очередь хотел взять, но цена нужна ниже.

- НафттрнБО4 (есть позитивная история сделок с ним)

( Читать дальше )

Акции или облигации! Как выбрать?

- 30 июля 2024, 19:43

- |

Как выбрать тот или иной инструмент?

Дорогие подписчики, мы уже рассказывали о том, что такое акции и облигации и как на них зарабатывают рассказывали в телеграмм канале. Сегодня хотелось бы кратко объяснить, как же выбрать именно ту или иную ценную бумагу.

*Безусловно, каждый по-своему подходит к выбору акций и облигаций, но в целом есть общие принципы, на основе которых Вы можете сформировать собственную стратегию.

📝Для добавления в портфель акций или облигаций какой-то компании обычно оценивают её положение и бизнес. В этом помогают финансовые отчетности эмитентов, которые можно найти на официальных сайтах компаний в разделе «акционерам и инвесторам» или в центре раскрытия корпоративной информации.

🟢Инвесторам наиболее интересны отчетности по МСФО (международный стандарт финансовой отчетности). Существуют также отчетности по РСБУ, но они менее удобны для анализа, хотя все нужные данные там так же имеются. Помимо этого необходимую информацию можно найти на специализированных сайтах (например смартлаб😉) или в отчетах различных аналитиков. Здесь уже кому как удобно, но главное — это иметь представление об основных показателях компании: выручка, себестоимость, прибыль, EBITDA, рентабельность, активы, обязательства, чистый долг и так далее.

( Читать дальше )

Купоны до 21%! Облигации Самолет БО-П14 [флоатер] - берём?

- 30 июля 2024, 19:27

- |

Очередной «разбор полётов». На взлетную полосу долгового рынка выкатывается ТОП-1 застройщик России — ГК «Самолет» со свеженьким флоатером. Эмитент интересный, а обещанный купон ещё интереснее — плюс 300 б.п. к ключевой ставке! Давайте разбираться, не кончится ли топливо в воздухе и не завалится ли наш крылатый гигант в штопор вместе с деньгами инвесторов.

📌 Предыдущий, «чертовски юбилейный» 13-й выпуск облигаций Самолёта разбирал здесь.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Россети, Черкизово, Мегафон, ВЭБ.РФ, Элемент Лизинг, Аэрофьюэлз.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🏗️А теперь — полетели смотреть на новый флоатер от Самолета!

![Купоны до 21%! Облигации Самолет БО-П14 [флоатер] - берём? Купоны до 21%! Облигации Самолет БО-П14 [флоатер] - берём?](/uploads/2024/images/21/79/60/2024/07/30/97d2d9.webp)

✈️Эмитент: ПАО «ГК „Самолет“

🏗️ГК Самолет — один из крупнейших российских девелоперов, реализующий масштабные проекты в Московском регионе, СПб и Лен. области. Недавно он обошёл даже монструозного „ПИК“ и стал №1 по объёму текущего строительства жилья.

( Читать дальше )

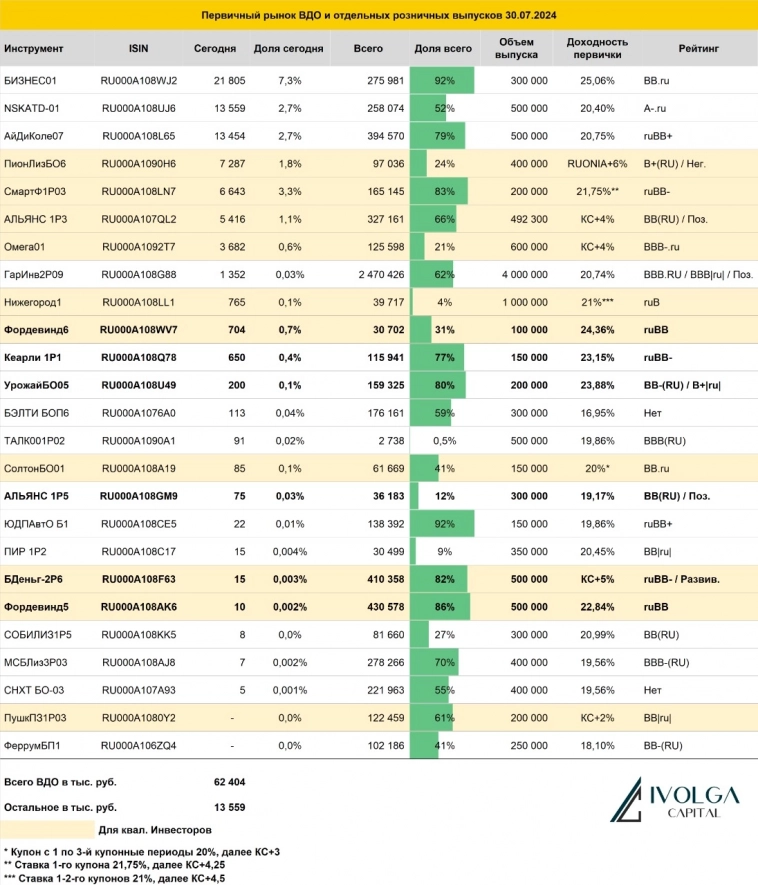

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 июля 2024 г.

- 30 июля 2024, 18:34

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал