ОБлигации

После начала периода роста ставок в экономике российские управляющие в III кв 2024 года фиксировали высокий спрос у розничных инвесторов на БПИФы – Ведомости

- 10 октября 2024, 07:31

- |

В III квартале 2024 года российские розничные инвесторы активно вкладывались в биржевые паевые инвестиционные фонды (БПИФ), сообщил ряд ведущих управляющих компаний. В «Сберинвестициях» чистый приток средств в фонды составил около 55 млрд руб., что эквивалентно 43% всех средств за этот период.

Рост популярности БПИФов начался в 2022 году и продолжается, особенно на фоне увеличения ключевой ставки до 19% и привлекательности денежных фондов с ежедневным начислением процентов. Инвестиции в фонды денежного рынка уже превысили 500 млрд руб., что составляет около 40% активов всех фондов.

Также популярны БПИФы с облигациями с плавающей ставкой и регулярными выплатами.

Источник: www.vedomosti.ru/investments/articles/2024/10/10/1067710-investori-aktivno-vkladivayut-v-birzhevie-fondi?from=newsline_partner- комментировать

- Комментарии ( 0 )

Субфедеральные облигации с высокой доходностью: Ульяновская область

- 10 октября 2024, 07:31

- |

Считаете доходность по государственным облигациям слишком низкой, но хотите купить облигации с минимальными рисками дефолта? Тогда выпуск муниципальных облигаций может вас заинтересовать. Давайте разбираться вместе.

Ульяновская область в лице министерства финансов активно занимает на фондовом рынке для реализации социальных и муниципальных целей. Общий облигационный долг региона составляет 18,25 млрд. рублей, но финансирования всегда надо больше, чем позволяет бюджет, поэтому один из вариантов поиска денег — размещение облигаций на Московской бирже.

👀Что там по выпуску?

👉Дата размещения — 10.10.2024г., для подписчиков всегда самый свежачок от меня🤝

👉Дата погашения — 04.10.2029г.

👉Размер эмиссии — 3 000 000 000 рублей, скорее всего они пойдут на что-то важное и нужное.

💰Размер купона — 22,5% годовых и этот размер фиксирован на весь срок размещения. Это удобно при ослаблении ДКП, но при росте ключевой ставки, которая ожидается на очередном заседании совета директоров ЦБ, доходность будет таять как мороженное под летним солнцем.

( Читать дальше )

Рассматривающая IPO ГК Монополия продлила сбор заявок на облигации объемом ₽2 млрд до 15 ноября 2024 года. В первом этапе было привлечено ₽280 млн – Ведомости

- 10 октября 2024, 07:10

- |

ГК «Монополия» продлила сбор заявок на свой дебютный выпуск облигаций на 2 млрд руб. до 15 ноября. В первом этапе было привлечено 280 млн руб. Компания предложила трехлетние облигации с ежемесячными выплатами, а ориентир по купону установлен не выше 22,75%. Средства от выпуска планируется использовать для рефинансирования кредитов.

«Монополия» развивает логистическую платформу и за последние 12 месяцев обработала более 427 000 заявок. В 2023 году выручка компании выросла на 71%, а чистая прибыль составила 3,9 млрд руб.

Источник: www.vedomosti.ru/investments/articles/2024/10/10/1067709-rassmatrivayuschaya-ipo-gk-monopoliya-prodlila-sbor-zayavok?from=newsline_partner

Доверительное управление в Иволге (1,2 млрд р., 14,1% «на руки» за последние 12 мес). Цифры и тактика

- 10 октября 2024, 06:50

- |

В зависимости от стратегии минимальные пороги инвестирования в нашем ДУ – от 2 до 6 млн руб. Комиссия управляющего – от 0,5% до 1% от активов в год.

Основные цифры — на четырех диаграммах. • За последние 12 месяцев средняя доходность всех счетов ДУ в Иволге Капитал немного проигрывает средней доходности депозита (по статистике Банка России): 14,1% у нас, 15,2% на депозитах. Но эти 14,1% — доходность «на руки», очищенная от комиссий и от НДФЛ 13%. На самом деле, на депозите за последние 12 месяцев и столько заработать было почти нереально.

• За предыдущие годы мы переигрывали среднестатистический депозит с запасом. Что видно на втором графике, где сопоставление доверительного управления и депозита за несколько лет даже слишком не в пользу последнего.

• Всего в доверительном управлении Иволги на 30 сентября было почти 1,2 млрд рублей. Активы в 2024 году прирастают медленно. Но, почти удивительно при такой настойчивости банков и падающих рынках, прирост сохраняется. Первые числа октября фиксируют его ускорение.

( Читать дальше )

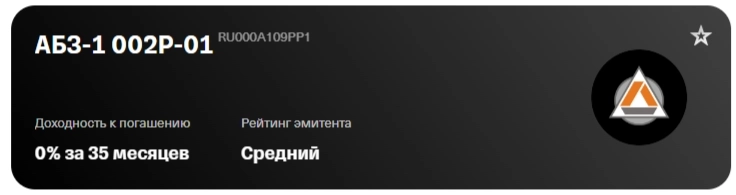

АБЗ-1 002Р-01 - размещена новая корпоративная облигация

- 10 октября 2024, 01:46

- |

💼 АБЗ-1 002Р-01 $RU000A109PP1

www.tbank.ru/invest/bonds/RU000A109PP1/

Рейтинг — ruBBB+ (ЭКСПЕРТ)

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 24.09.2027

Объем эмиссии — 1.00 млрд ₽

Для неквал. инвесторов — Нет

Тинькофф стратегия Золотой Фьючерс

&Золотой Фьючерс

www.tbank.ru/invest/strategies/289233a8-2d75-4e95-ac93-ba3daa0ecf9f/

Тинькофф стратегия Российские ETF

&Российские ETF

www.tbank.ru/invest/strategies/01189663-dd5c-4d69-b77f-0dd1b65eddf0

Тинькофф стратегия Облигации ААА

&Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Рост нефти не за горами

- 10 октября 2024, 01:07

- |

Судя по новостям, Израиль собирается наносить удары по Ирану — но не по нефтяным объектам, а по военным. На этом нефть корректируется, но держим в уме, что после такого может последовать очередной ответ со стороны Ирана, что будет очередным шагом в эскалации ближневосточного конфликта. Так что новый раунд роста нефти может быть не за горами.

❌ АУКЦИОН ПО РАЗМЕЩЕНИЮ ОФЗ 29024 ПРИЗНАН НЕСОСТОЯВШИМСЯ — МИНФИН

Очередной раз российские облигации никому не нужны, никто не хочет давать российскому правительству в долг на фоне перспективы роста ключевой ставки. При этом у правительства обширные планы на привлечение долга, в ближайшие годы планируется привлечь до 15 трлн рублей долга, это очень амбициозная задача. И, конечно же, совершенно невыполнимая, пока не будет сколько-нибудь ясной перспективы снижения ключевой ставки, потому что без этого не будет роста в облигациях. Очередная ловушка, в которую себя загоняет ЦБ и Минфин.

Планируем скоро выпустить обзор Озон Фармацевтики в свете анонса выхода на IPO. Участвовать конечно же вряд ли будем, но всегда одолевало любопытство посмотреть на компанию, которая называется так же, как и всем известный е-commerce ритейлер 🙂

( Читать дальше )

Госдолг. Там обрыв, но вам можно.

- 09 октября 2024, 23:18

- |

Первый вариант – жить по средствам. Идеальный вариант, правда с нюансами. В начале развитие будет идти медленно (и для многих несчастливо), а до конца развития можно и не дожить. Пока мы там заработаем на постройку парочки осадных орудий нас уже новыми дронами со всех сторон забросают.

А очень жаль.

Второй вариант – набирать долги. У своих граждан, у юридических лиц, у других государств, международных организаций, у кого угодно лишь бы дали. А дадут только если уверены, что отдашь (заставить, кстати, тоже можно). Поэтому госдолг, доходность которого на длинной дистанции обычно ниже инфляции, считается одним из самых надёжных вариантов вложений денег – всё вокруг может рухнуть, а государство долг отдаст, с нюансами, конечно.

( Читать дальше )

Средняя недельная инфляция в РФ на 7 октября в годовом выражении сезонно ускорилась до 4,25% c 4,03% на 30 сентября

- 09 октября 2024, 21:20

- |

Средняя инфляция на 7 октября в годовом выражении сезонно ускорилась до 4,25%, а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции -0,97%, что ниже таргета в 4% и накопительным эффектом положительно сказывается на замедлении среднегодовой инфляции до 8,60%.

Если сравнивать с 2023 годом, когда ключевая ставка составляла 13% и недельная недельная средняя инфляция составляла 11,06%, а в конце октября 2023 года ставку подняли до 15%

( Читать дальше )

Вот тебе, инвестор, и флоатеров день

- 09 октября 2024, 21:19

- |

Последний год аукционы Минфина интересны как никогда. Всего год назад, прошлой осенью ЦБ говорил, что жёсткая ДКП (денежно-кредитная политика) продлится дольше чем планировалось. Тогда ключевая става была 13%, а годовая инфляция в районе 6% (рис 1)

Источник: cbr.ru/hd_base/infl/

Источник: cbr.ru/hd_base/infl/Но на долговом рынке царил энтузиазм на грани с эйфорией. Общий сантимент долгового рынка был примерно следующий: «ЦБ нас пугает, разворот ставки близко. Успей купить!». На этом RGBI (Индекс государственных облигаций РФ) даже пытался расти параллельно с ростом ставки (рис 2) что было достаточно странно (делал тогда паузу в покупках ОФЗ)

( Читать дальше )

💤 Бюджет страны: Как напечатать деньги и увеличить рост инфляции. Все для людей..

- 09 октября 2024, 21:07

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также разобрал особенности фундаментального анализа в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤️

☕#63. За чашкой чая..

После вчерашней статьи о разборе недельной инфляции многим стало неясно, насколько сильно опубликованный проект бюджета влияет на уровень инфляции.

Сегодня поподробнее❗ При детальном разборе опубликованного бюджета можно сразу увидеть его откровенно инфляционный характер.

И как бы правительство ни старалось скрыть это за красивыми формулировками, всем и так все понятно.

Почему Бюджет — инфляционный❓Четыре главных вывода, после анализа опубликованного бюджета:

- Налоги и их рост. Каждый раз, когда правительство объявляет об увеличении налогов, это неизбежно бьет по конечному потребителю + издержки для производителей вырастут. А что делает бизнес, когда его расходы растут? Конечно, он перекладывает эти издержки на плечи потребителей, на вас, на меня, на папу, маму, на двух пап, разницы нет. Говорить о том, что налоговая нагрузка не влияет на инфляцию, — полнейший бред

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал