НЕфть

Трейдинг в реальном времени. Дневная торговля на 1 минутном таймфрейме. Поиск точек входа роботами

- 10 декабря 2025, 16:59

- |

- комментировать

- 236

- Комментарии ( 0 )

Учитывая текущую ценовую конъюнктуру на нефтяном рынке и динамику курса рубля мы не включаем акции нефтяных компаний в список фаворитов - ГПБ Инвестиции

- 10 декабря 2025, 16:23

- |

Минэнерго США обновило прогнозы по нефти

Согласно отчету Управления энергетической информации США (EIA, Минэнерго США), ведомство обновило прогнозы спроса, производства и стоимости нефти на мировом рынке.

Спрос на нефть

Согласно обновленному прогнозу, спрос на жидкие углеводороды (ЖУВ) в мире в 2025 году составит 103,94 млн б/с (предыдущий прогноз — 104,14 млн б/с), в 2026 году — 105,17 млн б/с (ранее — 105,2 млн б/с). Таким образом, ожидается, что в 2026 году увеличение спроса составит 1,23 млн б/с, вместо прогнозируемых ранее 1,06 млн б/с.

Производство нефти

По новым данным EIA, мировое производство жидких углеводородов в 2025 году составит 106,18 млн б/с (предыдущий прогноз — 105,98 млн б/с), в 2026 году — 107,43 млн б/с (ранее —107,37 млн б/с). Таким образом, ожидается, что в 2026 году увеличение предложения составит 1,25 млн б/с, вместо прогнозируемых ранее 1,39 млн б/с.

Прогноз цен

EIA ожидает, что средняя стоимость нефти сорта Brent в 2025 году составит $68,91 за баррель (предыдущий прогноз — $68,76 за баррель). Прогноз на 2026 год немного повышен — с $54,92 до $55,08 за баррель.

( Читать дальше )

Нефть немного подорожала в преддверии решения ФРС по процентным ставкам

- 10 декабря 2025, 16:09

- |

Цена нефти Brent сегодня, открывшись на утренних торгах очень вялым ростом, во второй половине дня темпы роста прибавила и выросла на 0,45% до $62,21 за баррель, в то время как цена американской WTI повысилась на 0,52% до $58,55 за баррель.

Появившиеся в СМИ накануне прогнозы некоторых крупных европейских нефтетрейдеров о возможном «суперизбытке» нефти в 2026 году существенного влияния на нефтяной рынок не оказали. По всей видимости, рынок нефти сегодня растёт в преддверии сегодняшнего решения ФРС США по процентным ставкам, которым с высокой вероятностью будет очередное снижение процентных ставок на 0,25 процентного пункта, что может увеличить спрос на высокорискованные активы.

Обсуждение в администрации президента США Трампа кандидатуры будущего главы ФРС, видимо, для нефтяного рынка является сигналом о ещё более радикальном снижении процентных ставок в 2026 году. Мы полагаем, что в 2026 году «суперизбытка» нефти, скорее всего, не будет. Это может быть связано и с сохраняющимся высоким спросом на нефть со стороны Китая и Индии, и с резким увеличением дисконта российской Urals к Brent из-за санкций против российских Роснефти и ЛУКОЙЛа.

( Читать дальше )

BRENT: цена закрепляется в новом коридоре на страхе избытка предложения

- 10 декабря 2025, 14:19

- |

За прошедший торговый период нефть продолжила торговаться в ограниченном диапазоне, опустившись к его минимумам, после того как не смогла преодолеть его верхнюю границу. Повышательный тон в начале поддерживался благодаря сигналам о снижении процентных ставок ФРС США, способного стимулировать экономическую активность и спрос на нефть, и усилению рисков поставок из России, усугубленные санкциями, а также нестабильность на Ближнем Востоке, включая потенциальные эскалации, что поддерживало премию за риск.

Однако последующий спад был обусловлен восстановлением добычи на крупном иракском месторождении West Qurna-2, что добавило на рынок около 0,5% мирового предложения. Рынок мгновенно переоценил баланс предложения: даже частичное увеличение добычи в регионе традиционно расценивается как усиление будущего профицита, что давит на цены.

Дополнительное давление сформировали данные о слабой динамике спроса, что отражалось в прогнозах крупнейших инвестиционных домов, фиксировавших среднюю декабрьскую цену Brent в районе 62 долларов за баррель, а также ожидание потенциального профицита предложения в I квартале 2026 года.

( Читать дальше )

⛽️ Транснефть. Предсказуемо неплохо

- 10 декабря 2025, 12:37

- |

В сегодняшнем обзоре поговорим о ещё одном представителе транспортного сектора, а именно, крупнейшей в мире нефтепроводной компании и монополисте в трубопроводных поставках нефти в РФ — Транснефти. Давайте взглянем, как обстоят дела по итогам 9 месяцев 2025 года:

— Выручка: 1079 млрд руб (+1,7% г/г)

— EBITDA: 450 млрд руб (+8% г/г)

— Операционная прибыль: 270,9 млрд руб (+12,2% г/г)

— Чистая прибыль: 244,5 млрд руб (-7% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка показала символический рост на 1,7% г/г — до 1079 млрд руб., что обусловлено восстановлением добычи нефти в рамках ОПЕК+ и ростом тарифов на транспортировку нефти. В то же время операционная прибыль подросла на 12,2% г/г — до 270,9 млрд руб. на фоне сокращения операционных расходов, что в результате также положительно сказалось на EBITDA, которая в отчетном периоде выросла на 4% г/г и составила 450 млрд руб.

*Тарифы Транснефти на транспортировку нефти в 2025 году были с 1 января суммарно увеличены на 9,9%. В 2026 году индексация должна составить 5,1%.

( Читать дальше )

Метод Геллы. Ралли будут? (brent)

- 10 декабря 2025, 10:40

- |

не глотай утюг холодный!

Всем трям и привет!!!

ДО НОВОГО 2026 ГОДА ОСТАЛОСЬ 22 ДНЯ!

ЛИРИКА.

Сегодня ФРС, и это, наверное, самое важное МЭ событие этой недели. По прогнозам ставку снизят на 0.25% до 3.75%. И рынки уже это отыгрывают. Но все ждут, что скажет Пауэлл. Как он видит ближайшее будущее в своих фантазиях. На это и будет реакция. Всё действо произойдет в 22:00-22:30 по МСК. Можно не слушать, увидим реакцию на рынке.

Параллельно, если не врут СМИ, по мирному плану Трампа все зашли в тупик. И всё. Пока. Цирк с конями продолжается. Зе с союзниками из ЕС пытаются натянуть сову на глобус, торгуясь там, где не уместно. Хм… в принципе, имеют право… Может что-нить и выторгуют, но вряд ли что-то значимое.

В общем, «палата №6» на гастролях в прямом эфире! Уже не смешно, смотреть и слушать этот бред. Так то их старания и интерес понятен — может прикрыться источник для распила бобла… но мне всегда интересно, нах им столько? Они себя бессмертными что ли считают? И делают запасы на пару тысяч лет… О_о.

( Читать дальше )

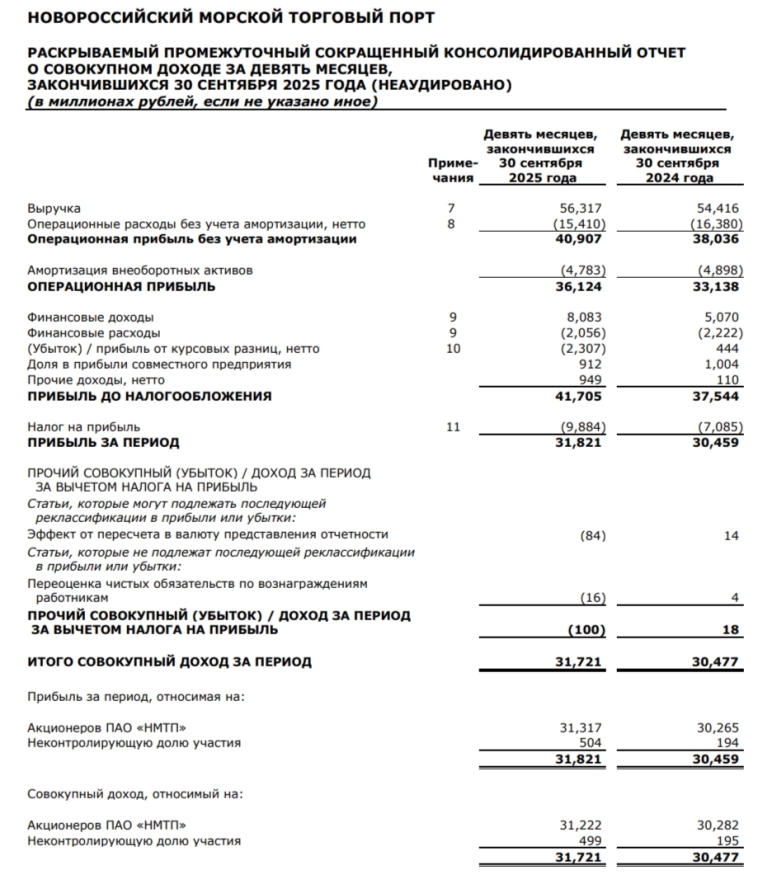

НМТП отчитался за III кв. 2025 г. — финансовые показатели растут, продолжаются инвестиции в маржинальный проект. Дивидендная база увеличивается.

- 10 декабря 2025, 09:29

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. В III кв. компания продолжила сохранять свою эффективность, но стоит отметить, что фин. показатели снизились относительно II кв. 2025 года (снижение перевалки сухих грузов и списание по переуступке дебиторской задолженности). CAPEX снизился относительно 2024 г., а FCF хватает на выплату дивидендов:

⛴ Выручка: III кв. 17,6₽ млрд (+11,6% г/г), 9 м. 56,3₽ млрд (+3,5% г/г)

⛴ Операционная прибыль: III кв. 9,4₽ млрд (+13,3% г/г), 9 м. 36,1₽ млрд (+9% г/г)

⛴ Чистая прибыль: III кв. 10,1₽ млрд (+18% г/г), 9 м. 31,3₽ млрд (+3,5% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 5,7% в 2025 г., сухих грузов на 23,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 9 м. 2025 г. по грузообороту портов России: Приморск — 47,2 млн т. (+2,3% г/г) и Новороссийск — 124,2 млн т. (-1,3% г/г), перевалка нефти увеличилась в III кв., т.к. РФ начиная со II кв. перешла к наращиванию добычи сырья (нефтепродукты просели из-за атак на НПЗ), перевалка сухих грузов снижается 2 кв. подряд (это главный фактор снижения фин. показателей по сравнению со II кв. 2025 г.).

( Читать дальше )

Рынок нефти утром. Нет поводов для роста

- 10 декабря 2025, 07:57

- |

•Поставки сырой нефти из резервуаров для хранения на месторождении «Западная Курна-2» в Ираке, возобновились в ночь на 9 декабря. В выходные эти поставки были приостановлены из-за утечки из трубопровода на месторождении.

•Временное отключение нефтепровода вызвало обеспокоенность из-за стратегической важности, но теперь прокачка возвращается в штатный режим.

•Геополитика остается в центре внимания трейдеров: неопределенность по мирному соглашению по Украине, а с ней и неопределенность в отношении санкций против российского нефтеэкспорта не дают ценам уверенно двигаться вверх или вниз.

•Кроме того, атаки Киева по российской энергоструктуре по-прежнему создают риски перебоев поставок из РФ — российской и казахстанской нефти в частности, поскольку сейчас снижена прокачка через систему КТК, там работает только один отгрузочный терминал из трёх.

Пока без позиций. Лонг интересен с 61.5-61.3 по brf6 или 61.3-60.9 по brg6. Сегодня на основной нефть может неслабо потрясти на риторике ФРС.

( Читать дальше )

Дневной отчёт по нефти от нейросети

- 10 декабря 2025, 06:02

- |

Всем привет, трейдеры!

Вчера нейросеть ожидала стабильности с лёгким бычьим уклоном +0.2–0.5% на фоне геополитики — но рынок пошёл в минус на 0.5%: Brent -0.47%, WTI -0.56%. Риски поставки от Ирака и Саудовской Аравии перекрыли позитив от ожиданий понижения ставки.

Кто был в канале — поймал SHORT на $62.34 и закрыл на $62.02.

Канал 24/7 t.me/oil_news_trader

🛢️ДНЕВНОЙ ОТЧЕТ ПО НЕФТИ

📅 09.12.2025 (торговый день МОЭКС: 10:00 – 23:50 МСК)

Brent

• Открытие: $62.31 (10:00 МСК)

• Закрытие: $62.02 (23:50 МСК)

• Изменение: 🔴 -0.29 (-0.47%)

• Тренд: Незначительное падение

WTI

• Открытие: $58.65 (10:00 МСК)

• Закрытие: $58.32 (23:50 МСК)

• Изменение: 🔴 -0.33 (-0.56%)

• Тренд: Незначительное падение

📊 Статистика новостей

• Всего обработано новостей: 52

• Распределение сентимента:

🟢 LONG: 13

🔴 SHORT: 9

⚪️ NEUTRAL: 30

Чистый баланс сентимента: +7.7% — лёгкий бычий перевес

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 09 декабря 2025, 23:58

- |

1️⃣ Сбербанк $SBER за 11 месяцев по РСБУ заработал 1,5682 трлн ₽ прибыли, что на 8,5% больше прошлого года

В ноябре прибыль была 148,7 млрд ₽

Компания снизила расходы на резервы, а кредитный риск держится около 1,5%

Процентные доходы выросли, комиссионные немного упали

Расходы увеличились, доля расходов в доходах поднялась до 28,7%

Капитал банка заметно вырос, достаточность поднялась

В ноябре корпоративные кредиты увеличились на 0,4%

2️⃣ Роснефть$ROSN за 9 месяцев получила 132 млрд ₽ чистой прибыли

Выручка упала до 6,02 трлн ₽, валовая прибыль — до 1,3 трлн ₽

Прибыль от продаж снизилась до 723,8 млрд ₽, почти вся она ушла на проценты

Из-за этого на уровне «до налогообложения» вышел убыток 8,9 млрд ₽

После учета прочих операций и налога итог остался положительным — 132 млрд ₽

3️⃣ Компания Whoosh $WUSH начала работу в городе Медельин в Колумбии

В начале 2026 года сервис планирует выйти еще в один колумбийский город и на новый рынок региона

Компания уже работает в Бразилии и Чили, всего в парке 14 тыс. самокатов

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал