Мультипликаторы

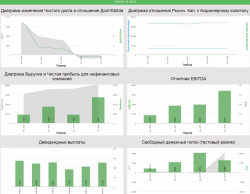

Какой из финпоказателей сильнее влияет на цену акций?

- 06 ноября 2018, 12:02

- |

Первоначально вопрос ставился так:

Какой мультипликатор лучше предсказывает цену акций на нашем рынке?

По сути же, мой расчет больше отвечает на вопрос:

Динамика какого финпоказателя сильнее влияет на цену акций?

Итак, в качестве финпоказателей для анализа были взяты следующие параметры:

Выручка, Чистые Активы, Чистая Прибыль, EBITDA, FCF и Дивиденды.

Источником финансовой информации стали карточки компаний из Смартлаба и исторические котировки цен акций из Финама.

Использованы 52 крупнейших компании и четыре периода отчетности: с 2013 по 2017гг.

( Читать дальше )

- комментировать

- 783 | ★1

- Комментарии ( 1 )

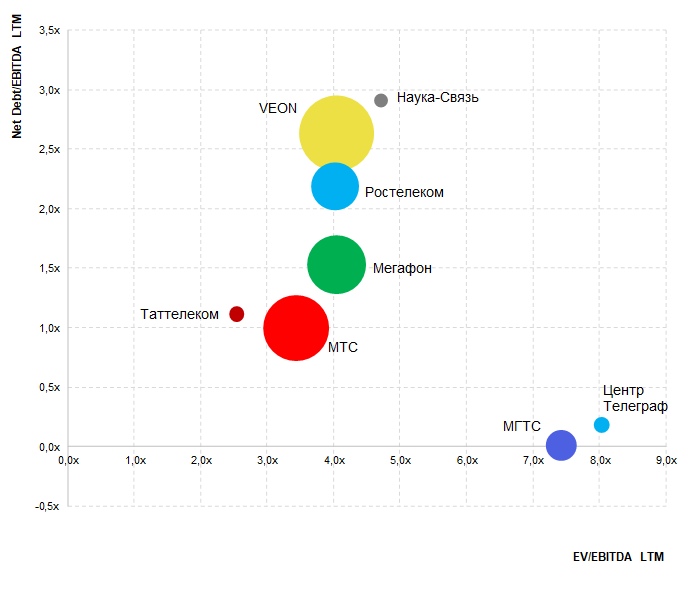

Обзор мультипликаторов - телекомы

- 31 октября 2018, 11:52

- |

Написал пост с обзором мультипликаторов российских телеком компаний

Планирую постепенно покрыть и другие сегменты (на очереди транспорт и инфраструктура) и потом создам некий удобный справочник по всем секторам и буду регулярно его апдейтить :)

Что-то наподобие «Инвестиционный бюллетень» от Аленка Капитал. Только я планирую покрывать больше мультипликаторов.

Итак, поехали

В пересчете на одного абонента (EV/Абонент) самый дешевые – VEON (у них 230+ млн абонентов, много за рубежом, крупнее МТСа) и Таттелеком (телеком оператор в Татарстане). МТС выглядит также неплохо, ТОП-3.

МГТС стоит заоблачно дорого, как ни крути. Там главный актив – это займы МТСу по низким ставкам

Центральный Телеграф – основной актив это его здание в центре Москвы, а не абоненты

Наука-Связь – микро компания, очень мало абонентов

( Читать дальше )

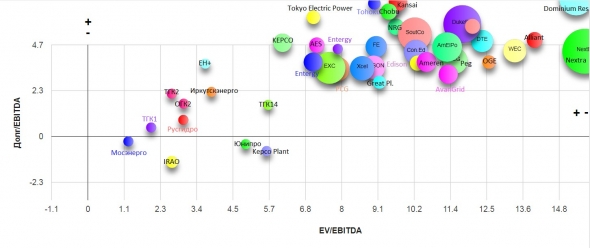

Мультипликатор на злобу дня. ТГК-1 Российская генерация

- 26 октября 2018, 16:17

- |

В свете отчетов по ТГК-1.

Российская генерация против Америки и Японии(компании дороже 5 млрд $)

Отечественная генерация остается крайне «дешевой», однако это не сильно ей помогает… а точнее её акционерам.

Также бросается в глаза высокий уровень долга, характерный для иностранных компаний.

Показатели:

( Читать дальше )

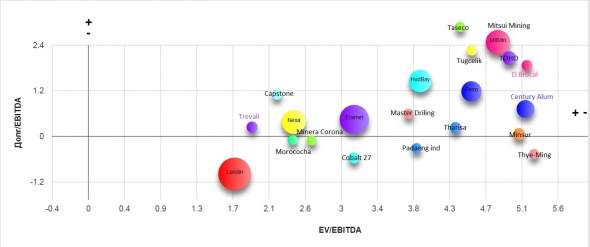

Дно сектора Добычи, и даже глубже. Обратная сторона мультипликаторов

- 26 октября 2018, 14:08

- |

Мы часто сталкиваемся с различного рода вебинарами, в которых умные люди, или которые делают вид что умные, дают практические советы как добиться успеха. Целые серии книг, записей, платных курсов.

Однако никто не говорит, что на одну историю успеха, приходится 99 историй неудач, и что не менее важно изучать и их. Этакий синдром авиации второй мировой, когда конструкторы изучали поломки вернувшихся на аэродром самолётов, вместо изучения фатальных пробоин тех самолётов, которые не дотянули до аэродромов. В итоге модернизировались и укреплялись далеко не самые слабые места конструкции.

Так вот сегодня, мы посмотрим на «дешевые» компании под другим соусом. Возможно, компания дешевая не просто так? Заглянем на дно сектора и рассмотрим аутсайдеров и стартап.

Самым дешевым в секторе добычи, среди компаний дешевле 5 млрд $ оказывается компания Lundin Mining. На первый взгляд компания очень перспективная, имеет ресурсные базы по всему миру(Америка, Португали, Чили и Европа). Мультипликаторы самые что ни на есть низкие!

( Читать дальше )

"Заметки в инвестировании"

- 22 октября 2018, 17:06

- |

Сейчас читаю книгу «Заметки в инвестировании», автором которой является УК «Арсагера» — книгу можно бесплатно скачать на их сайте - http://arsagera.ru/library/download/391643/

Книга отлично подойдет как для начинающих инвесторов, так и для тех, кто вообще еще не знаком с фондовым рынком. По крайней мере в начале — все темы и понятия изложены очень просто, так что, мне например, приходилось пролистывать целые разделы.

Тем не менее, пока читал — выделил для себя несколько главных мыслей, которыми хотел поделиться.

- Акции — это не про спекуляции. Суть этого инструмента в том, что вы покупаете долю в реальном бизнесе. После того, как вы купили акции какой-либо компании — теперь сотрудники этой компании частично работают на вас. Они приходят на работу, трудятся и создают добавленную стоимость — часть которой вы получаете в виде прибыли. Можно сказать, ну и что тут нового? Все и так об этом говорят. Да, согласен, но здесь важно именно осознание этого момента.

- Между производительными (акции, облигации) и непроизводительными активами (золото, валюта) нужно выбирать производительные — по той же причине, что они дают добавленную стоимость

( Читать дальше )

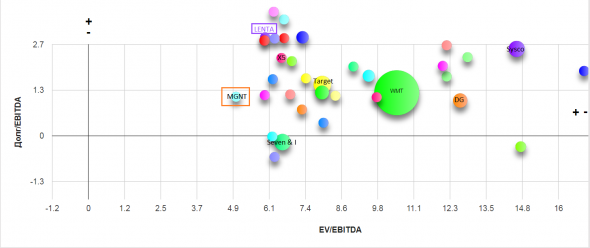

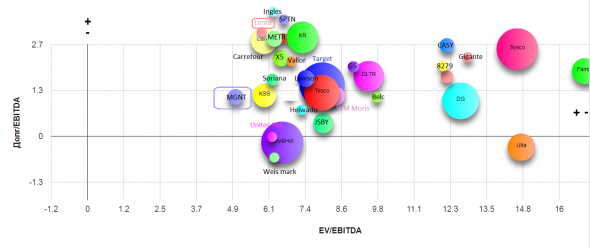

Мультипликатор на злобу дня. Магнит

- 22 октября 2018, 16:21

- |

Общая с Wal-Mart

Без WM

( Читать дальше )

Мультипликатор на злобу дня

- 21 октября 2018, 12:21

- |

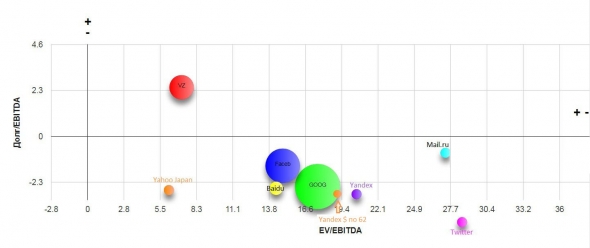

Сегодня как никогда «на злобу». Крупные поисковики и IT-сервисы.

Verizon как материнка Yahoo (выкуплена несколько лет назад). Японское подразделение самое дешевое.

Китайская Байду дешевле всемирных гигантов. Мейл опасно дорог.

На диаграммах: Яндекс текущий, Яндекс с учетом курса доллара 62 и Яндекс на дату выхода отчетности. Сегодня капитализация компании почти ровно 9 млрд.

( Читать дальше )

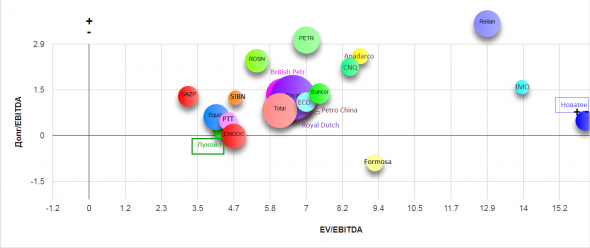

Мультипликатор на злобу дня

- 19 октября 2018, 12:00

- |

Только крупные компании.(Америка, Китай, Европа, Азия)

Лукойл остается одним из лидеров по мультипликаторам. Соседи:

Китайский CNOOC

( Читать дальше )

Проект "30 вопросов Смарт-Лабу" №22: Какой из мультипликаторов для Вас имеет наибольшее значение?

- 12 октября 2018, 16:56

- |

Суть проекта в этом посте

Предыдущие вопросы тут

Вопрос №22: Какой из мультипликаторов для Вас имеет наибольшее значение?

Облигации: дюрация - объясняем с примерами

- 03 октября 2018, 13:47

- |

Очень надеюсь, что эта статья окажется максимально понятной и полезной для сообщества инвесторов, так как сам очень долго понимал смысл дюрации.

Первое, что вам нужно знать, слово дюрация — это адаптация на русский язык слова (duration — длительность). И отсюда же вытекает второй момент. Раз у нас дюрация — это на самом деле длительность, сразу становится логично, что измеряется данный показатель во временных единицах (обычно годы, могут быть дни).

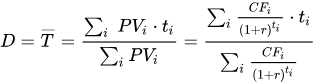

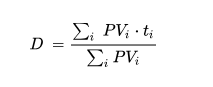

Не смотрите ВикипедиюМы все хотим, чтобы нам объясняли так, чтобы было понятно. Когда заходишь на википедию и видишь формулу дюрации — совсем непонятно:

Формула дюрации на википедии

Формулу выше можете не запоминать, важно здесь осознать только первую ее часть:

( Читать дальше )

- комментировать

- 27.4К |

- Комментарии ( 14 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал