Монетарная политика

GS прогнозирует четыре повышения ставки в 2022 году

- 11 января 2022, 10:40

- |

В США потребительские цены в ноябре выросли на 6,8% в годовом исчислении, что стало рекордом последних 39 лет. Джером Пауэлл до последнего закрывал глаза на проблему, называя инфляцию временным явлением. Однако перегрев на рынке недвижимости и сохранение узких мест в поставках вынуждают председателя изменить свою точку зрения.

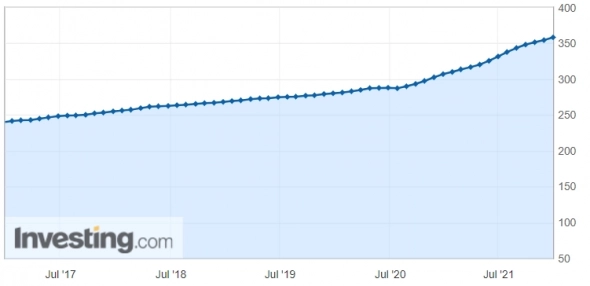

В результате беспрецедентных мер поддержки экономики в 2021 году 30-летняя фиксированная ипотечная ставка опустилась до рекордных 2,65%. Это вызвало повышенный спрос как со стороны рядовых граждан, так и инвесторов, желающих вложить средства в надежный актив. В результате средняя стоимость дома за два года выросла на треть, а количество предложений с ценой ниже $200 тыс. сократилось на 20%.

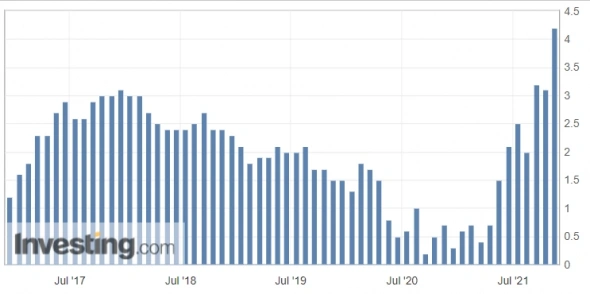

Индекс цен на недвижимость в США

В ожидании ужесточения монетарной политики ставки по ипотеке к концу года подросли до 3%, но все равно остаются ниже доковидного уровня в 4%. По оценкам риэлторов, предложение на рынке недвижимости в 2022 году вырастет всего на 0,3%. Это сохранит высокую конкуренцию между покупателями и обеспечит дальнейший рост цен.

( Читать дальше )

- комментировать

- 181

- Комментарии ( 0 )

В 2022 году доллару США предрекают укрепление

- 30 декабря 2021, 11:24

- |

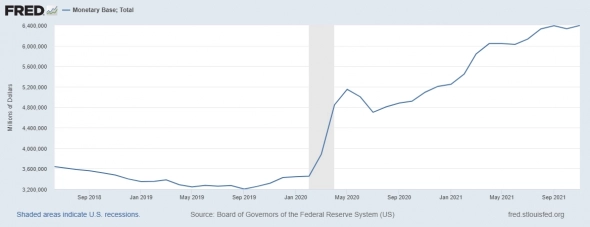

Весной 2020 года ФРС и правительство США развернули масштабное монетарное стимулирование. За это время баланс регулятора увеличился вдвое, а денежная масса доллара (М2) – на 33%. Большинство аналитиков сходились во мнении, что рост предложения приведет к разгону инфляции и девальвации доллара.

Показатель денежной базы, $млн

Прогноз сработал только отчасти: инфляция выросла, но индекс доллара практически восстановил потери еще до цикла монетарного ужесточения.

( Читать дальше )

Великобритания сваливается в стагфляцию

- 16 декабря 2021, 10:56

- |

Цены в Великобритании растут самыми высокими темпами за последние десять лет, при этом рост экономики замедляется. Если тенденция сохранится, это приведет к стагфляции – сочетанию экономической стагнации и инфляции. Положение Туманного Альбиона вызывает тревогу даже в МВФ.

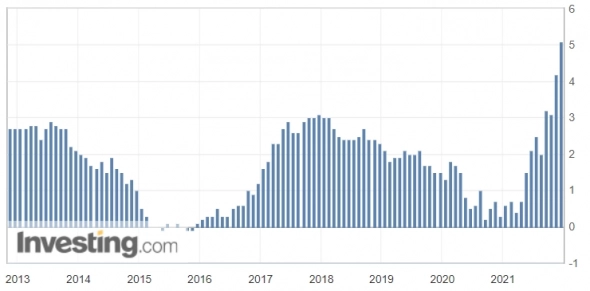

В ноябре инфляция подскочила до 5,1%, а отпускные цены на промышленные товары и вовсе поднялись на 9,1% в годовом исчислении. Основные причины: рост стоимости электроэнергии, энергоресурсов, дефицит комплектующих и последствия Brexit. Экономист Сэмюэл Тобс считает, что инфляция достигнет пика в 6% к апрелю 2022 года.

Индекс потребительских цен, % (г/г)

Инфляция уже в два раза превышает целевой показатель регулятора. В преддверии заседания по денежно-кредитной политике МВФ призвал Банк Англии внимательнее отнестись к наметившимся тенденциям. Однако вероятность повышения ставки 16 декабря снижается из-за распространения нового штамма и боязни Эндрю Бейли затормозить восстановление экономики. В ноябре ВВП в месячном исчислении вырос всего на 0,1% против прогноза в 0,4%. А в этом месяце рост может обернуться падением, так как правительство в обращении к населению выступило с просьбой по возможности работать из дома и не посещать публичные заведения. По прогнозам UKHospitality, доходы предприятий общепита в декабре снизятся на 40%.

( Читать дальше )

Почему «омикрон» не повлияет на экономический рост Австралии

- 07 декабря 2021, 10:50

- |

Появление штамма «дельта» всерьез напугало власти Австралии, поскольку еще летом уровень вакцинации был худшим среди стран ОЭСР. Для устранения рисков в крупнейших городах был введен локдаун, а население обязали прививаться. Благодаря чрезвычайным мерам сейчас доля полностью вакцинированных граждан составляет 88%, а первый компонент получили 93%. Высокий уровень коллективного иммунитета позволяет главе Резервного банка Австралии Филипу Лоу позитивно оценивать перспективы восстановления экономики, несмотря на страхи в связи с появлением нового штамма.

Источник изображения: smh.com.au

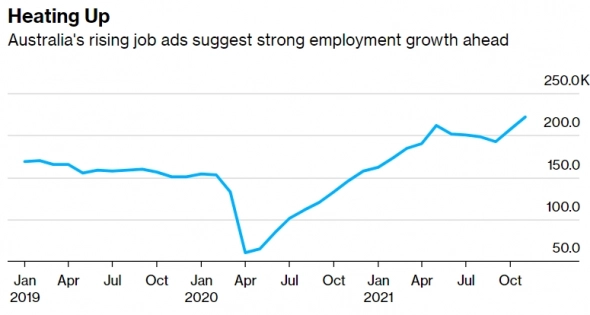

После снятия блокировок число вакансий в ноябре на 44% превысил докризисный уровень, что предполагает рост занятости в ближайшем будущем. Сокращение безработицы приведет к ужесточению условий на рынке труда: работодатели будут конкурировать между собой для привлечения сотрудников, предлагая большую зарплату.

( Читать дальше )

Будет ли ОПЕК+ наращивать добычу, и как отреагирует рубль?

- 02 декабря 2021, 10:47

- |

Возросшие цены на энергоносители и проблемы с поставками в отдельных регионах могли привести к увеличению квот добычи стран-участниц ОПЕК+. Однако опасения распространения нового и более заразного штамма омикрон вносят свои коррективы. Рынки уже отреагировали отрицательно, а нефть потеряла в цене 18% от ноябрьских максимумов.

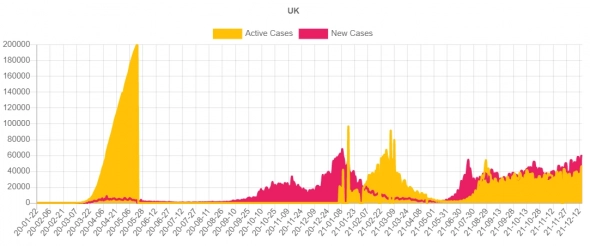

Прошло только три недели после обнаружения омикрон в ЮАР, а штамм уже ответственен более чем за половину новых случаев заражения в стране. Омикрон признают заразнее дельты, но пока неясно, в какой степени и насколько хороши против него имеющиеся вакцины. Так, в центре Гамалеи утверждают, что «Спутник V» способен защитить от вируса, но в случае необходимости обязуются выпустить специальную версию за 45 дней.

29 ноября первый случай омикрона был выявлен в США у вернувшегося из ЮАР гражданина. Заразившийся был полностью вакцинирован и переносит болезнь в относительно легкой форме. Однако факт выявления нового штамма негативно отразился на фондовых рынках и в особенности на акциях авиаперевозчиков. Туристические направления внутри страны вернулись к доковидному уровню, а вот бизнес-перелеты и международное авиасообщение вновь под давлением.

( Читать дальше )

Инфляция в странах Европы растет сильнее прогнозов

- 30 ноября 2021, 10:46

- |

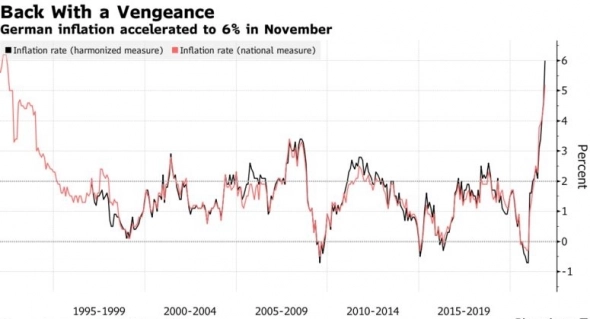

ЕЦБ уверяет финансовое сообщество, что текущие темпы инфляции носят временный характер и вот-вот вернутся к норме. Меж тем предварительные данные за ноябрь превышают прогнозы. Так, в Испании и Бельгии инфляция составила 5,6%, а в Германии подскочила до 6%.

Источник изображения: bloomberg.com

Основными драйверами роста цен выступают продуктовая корзина и энергоносители. Отбор европейцами природного газа из подземных хранилищ в этом году может составить 12 млрд кубометров, тогда как в 2020 году показатель остановился на отметке 8,85 млрд м3, а текущие запасы голубого топлива на 16 процентных пунктов ниже средней за пять лет. К энергетическому кризису добавилась холодная зима: средняя температура ноября оказалась самой низкой с 2017 года. С большой вероятностью данные факторы послужат поддержкой высоким ценам на энергоносители как минимум до конца зимы.

Председатель ЕЦБ Кристин Лагард заверяет сообщество, что инфляция не выйдет из-под контроля. Однако, по прогнозам, инфляция в еврозоне в ноябре вырастет до 4,5%, тогда как целевой уровень регулятора составляет 2%. Претендент на пост главы Бундесбанка Изабель Шнабель считает, что ЕЦБ пора принимать более активные шаги в сокращении программы монетарного стимулирования, поскольку есть риск ускорения роста цен.

( Читать дальше )

О ситуации на рынках (COVID-ὄ)

- 29 ноября 2021, 16:41

- |

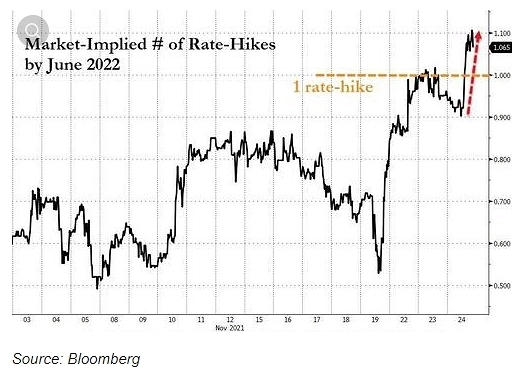

Думаю имеет смысл высказать несколько мыслей о текущей ситуации на рынках. За последний месяц консенсус очень сильно сместился в сторону быстрого ужесточения монетарной политики ФРС. Инвесторы закладывают уже одно повышение ставки к концу июня следующего года, что выглядит откровенным безумием в условиях неумолимо нарастающего госдолга США и необходимостью его обслуживания:

(Рынок госдолга США закладывает уже одно повышение ставки до конца июня 2022 года.)

Goldman на полном серьезе рассуждает о трехкратном повышении ставки на заседаниях FOMC в июне, сентябре и декабре 2022 года. Однако это равносильно финансовому самоубийству, либо потребует 100% выкупа госдолга ФРС с последующим реинвестированием выплачиваемых процентов в новые размещения.

( Читать дальше )

Неожиданная смена кандидатуры на пост главы ЦБ ударила по песо

- 25 ноября 2021, 10:58

- |

Еще в июне президент Мексики Лопес Обрадор выдвинул кандидатуру бывшего министра финансов Артуро Эрреры на пост главы Центрального банка. Однако 24 ноября он передумал в пользу Виктории Родригес Брова, которая может стать первой женщиной во главе Banxico. Многие отнеслись к решению президента скептически, считая Викторию недостаточно компетентной, а песо за день потерял около 2%.

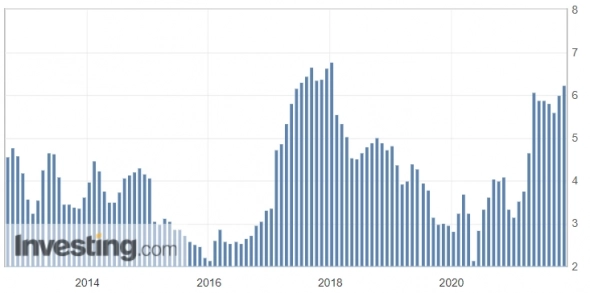

Мексика остро нуждается в твердой руке Центрального банка, который сможет проводить независимую от политических факторов финансовую политику. По прогнозам регулятора, к концу года инфляция достигнет 7%, что станет 20-летним рекордом. Для ее обуздания необходимо ужесточение монетарной политики, однако инвесторы опасаются, что Виктория Родригес не хватит опыта для своевременного реагирования.

Инфляция в Мексике, %

Согласно закону, помимо профильного образования глава центробанка должен быть гражданином Мексики по рождению, не старше 65 лет на момент вступления в должность, более пяти лет занимать руководящий пост в финансовой системе и обладать признанной компетенцией в денежно-кредитной сфере. Последнее обстоятельство вызывает больше всего вопросов. Так, директор по инвестициям Луис Гонсали из Franklin Templeton Investments считает, что Родригес не имеет должного опыта. А экономист Марко Овьедо и вовсе называет данную кандидатуру «несерьезной» и призывает Конгресс отклонить ее назначение.

( Читать дальше )

Рынок недвижимости в США бьет рекорды

- 23 ноября 2021, 11:08

- |

C января 2020 года благодаря действиям ФРС и правительства США денежная масса доллара (агрегат М2) увеличилась на 36%. Напечатанные деньги поддержали население и бизнес, из-за чего рецессия длилась всего 3 месяца против 18 месяцев в кризис 2008-09 гг. Однако хлынувший поток денег привел к их обесцениванию, что вылилось в стремительное удорожание традиционных ценностей, таких как транспортные средства и недвижимость.

Источник изображения: fred.stlouisfed.org

Продажи жилья в октябре выросли на 0,8% в месячном исчислении, а средняя цена дома достигла исторического максимума в $353 900, что выше показателя прошлого года на 13,1%. Продажи новостроек подскочили на 14%, по сравнению с августом. Рост обусловлен не только желанием американцев сменить жилищные условия, но и стремлением инвестиционных компаний поучаствовать в жилищном буме. Из-за этого предложение сократилось на 12%, по сравнению с октябрем прошлого года. На рынке ощущается дефицит, поскольку запас при текущих темпах продаж оценивается в 2,4 месяца, тогда как сбалансированным считается показатель в 5-6 месяцев.

( Читать дальше )

Фунт вырастет из-за ожидаемого повышения ставки

- 18 ноября 2021, 10:48

- |

При проведении монетарной политики Центральные банки опираются на два ключевых показателя экономики – инфляцию и безработицу. Однако их динамика может трактоваться по-разному. Так, Джером Пауэлл считает инфляцию в США в 6,2% временным явлением, а Эндрю Бейли при показателе в 4,2% признал вероятность повышения ставки уже в ближайшие месяцы.

Инфляция в Великобритании, %

Цены в Великобритании растут самыми быстрыми темпами за последнее десятилетие. Основными драйверами выступают подорожавшие энергоносители, автомобильный транспорт и недвижимость. Так, средняя стоимость бензина выросла на 22% в годовом исчислении до £1,38 за литр (~135 рублей). А последствия Brexit и иммиграционная политика привели к удорожанию импорта и нехватке водителей грузовиков.

Проблемы с поставками сохраняются, а инфляционные ожидания подталкивают население активнее тратить накопленные за последние полтора года сбережения. Главный экономист Банка Англии Хью Пилл предполагает, что эти тенденции могут привести к росту инфляции до 5% уже в начале следующего года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал