Макроэкономика

Макро-сентимент в графиках | ChartPack #33 (09.10.2023)

- 09 октября 2023, 16:11

- |

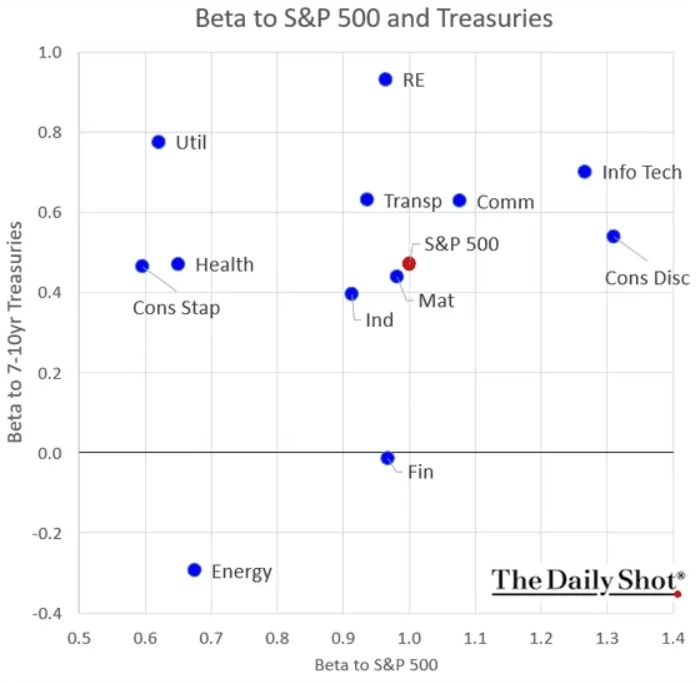

Чувствительность (бета) различных секторов к индексу S&P 500 и казначейским облигациям:

По вертикали — чувствительность к казначейским облигациям, по горизонтали — чувствительность к S&P 500

По вертикали — чувствительность к казначейским облигациям, по горизонтали — чувствительность к S&P 500

Макро

рынок по-прежнему видит примерно 50% вероятность очередного повышения ставки ФРС в ноябре:

( Читать дальше )

- комментировать

- 294

- Комментарии ( 0 )

Экспресс-обзор за сентябрь 2023 (Экономика России)

- 07 октября 2023, 09:47

- |

ЭКОНОМИКА РОССИИ

Реальная денежная масса: рост замедляется

Наши предварительные расчеты (оценка денежной массы от ЦБ появится позже), основанные на динамике узкой денежной базы, говорят о том, что рост реальной денежной массы (РДМ) в сентябре замедлился до +12,7% годовых (с 16,9% месяц назад).

Замедление роста РДМ – это плохая новость.

В это замедление вносят вклад оба компонента:

- Номинальная денежная масса, с октября прошлого года росла темпами выше 23% годовых. На 1 сентября темпы впервые опустились ниже этой отметки, до 22,9%. На 1 октября, по нашей оценке, темпы замедлились ещё сильнее, до 19%.

- Инфляция при этом растёт. По нашей предварительной оценке, она выросла в сентябре до 5,9% годовых.

Судя по всему, динамика РДМ возвращается под «потолок Набиуллиной» (см. график).

Это лишь подтверждает, что рост реальной денежной массы высокими темпами не был осознанной политикой ЦБ.

Но импульс экономика при этом всё равно получила.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #32 (06.10.2023)

- 06 октября 2023, 13:42

- |

Результаты опроса ритейл-инвесторов, в котором их попросили выбрать наиболее предпочтительные темы в их инвестиционной стратегии:

Результаты опроса

Результаты опроса

Макро

Глобальный экономический рост замедлился, поскольку сводный индекс деловой активности снизился до 50,5 в сентябре (50,6 ранее), сигнализируя о самом слабом росте за последние 8 месяцев:

( Читать дальше )

Под разными углами

- 05 октября 2023, 22:01

- |

Раз в месяц публикую разные интересные графики, помогающие понять причины происходящего и заглянуть в будущее.

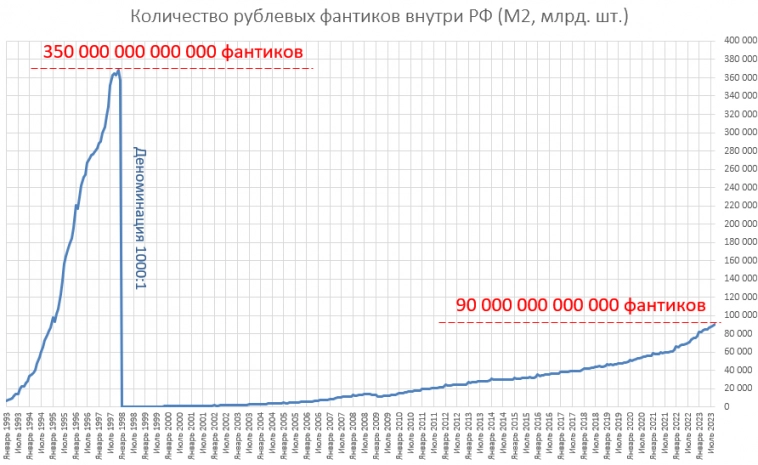

Начнем с 30-летнего графика, который чиновники никогда не покажут по первому каналу и не напечатают в российской газете (или как там она называется). Этот график показывает многолетний состав преступления неизвестной ОПГ, занимающейся незаконной эмиссией рублей на территории РФ с особым цинизмом:

В России, как известно, две беды — дураки и дороги. Благодаря первой беде, в стране уже 30 лет нет закона о денежной эмиссии. Разного рода проходимцы этим активно пользуются. Результаты их действий вы видите на графике. На нем же нарисован будущий курс доллара — выше 100, выше 200, выше 300 и.т.д. Как говорится, привыкайте жить в рублевой зоне. А не хотите — учите язык и летите на свободу. Ничто не держит, кроме скотских цен на перелеты.

Едем дальше. Смотрим на IMOEX в настоящих деньгах (в золоте), в нефти и в американских фантиках.

( Читать дальше )

После Reich Americana

- 04 октября 2023, 21:21

- |

Удивительное время. Смотришь на индекс РТС — ничего не происходит, месяцами. Включаешь телевизор Новости — «ух ты, ё-мое».

На самом деле, конечно, происходит очень многое. Время сжимается. События, которые могли занять десятилетия теперь вполне имеют шансы уложиться в годы, а то и месяцы. Очень многие аксиомы и незыблемые истины, к которым мы привыкли, могут улететь в помойку Истории. Как Вы думаете, жители Карабаха предполагали еще год назад, что их всех сотрут ластиком вместе с их домом в течение месяца? Вопрос риторический, я о динамике процесса.

Хотелось бы написать о вроде как других важных событиях за прошедшее время, приезде Ким Чен Ына и прочем. Но в голове вертится другая мысль. Сейчас у очень многих ощущение, что что-то будет. И ощущение небеспочвенное. Просто мы привыкли, что у нас в стране постоянно катаклизмы и кризисы. А в остальном «развитом» мире традиционно все гораздо благополучнее. Так было. Уже не будет. Поэтому сначала пройдусь по большой картине, а потом перейду к графикам.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #31 (04.10.2023)

- 04 октября 2023, 10:40

- |

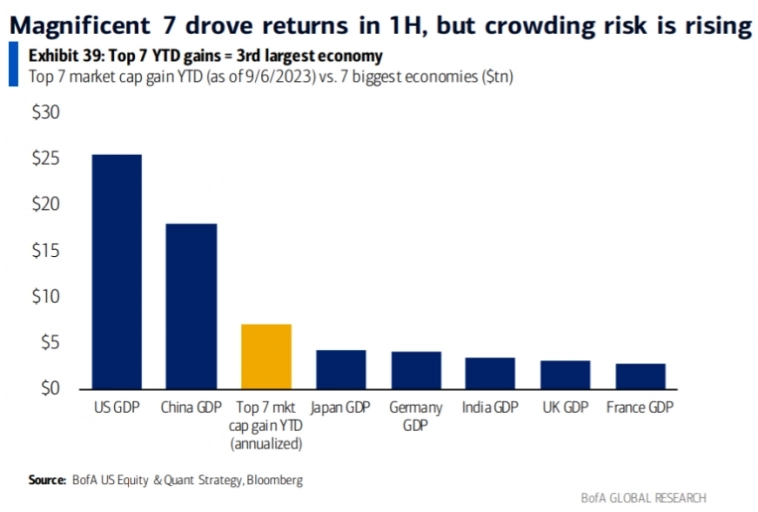

Топ-7 акций, которые выросли с начала года, показали прирост, превзошедший прирост ВВП большинства экономик мира:

Рост рыночной капитализации топ-7 акций с начала года по сравнению с ростом ВВП 7 крупнейших экономик

Рост рыночной капитализации топ-7 акций с начала года по сравнению с ростом ВВП 7 крупнейших экономик

Обзор рейтинга рыночной капитализации и ликвидности по отдельным криптовалютам от Keiko:

( Читать дальше )

Макро-сентимент в графиках | ChartPack #30 (02.10.2023)

- 02 октября 2023, 18:15

- |

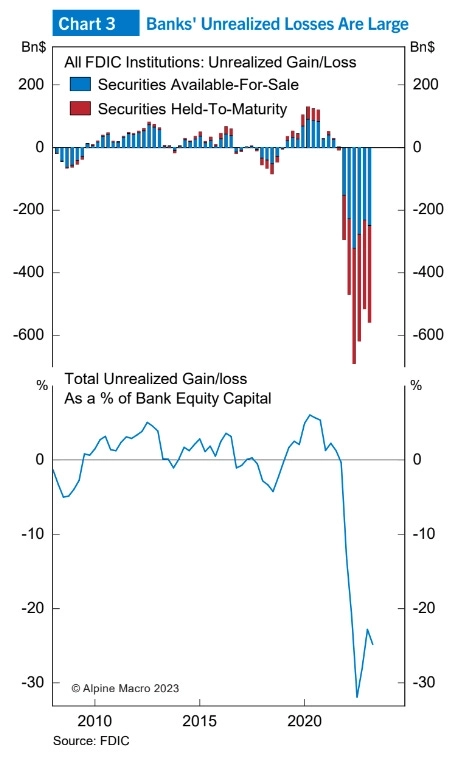

Во втором квартале 2023 года американские банки понесли нереализованные убытки по своему портфелю ценных бумаг почти на 600 миллиардов долларов. Это составляет почти 25% капитала банковской системы:

Нереализованные убытки банков и общее нереализованное изменение капитала в % от общего капитала банковской системы

Нереализованные убытки банков и общее нереализованное изменение капитала в % от общего капитала банковской системы

Российская нефть марки Urals торгуется значительно выше потолка в $60:

( Читать дальше )

Азия - локомотив мирового ВВП

- 02 октября 2023, 16:57

- |

Рубрика #выжимки

Самое важное из исследования 'Азия на пороге новой эры' от Глобального института McKinsey. Часть 1

Крупнейшие азиатские экономики в настоящее время являются значительными новыми центрами экономической мощи. Китай сейчас является второй по величине экономикой в мире, Япония — третьей, а Индия — пятой.

На Азию приходилось 57 процентов роста мирового ВВП в период с 2015 по 2021 год. В 2021 году на Азию приходилось 42 процента мирового ВВП больше, чем на любой другой регион.

В Азии расположены 18 из 20 наиболее быстрорастущих коридоров и 13 из 20 крупнейших. Выделяется значительная роль Китая. Большая часть — 56 процентов в 2021 году — стоимости, проходящей через 20 крупнейших мировых торговых коридоров, связана с Китаем. На сегодняшний день между Китаем и Соединенными Штатами пролегает крупнейший в мире двусторонний торговый коридор — 723 миллиарда долларов в 2021 году. Но торговля между США и Китаем замедляется. Этот коридор рос совокупными годовыми темпами на 3 процента в период с 2016 по 2021 год

( Читать дальше )

Макрообзор № 39 (2023) Мировая экономика

- 02 октября 2023, 14:07

- |

Предлагаю вашему вниманию макрообзор за 39 неделю года.

Искусственный интеллект выделил две темы:

1. 🚚 Россия лидирует в рейтинге европейских рынков грузовых автомобилей по итогам 2 квартала 2023 года. Российский рынок в сентябре составит около 13 тыс. единиц (+66%).

2. 📈 Индекс базовых видов деятельности в России в августе установил новый абсолютный рекорд. Выпуск товаров и услуг вырос на 7,3% к августу 2022 года. Это свидетельствует о том, что экономический рост в России продолжается.

===

Ниже оглавление и наш краткий дайджест обзора, а затем подробности по каждой новости с иллюстрациями.

В этом обзоре много новостей по рынкам грузовых автомобилей, они вынесены в отдельную рубрику.

ДАЙДЖЕСТ

Мировая экономика

- В рейтинге стран мира по объёму денежной массы лидируют Китай и США. Россия не входит даже в десятку. Такое положение препятствует продвижению рубля как валюты международных расчётов.

- В США денежная масса продолжает падать как в номинальном (-3,7%), так и в реальном выражении (-7,1%). Рано или поздно, это начнёт сказываться на реальном секторе экономики.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #29 (29.09.2023)

- 29 сентября 2023, 14:21

- |

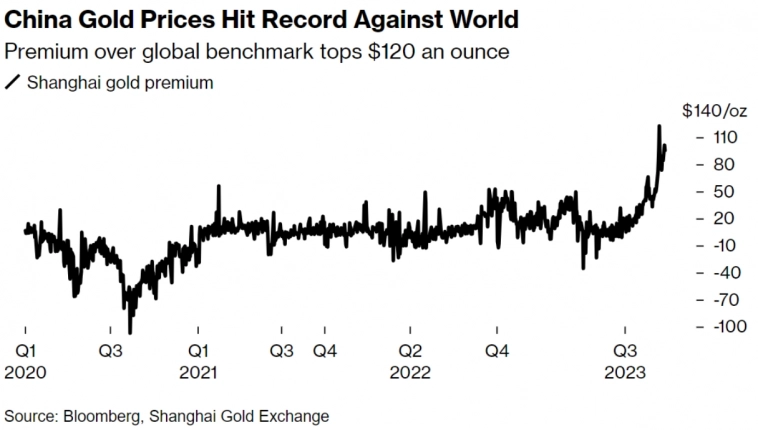

Золото торгуется в Китае со значительной премией по сравнению с международными ценами:

Премия золота в Китае по сравнению с мировым рынком достигает 120 долларов за унцию

Премия золота в Китае по сравнению с мировым рынком достигает 120 долларов за унцию

Сплоченность ОПЕК+ (то есть корреляция между изменением поставок Саудовской Аравии и других стран ОПЕК) упала почти до нуля после самых высоких показателей соблюдения за последние десятилетия во время пандемии, что может нанести ущерб группе в следующем году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал