Кризис

Почему недвижка не упадет

- 12 октября 2021, 19:11

- |

- комментировать

- Комментарии ( 21 )

Энергетический кризис грозит обрушить фунт стерлингов

- 12 октября 2021, 10:55

- |

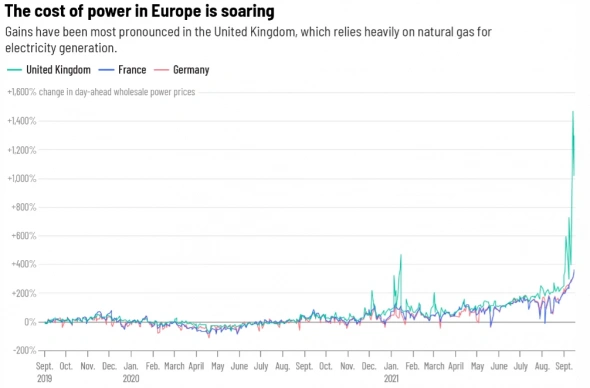

Зима еще не наступила, а Европа сталкивается с дефицитом природного газа. Ситуацию усугубляет возросшая потребность в энергоресурсе со стороны Китая, который увеличил поставки СПГ. По данным Организации экономического сотрудничества и развития (ОЭСР), только в августе цены на энергоносители выросли в развитых странах на 18%. Однако в последние две недели ситуация ухудшилась. Ряд аналитиков сходятся во мнении, что растущие издержки приведут не только к росту инфляции, но и поставят под угрозу экономическое восстановление Европы. Обогрев жилья становится настолько дорогим, что европейцы вынуждены экономить. Особенно остро проблема стоит в Великобритании.

Источник изображения: cnn.com

Цены на природный газ в Великобритании выросли на 740%, по сравнению с октябрем прошлого года. Ситуация настолько серьезная, что представители бизнеса просят власти срочно вмешаться. Так, по заявлению Ассоциации химической промышленности, из-за роста производственных издержек заводы начнут закрываться уже через несколько недель в надежде на последующий спад стоимости энергоносителей. Переложение же роста себестоимости на цену готовой продукции приведет к потере конкурентоспособности на международном рынке.

( Читать дальше )

Прогноз курса доллара к рублю на Октябрь

- 11 октября 2021, 20:07

- |

Прогноз курса рубля, #доллара. В обзоре рассмотрим условия для сделок на паре рубль доллар, а так же оценим риск.

подпишись

- Телеграм канал: https://t.me/TradingDrift

Не забываем:

— ставить лайк

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- instagram: https://www.instagram.com/aleksey.gref/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Помимо Evergrande, рынок недвижимости Китая оценивается в 5 триллионов долларов

- 11 октября 2021, 13:17

- |

China Evergrande Group, девелопер недвижимости, является первой крупной компанией, занимающейся недвижимостью, которая столкнулась с серьезными проблемами в ходе кампании Пекина по обузданию растущего рынка недвижимости.

Возможно, это не последнее.

По мере того как Китай вступает в то, что многие экономисты называют заключительной стадией одного из крупнейших бумов в сфере недвижимости в истории, он сталкивается с ошеломляющим счетом: более 5 триллионов долларов долга, который девелоперы взяли на себя в хорошие времена, согласно экономистам Nomura Holdings Inc.

Этот долг почти вдвое превышает показатель на конец 2016 года и превышает весь экономический объем Японии, третьей по величине экономики в мире, в прошлом году.

Мировые рынки готовятся к возможной волне дефолтов, и предупреждающие знаки вспыхивают над долгами примерно двух пятых компаний-разработчиков, которые заимствовали средства у международных инвесторов в облигации.

Китайские лидеры серьезно подходят к решению проблемы задолженности, предприняв ряд шагов, направленных на ограничение чрезмерных заимствований. Но делать это, не торпедируя рынок недвижимости, нанося ущерб большему числу застройщиков и подрывая экономику страны, быстро превращается в одну из самых больших экономических проблем, с которыми китайские лидеры сталкивались за последние годы, и которая может отразиться на глобальном уровне, если будет неправильно управляться.

( Читать дальше )

Еще один китайский девелопер просит отсрочку по обязательствам

- 11 октября 2021, 11:28

- |

👉 Компания объявила, что будет стараться заполучить кредит в сумме $124 млн. для оплаты долгов

👉 На прошлой неделе компания заявила, что получила на 22% меньше прибыли с продажи недвижимости и парковочных мест

👉 Акции Modern Land упали более чем на 40% с начала года

www.wsj.com/articles/chinese-developer-modern-land-asks-to-delay-bond-repayment-11633929338

Высокие цены на газ угрожают стагфляцией мировой экономике

- 08 октября 2021, 11:11

- |

👉 Инвесторы рассчитывали, что экономика быстро восстановится за счет бесконечно дешевого финансирования. Они закладывали в цены эти радужные прогнозы, которым, вероятно, не суждено сбыться из-за нависшей угрозы стагфляции

👉 Экономика все ближе к состоянию полной занятости, чем считалось ранее. Перебои в поставках, вызванные пандемией, будут только усиливать инфляционное давление.

👉 Это еще не 1970-е, когда двузначные темпы инфляции, рост безработицы и слабый экономический рост оставили глубокие шрамы в истории финансовых рынков. Однако одной лишь угрозы стагфляционного сценария и роста цен уже достаточно, чтобы напугать инвесторов и политиков

👉 В этих условиях Федрезерв США и Банк Англии вынуждены сворачивать стимулирующие программы. Совет управляющих Европейского центрального банка уже призывает прекратить экстренные покупки государственных облигаций раньше, чем планировалось в этом году

( Читать дальше )

Следующий мирой кризис наступит с масштабными боевыми действиями

- 08 октября 2021, 10:13

- |

Соответственно на быстротечность конфликта не стоит полагаться. Все «устаканится» на дне, потом вяло-текуще будет понемногу отрастать. Назовите это событие «рецессия». Такой быстрый вариант вскрытия гнойного рыночного пузыря, вы снова потеряете, а некто другой приберет все к своим рукам. Снова долгие мучительно долгие ожидания газпрома на 400. А будет ли он снова 400? И будет ли сам газпром? Этого я не знаю.

Вы готовые к этому варианту событий?… такой коррекции корректировки курса акций. А ваш «интервальный» портфельчик?

А предпосылки уже есть. Точнее подходим к checkpoint-у.

Так что страхуйтесь.

«Кризис глобальной цепочки поставок продлится до 2023 года»

- 06 октября 2021, 19:16

- |

( Читать дальше )

Мой сценарий следующего мирового кризиса(апдейт октябрь 2021)

- 06 октября 2021, 14:10

- |

Этих супербенефициаров несложно найти — Русагро, Мечел, НКНХ, Русал/ЭН+, Газпром, все нефтяные ВИНК, золотодобытчики(особенно самый дешевый к капиталу Петропавловск), дешевые тарифные компании внутреннего рынка с большими дивидендами(энергосбыты, сети). Есть и самый простой вариант — индексный фонд РТС, на фоне укрепления рубля и большой доли сырьевиков — он будет одним из первых по доходности среди страновых индексов.

Бенефициары продолжили переоценку — в прошлый раз я писал о росте Русагро, Мечела, НКНХ — теперь по списку пошел Русал/ЭН+ и нефтегаз, выросший широким фронтом за месяц на 10-30%. В нем тоже переоценка только началась. (С НКНХ нужно быть осторожней — реорганизация несет большие риски).

( Читать дальше )

есть 1 момент,,,кризис всегда начинаеться с роста

- 05 октября 2021, 22:48

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал