Концентрация

Доля топ-10 банков впервые превысила 80% в активах — «Эксперт РА»

- 07 октября 2025, 15:41

- |

Доля топ-10 банков впервые превысила 80% в активах — «Эксперт РА»

Растущая концентрация активов российского банковского сектора среди 10 крупнейших игроков преодолела 80-процентную планку в первом полугодии 2025 года, что произошло впервые, сообщает рейтинговое агентство «Эксперт РА». На конец июня на топ-10 банков приходилось 80,9% всех активов банковского сектора, на первую сотню — 98,6%. К концу года доля 10 лидеров может достичь 81,5%.

При этом концентрация кредитных рисков в банках из топ-10 достигла рекордного уровня — по итогам первого полугодия 2025 года норматив максимального размера крупных кредитных рисков (Н7) составил 316% (+65 процентных пунктов с конца 2024‐го). На фоне существенной концентрации кредитных рисков и невысокого запаса по капиталу «для ряда крупных игроков» высокая ключевая ставка, рост рисков в экономике и ужесточение регулирования действительно стали вызовом.

«Учитывая это, уже на среднесрочном горизонте расстановка сил может поменяться, и по мере восстановления кредитной активности первыми в гонку за качественных заемщиков вступят банки, которые по итогам текущего экономического цикла смогут нарастить запас по капиталу и сохранить адекватное качество активов», — подытоживает агентство.

( Читать дальше )

- комментировать

- 279

- Комментарии ( 0 )

Немного графиков

- 26 июня 2024, 22:18

- |

Акции «Великолепной семерки» выросли на 35% с начала года. В то же время индекс S&P 500 вырос на 14%, а равновзвешенный индекс S&P 500 — всего на 3%.

Bloomberg сравнил «Семерку» с акциями малой капитализации с 2020 года — «Big Guys» выросли на 400%, акции малой капитализации на 17% (индекс Russel 2000).

( Читать дальше )

Риски концентрации

- 24 июня 2024, 12:42

- |

За последнее десятилетие резко возросла концентрация фондового рынка, которая отражает процент от общей рыночной капитализации, приходящийся на небольшое количество акций. Сегодня рыночная капитализация 10 крупнейших акций США составляет более 13% мировой рыночной стоимости. Намного выше пика пузыря доткомов в 9,9% в марте 2000 года.

Это имеет и практическое значение, поскольку активные менеджеры, которые обычно формируют портфели акций со средней рыночной капитализацией, с трудом получают избыточную доходность в условиях растущей концентрации. Ведь большую часть их портфелей составляют не Amazon, Apple, Microsoft, Google и Nvidia, а остальные 495 компаний, капитализация которых выросла всего на 6% с начала года.

Темой концентрации заинтересовался и Майкл Мабуссин (главный спец. по инвест. стратегиям Morgan Stanley Investment Management). В его последней статье он привел в т.ч. и такие графики.

Доля капитализации топ-1/3/10 акций вышла на уровень 60-х годов– эпоха «Go Go» рынка, Nifty-Fifty, бума «Tronics» акций.

( Читать дальше )

Почему рынок США так высоко оценен и является ли это проблемой?

- 19 июня 2024, 21:58

- |

Глобальное доминирование Америки сейчас приближается к уровням, наблюдавшимся в 1950-х и 1960-х годах, когда США возглавляли послевоенное восстановление экономики, а группа Nifty Fifty, состоящая из акций голубых фишек Уолл-стрит, пожинала плоды. «Это отражает превосходные показатели экономики США, большой объем IPO и существенную прибыль от американских акций», — написали Димсон, Марш и Стонтон в Ежегоднике Global Investment Returns Yearbook 2024. «Ни один другой рынок не может соперничать с этим долгосрочным достижением. ».

Почему рынок США так высоко оценен и является ли это проблемой?

Во-первых, фондовый рынок США просто перерос другие рынки по причине более высокой прибыльности компаний США.

Во-вторых, за тот же период фактор «Рост» (Growth) постоянно превосходил фактор «Стоимость» (Value), поскольку процентные ставки продолжали падать, тем самым повышая относительную оценку долгосрочных активов. Иными словами, фондовый рынок США больше подвержен влиянию быстрорастущих отраслей (Growth), чем остальной мир, и меньше подвержен влиянию медленно растущих компаний, которые относятся к сегменту Value. Извечная дилемма в какие компании инвестировать: Value or Growth Stocks: Which Is Better?

( Читать дальше )

Вы собирали кубик рубика 3х3 ?

- 17 марта 2023, 09:56

- |

Вы собирали кубик рубика 3х3 ?

По заветам Германа Оскаровича

- 03 сентября 2021, 16:14

- |

Хорошая книга, с простыми тезисами, но и много «воды», не относящейся к теме.

Повествует о том, как важно уметь сфокусироваться на определённой задаче в нашем мире, из-за постоянных внешних раздражителей. От того, насколько мы можем сконцентрироваться, зависит успех в нашей жизни. Рассказано о тренировке фокусов внимания, о работе мышления, мозга, разума и многое другое.

Возможно, после прочтения, поможет кому-то переосмыслить и структурировать эти тривиальные истины и стать более продуктивным. Мне не помогло, с концентрацией внимания у меня большие проблемы.

Концентрация или диверсификация?

- 23 августа 2021, 19:08

- |

В этом топике приведено интересное исследование, показывающее на основе моделирования, что при увеличении диверсификации растет и доходность.

Логика, лежащая за цифрами такова:

— теннисистка, выигрывающая 53% мячей у оппонента тем вероятней выиграет матч чем он длиннее

— инвестор, с вероятностью более 50%, отбирающий акции обгоняющие индекс тоже захочет сделать больше ставок.

Вот только такая логика не верна сама по себе и не подтверждается опытом. Ценность ваших идей не одинакова. Поэтому все великие инвесторы говорят о концентрации на лучших идеях. Настоящие «алмазы» редки и их трудно найти. У вас просто не может быть десятков прекрасных идей.

Мой опыт так же подтверждает логику концентрации на лучших идеях. На начало года у меня было пять позиций. После продажи Русала и Системы осталось три (в акциях) и ОФЗ. И это нисколько не мешает мне показывать хорошую доходность. На текущий момент моя стратегия «Богатеем медленно», занимает первое место на сервисе comon по годовой доходности среди консервативных (без использования плеча) стратегий. Которых, на момент публикации поста, насчитывалось 238 штук.

( Читать дальше )

100 способов изменить жизнь. Книга1. Эпизод 2. 7 cоставляющих счастья. Техника QBQ. 5 этапов перемен. Техника микрорешений

- 24 февраля 2021, 10:15

- |

100 способов изменить жизнь.

Электронная книга https://t.me/kudaidem/1912

Часть 1 https://smart-lab.ru/blog/679139.php

( Читать дальше )

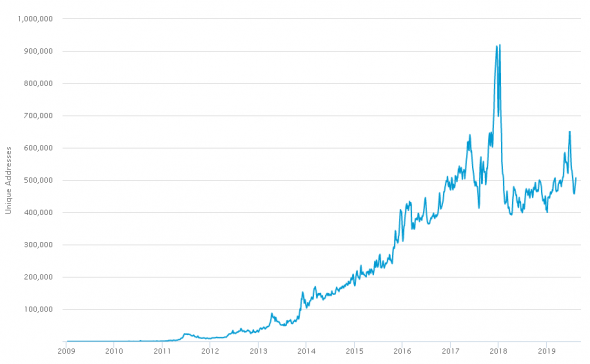

Биткоин: пользователи >> активность

- 16 августа 2019, 12:01

- |

Я решил посмотреть стату: количество адресов биткоина с которых производятся транзакции не растёт с конца 2006 года:

Сначала я сравнил с количеством кошельков (wallets), которое выросло с конца 2016 года в 4.5 раза до 45 миллионов:

( Читать дальше )

Финансовый рынок РФ продолжает сжиматься темпами 4,3% за 2 месяца

- 04 февраля 2019, 18:27

- |

С 01.12.18 по 01.02.19 (за два месяца) с рынка ушло 24 профучастника РЦБ (вкл.банки), 01.12 было 552, 01.02 стало 528, сокращение на 4,3%.

Если продолжать такими же темпами (по 4,3% каждые два месяца), то за год (12 месяцев) сокращение участников рынка составит 23,5% от общего числя лицензированных участников РЦБ, а за 2 года (24 месяца) 41,23%.

Рост концентрации ничего хорошего не сулит.

Кто является бенефициаром этого передела, тайны не составляет.

Аналогичный процесс наблюдается среди управляющих компаний ПИФ и НПФ, а также среди НПФов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал