Инфляция

Статистика, графики, новости - 08.11.2023 - новый рай для релокантов!

- 08 ноября 2023, 03:30

- |

- комментировать

- ★1

- Комментарии ( 6 )

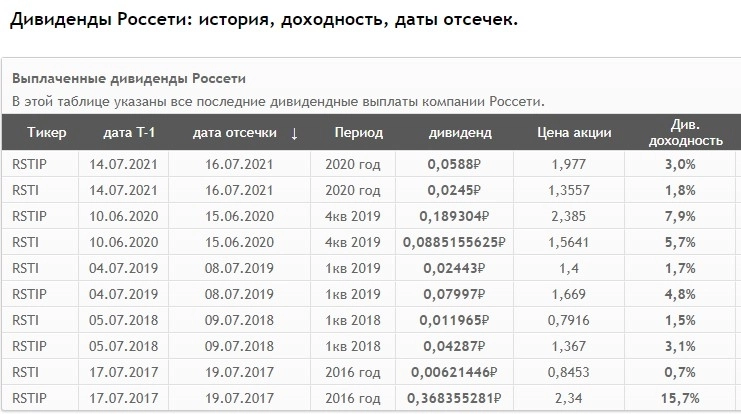

Посмотрел исторически на доходность Россетей. неприличная она получается к текущей рыночной цене.

- 06 ноября 2023, 15:36

- |

к текущей цене она какая-то неприличная получается.

если еще учесть рост Чистой прибыли, то акции могут озолотить в будущем своих акционеров.

на обычку к текущей цене за 2020г. получилось бы уже 20% вместо 1,8%! ...

а за 2018-2019 так все 50%…

До слияния с ФСК стоимость Россетей как мы видим выше в табличке была в районе 1р — 1,5р., сейчас 0,126р.

дивиденд в 2021г. = 0,0245р на обычку и 0,0588р. на префы.

префы упразднили, 80% акций ФСК ЕЭС на балансе Россетей погасили...

Чистая прибыль за 9м.2023г. выросла так же неприлично к текущей цене до 0,24057р на акцию ...

Естественно с учетом переоценки акций дочерних компаний. Но ведь Россети в основном и ранее получали прибыль от дочерних компаний!

в том числе и с ФСК ЕЭС. Теперь сами Россети потерялись на балансе ФСК. Вернее сказать ФСК потерялась, от ее осталось одно название.

80% акций ФСК погашены. И капитализация ФСК не учитывает саму ФСК…

( Читать дальше )

А на сколько процентов увеличилась ваша зарплата в 2023 году?

- 05 ноября 2023, 18:44

- |

По мотивам поста Тимофея, где он забеспокоился что работягам в Магните и FixPrice подняли зарплату. ( smart-lab.ru/blog/956313.php )

Если что мне повысили на 28,5% (но в 2022 не было повышения)

Сбер если что, можете использовать эти данные для шорта :)

Рост цен на продовольствие в России по итогам 2023г не превысит инфляцию, прогнозируемую на уровне не выше 7,5%, мы сравниваем себя с ситуацией на мировых рынках, там продинфляция 18-20% — Абрамченко

- 04 ноября 2023, 15:42

- |

«В рамках, которые планировали, удержимся точно. Мы анализируем ситуацию внутри страны и сравниваем себя с ситуацией на мировых рынках. Мировая продовольственная инфляция — 18-20%», — добавила вице-премьер.

1prime.ru/consumer_markets/20231104/842174510.html

В этом году начала расти инфляция, и мы применили свой ключевой инструмент – ключевую ставку, чтобы снизить инфляцию. Если этого не делать, то мы можем попасть в инфляционную спираль — Набиуллина

- 04 ноября 2023, 15:38

- |

1prime.ru/banks/20231104/842174386.html

Долгосрок | Мысли вслух

- 03 ноября 2023, 12:13

- |

Мысли вслух

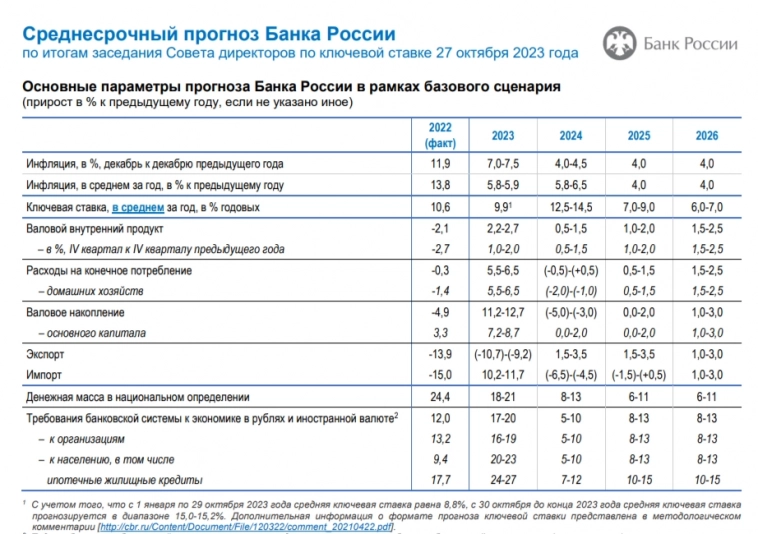

Центральный банк повысил ставку в 2 раза всего за несколько месяцев: с 7.5% до 15%. Облигации с фиксированной доходностью с тех пор только падают. Будет ли продолжение падения, неизвестно, но облигационный рынок последние несколько дней чувствует себя позитивно. Сегодня утром индекс гособлигаций rgbi растет на 0.6% на фоне замедления недельных данных по инфляции до 0.14%.

На данный момент такая динамика выглядит чрезмерной. Вся кривая госдолга находится немного выше 12% при ставке 15%. Средняя ставка в следующем году, по прогнозу ЦБ, составит 12.5%-13.5% — выше кривой госдолга, начиная с 3 лет. Поэтому дальнейшее продолжительное ралли на рынке ОФЗ находится под большим вопросом, в лучшем случае сценарий боковика. Учитывая низкие купоны по бумагам с фиксированной доходностью, необходимо искать другие варианты размещения средств. И их сейчас достаточно много.

1️⃣ Самое банальное и простое, но в то же время доходное — фонды ликвидности. Самый известный из них — LQDT. Ставки денежного рынка сейчас превышают 14% (RUSFAR o/n — 14.

( Читать дальше )

Bloomberg увидел признаки замедления инфляции в России

- 03 ноября 2023, 11:33

- |

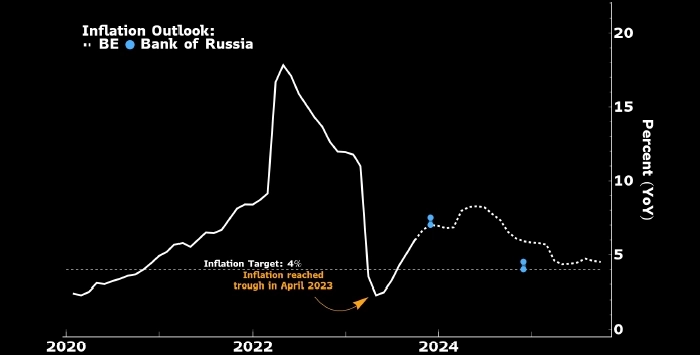

Сплошная белая линия — исторические данные по потребительской инфляции в РФ, белые точки — прогноз Bloomberg Economics, голубые точки — прогноз Банка России. Источник: Bloomberg

Данные по потребительской инфляции в России за октябрь будут опубликованы 10 ноября. Вероятно, ИПЦ покажет рост на 6,7% в годовом сопоставлении: это будет почти на 3% выше целевого уровня Банка России в 4%, но все же отразит замедление темпов роста инфляции в месячном сопоставлении с 0,87% в сентябре до 0,83% в октябре.

В годовом выражении это будет означать замедление темпов роста потребительской инфляции до 9,4% с 14% в сентябре.

Недавние ограничения на экспорт автомобильного топлива из РФ ограничили рост внутренних цен, а вклад снижения курса рубля в инфляцию, вероятно, достиг пика в сентябре. Все это должно помочь Банку России в борьбе с галопирующей инфляцией и позволить смягчить риторику накануне декабрьского заседания.

( Читать дальше )

Статистика, графики, новости - 03.11.2023 - Биткойн за 1млн$?

- 03 ноября 2023, 06:42

- |

Доброе утро, всем привет!

С пятницей, дорогие друзья!

Позавчера Федрезерв США сохранил свою ставку на уровне 5,5%.

( Читать дальше )

Путь к целевому уровню инфляции в США в 2% будет долгим - Промсвязьбанк

- 02 ноября 2023, 11:00

- |

Снижение в валютной паре юань/рубль, вероятно, сдерживалось достаточно сильным спросом со стороны импортеров. Также примечательно, что даже спустя несколько дней после завершения периода уплаты основных налогов, торговые обороты остаются высокими: крупные корпорации могут продолжать готовится к уплате разового налога на сверхприбыль (напоминаем, что соответствующий закон позволяет компаниям провести авансовый платеж до конца 2023).

Сегодня утром нацвалюта демонстрирует нейтральную динамику. Ожидаем, что в течение дня пара доллар/рубль будет оставаться в диапазоне 92-94 руб с вероятным снижением к нижней его рамке, — поступления по механизму продажи валютной выручки продолжат оказывать поддержку рублю.

Ставка уже два заседания подряд остается на максимальном уровне за 22 года. В то же время председатель Федеральной резервной системы Джером Пауэлл на пресс-конференции дал “ястребиный” сигнал: предполагается, что путь к целевому уровню инфляции в 2% будет долгим, и у ФРС нет уверенности в том, что текущий курс ДКП является достаточно жестким.Головинов Алексей

( Читать дальше )

Минфин провёл аукцион ОФЗ после повышения ключевой ставки — шок, но классика собрала неплохую выручку

- 02 ноября 2023, 09:25

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Размещение состоялось после повышения ключевой ставки, поэтому было интересно наблюдать за реакцией рынка (инвесторы требуют адекватную премию в выпусках из-за повышения ставки). С учётом повышения ставки до 15% и явным намёком на повышение в декабре (опубликованный прогноз от ЦБ даёт чёткий сигнал, что в декабре ставка может быть повышена до 16%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день уже привлечено — 2,429₽ трлн. Возросшие доходы по НГД и нежелание давать премию в классике сподвигли регулятор отказаться от дополнительного заимствования, а значит ситуация прояснилась и Минфину необходимо набрать совсем немного.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал