Блог им. Dolgosrok

Долгосрок | Мысли вслух

- 03 ноября 2023, 12:13

- |

Мысли вслух

Центральный банк повысил ставку в 2 раза всего за несколько месяцев: с 7.5% до 15%. Облигации с фиксированной доходностью с тех пор только падают. Будет ли продолжение падения, неизвестно, но облигационный рынок последние несколько дней чувствует себя позитивно. Сегодня утром индекс гособлигаций rgbi растет на 0.6% на фоне замедления недельных данных по инфляции до 0.14%.

На данный момент такая динамика выглядит чрезмерной. Вся кривая госдолга находится немного выше 12% при ставке 15%. Средняя ставка в следующем году, по прогнозу ЦБ, составит 12.5%-13.5% — выше кривой госдолга, начиная с 3 лет. Поэтому дальнейшее продолжительное ралли на рынке ОФЗ находится под большим вопросом, в лучшем случае сценарий боковика. Учитывая низкие купоны по бумагам с фиксированной доходностью, необходимо искать другие варианты размещения средств. И их сейчас достаточно много.

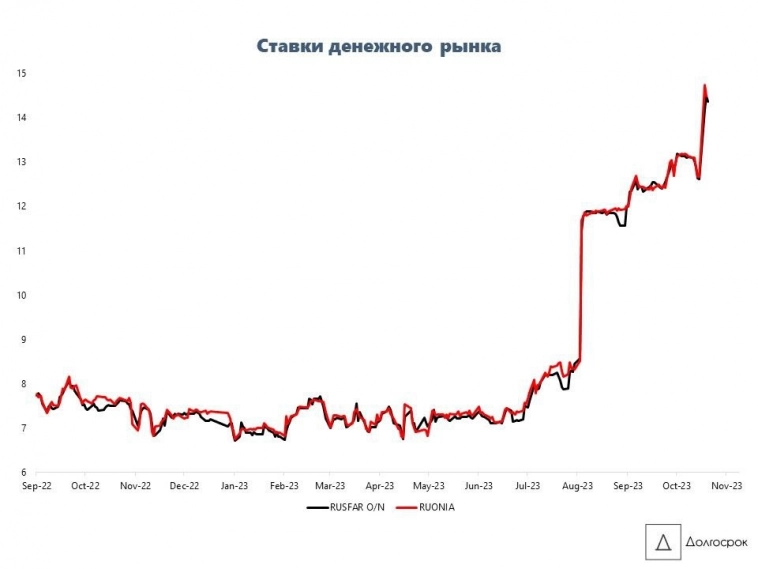

1️⃣ Самое банальное и простое, но в то же время доходное — фонды ликвидности. Самый известный из них — LQDT. Ставки денежного рынка сейчас превышают 14% (RUSFAR o/n — 14. 38%, RUONIA — 14.5%). Следовательно, доходность фонда ликвидности с учётом комиссий, что является, наверно, единственным минусом, составит около 14% годовых. А преимуществ достаточно: высокая ликвидность (можно выйти в любой момент), постоянный доход, отсутствие рыночных колебаний свойственных акциям и облигациям.

2️⃣ОФЗ-ПК «новые» серий 29013-29025 с привязкой к RUONIA с лагом в 7 дней. Ликвидность есть не во всех бумагах, но для физлиц достаточно вариантов. Отсутствует комиссия за управление. При покупке нужно учитывать грязную цену, а именно НКД, так как купон отражается на доходности вложений. Но это больше актуально для институциональных и крупных инвесторов, чем для физлиц (разница в доходности на грани погрешности). Также большим плюсом является стабильность цен на данные серии облигации (+-1% от номинала в среднем), так как они всегда дают рыночную доходность, поэтому при снижении ставки котировки стабильны.

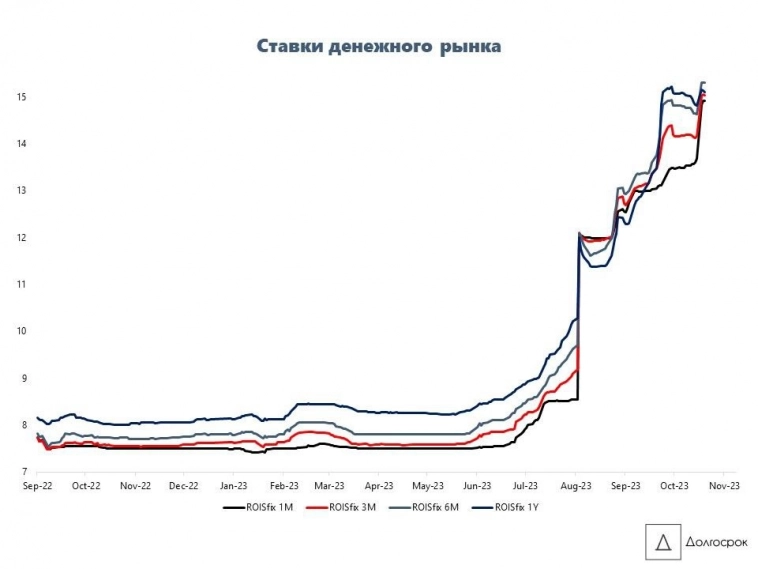

3️⃣ОФЗ-ПК «старые» серий 29006-29010 с привязкой к RUONIA с лагом в 6 месяцев. Об одном из них мы уже писали подробнее — 29006. Этот выпуск наиболее интересен, так как погашается через 1 год и несколько месяцев и возможное снижение ставки ему не угрожает в силу скорого погашения. Но в целом и остальные выпуски будет приносить высокую купонную доходность в следующем году за счёт 6-месячного лага. Сейчас купоны низкие, в следующем году будут высокие, так как начиная с середины августа RUONIA больше 12%, а сейчас уже больше 14%. Плюс премия 1.2-1.6% в зависимости от выпуска. Бумаги следует держать до начала снижения ставок + лаг в несколько месяцев в зависимости от скорости смягчения ДКП.

4️⃣Корпоративные флоутеры с привязкой к RUONIA и лагом в 7 дней. Наверно один из самых интересных вариантов на ближайшие месяцы. RUONIA — больше 14%. По некоторым корпоративным бумагам инвестиционного рейтинга премия составляет больше 1%.

АФК Система, 001Р-26 — RUONIA* + 1.9%

ВЭБ.РФ, ПБО-002Р-31 — RUONIA* + 1.55%

* Лаг — 7 дней

@DolgosrokInvest

теги блога Dolgosrok

- кредитные рынки

- Diasoft

- DXY

- etf

- Fordewind

- FORTS

- IPO

- IPO 2024

- IR

- Research

- sunlight

- АВО

- акции

- АЛЬФА ДОН ТРАНС

- альфа-дон-транс

- Аналитика

- ВДО

- вечные фьючерсы

- ВИМ Ликвидность

- ВсеИнструменты

- ВсеИнструменты.ру

- ВТБ

- гарант-инвест

- госдолг

- Госдолг России

- Дайджест

- Делимобиль

- денежно-кредитная политика

- дефолт

- дефолт облигаций

- Диасофт

- Долгосрок

- Доллар

- доллар рубль

- золото

- ИИС

- индекс доллара

- Инфляция

- инфляция в России

- Итоги дня

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- Книги

- конвертируемые облигации

- краудфандинг

- Лайм-Займ

- линкеры

- м.видео

- Макро

- макроэкономика

- макроэкономика России

- МВидео

- Минфин

- Мир

- Мой Самокат

- МСБ-Лизинг

- МФК Мани Капитал

- мысли вслух

- НДФЛ

- Нефть

- Новости

- обзор рынка

- облигации

- Образование

- Отчетность

- отчеты РСБУ

- ОФЗ

- офз с амортизацией долга

- ОФЗ с переменным купоном

- оффтоп

- Пересмотр

- Полюс

- Портфель

- Портфель инвестора

- прогноз по акциям

- Промежуточные итоги

- Результаты

- Рейтинг

- рецензия на книгу

- Россия

- Рубль

- Русская Контейнерная Компания

- Самолет

- Сделки

- срочный рынок

- трейдинг

- Унител

- фандинг

- флоатеры

- флоутеры

- Фордевинд

- форекс

- Характеристики

- ЦБ

- ЦБ РФ

- чтиво

- экономика России

- экономический дайджест

- Юань

Что касается «Долгосрока», то у нас нет цели, например, купить офз с высокой дюрацией на пике рынка, а потом сидеть в них 10 лет в ожидании возврата собственных вложений. Суть «Долгосрока» в долгосрочном систематическом инвестировании с целью получения долгосрочной выгоды.

Никто не ожидает ставку 15% в течение 10 лет. Но и 7.5% не будет в скором времени.

С 2020 года RGBI проиграл всему: корпам, флоутерам. За последние 10 лет результаты идентичны.

А предпосылок для сильного снижения мы сейчас не видим, так как для этого должно серьезно снизиться инфляционное давление. Рост ставки приведет к ослаблению инфляции, но среднесрочно все равно втором видим рост цен на уровне 7-8% в год.

и на графиках для наглядности нужно больше интервал брать.