Аналитика

Роман Андреев - Проблемы доллара США и фондовый рынок РФ

- 08 мая 2024, 18:03

- |

- комментировать

- Комментарии ( 0 )

Обзор Эталона — второй выбор в строительном секторе. Почему и кто первый?

- 08 мая 2024, 18:01

- |

ℹ️ Состав акционеров Эталона

• АФК Система – 48,8%

• Mubadala Investment Company – 6,3% (эмиратская государственная компания)

• Kopernik Global Investors – 5% (международная инвест компания)

• Prosperity Capital – 4,1% (международная инвест компания)

• Руководство компании – 0,6%

• Free float – 35,2%

Главный акционер – АФК Система, это будет важно для вопроса дивидендов, который мы рассмотрим во второй части обзора.

🇷🇺 Редомициляция

Эталон зарегистрирован на Кипре. 15 декабря 2023 года собрание акционеров приняло решение о переезде на остров Октябрьский в Калининградскую область. Переехать должны не позднее, чем через 9 месяцев с даты принятия решения.

При этом пока мы с вами торгуем не акциями, а расписками компании (с июля 2023 года – с первичным листингом на Мосбирже).

( Читать дальше )

«Народный портфель»: ЛУКОЙЛ заметно нарастил свои позиции

- 08 мая 2024, 15:07

- |

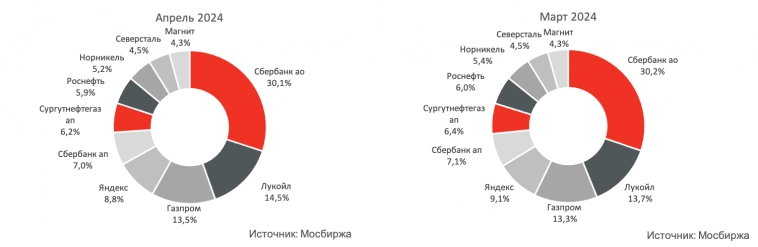

Состав народного портфеля на апрель и март 2024 г.

«Народный портфель» — аналитический продукт Мосбиржи, он показывает топ-10 самых популярных у частных инвесторов бумаг. Каждый месяц биржа публикует структуру портфеля.

Тройка лидеров

- Сбербанк (-0,2%)

- ЛУКОЙЛ (+0,8%)

- Газпром (+0,2%)

Топ-3 «народного портфеля» без изменений. В апреле на первом месте с большим отрывом по-прежнему находится Сбербанк: доля обыкновенных акций – 30,1%, привилегированных – 7% (небольшое снижение доли – по 0,1%). Сбербанк – один из наших фаворитов в банковском секторе во II квартале.

На втором месте ЛУКОЙЛ, прибавивший сразу 0,8% на фоне выплаты дивидендов за 2023 год (общая доля в портфеле выросла до 14,5%).

( Читать дальше )

Большой разворот Золота.

- 08 мая 2024, 12:33

- |

Большой разворот золота. Еженедельный обзор рынка с небольшой задержкой.

👉 Напишите пожалуйста там в комментариях, какой звук у нового микрофона.

Главная опасность жесткой ДКП. Финансовая катастрофа и "Турецкий сценарий"

- 07 мая 2024, 19:10

- |

Осенью прошлого года зампред ЦБ Алексей Заботкин заявил, что с помощью жесткой ДКП Банк России пытается не допустить в России т.н. «турецкого сценария» — самораскручивающейся спирали инфляции и девальвации национальной валюты.

🏛️И вроде бы на данный момент, как мы видим, ЦБ это сделать удалось — инфляция держится в допустимых пределах, рубль стабилен и даже укрепляется в последнее время. Но есть неочевидный для многих фактор, который способен привести к краху именно по причине высокой ключевой ставки. И чем дольше ставки держатся высокими — тем опаснее становится ситуация в нашей экономике.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

Эта публикация — ответ самому себе на недавнюю статью "Моя тактика по длинным ОФЗ. Сколько планирую заработать". Альтернативный взгляд на ситуацию, потому что я привык быть готовым ко всему и смотреть на происходящее под различными углами. К сожалению, есть и сценарий, при котором мы на всех парах движемся к финансовой катастрофе.

( Читать дальше )

Траснефть заплатит рекордные дивиденды. Какие они будут?

- 07 мая 2024, 12:57

- |

☄️ Совет директоров Транснефти в ближайшее время даст рекомендацию по дивидендам

💬 Они будут неплохие, выше, чем в прошлом — Президент компании Н. Токарев

Также Н. Токарев заявил, что Транснефть ведет работу по переходу на выплату дивидендов 2 раза в год.

На этих новостях акции Транснефти сегодня прибавили 3% за день и торгуются по 1640 руб.

Я со сдержанным оптимизмом смотрю на Транснефть. Прибыль компании зависит от объема транспортировки нефти и нефтепродуктов (тот, в свою очередь на 98% коррелирует с добычей нефти в России) и коэффициента индексации тарифов на прокачку.

Россия значительно снизила добычу нефти и снизит еще в апреле-июне. Частично снижение добычи сгладит индексация тарифов на 7,2%.

❗️Мой консервативный прогноз на 2024 год по чистой прибыли Транснефти = 206 млрд руб. В 2023 году компания получила прибыль 296,5 млрд руб.

💸 Дивиденды

По моим расчетам дивиденды составят от 180 до 204,5 руб. на 1 акцию. В прошлом году заплатили 166,65 руб. на 1 акцию. Вот тот рост, о котором говорит Президент компании Н. Токарев. Таким образом, доходность будет на уровне 11-12,5%.

( Читать дальше )

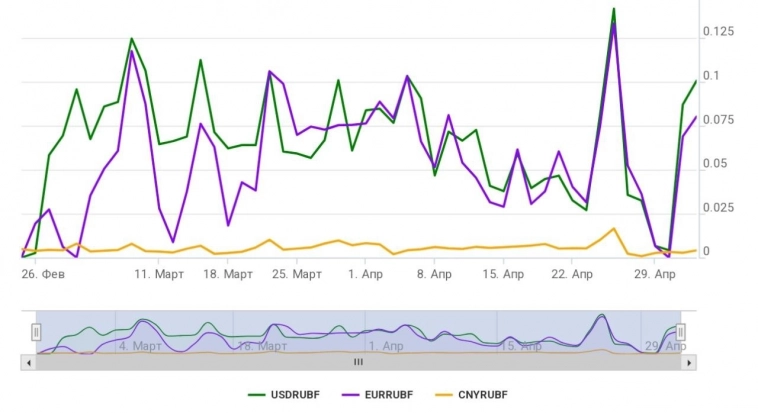

Защита от девальвации с помощью вечного фьючерса (нет) 06.05.2024

- 06 мая 2024, 11:31

- |

Защита от девальвации с помощью вечного фьючерса (нет)

Пару лет назад Мосбиржа добавила такой инструмент как вечные фьючерсы на валюту. О них мы уже писали ранее: про фьючерсы и отдельно про фандинг. С течением времени и с учётом дефицита безопасных инструментов для хеджирования валютных рисков вечные фьючерсы стали довольно популярны. Как и ранее основным риском инвестирования в вечные фьючерсы является фандинг. И если в 2023м году покупатели фьючерса на доллар дополнительно заработали,

«Покупатели вечного фьючерса на юань заплатили 66 копеек с каждого юаня (5.4% от текущей цены), а вот покупатели вечных фьючерсов на доллар и евро заработали дополнительно 0.93 (1%) и 4.2 (4.4%) рублей.»

то в текущем году ситуация обратная — держатели фьючерса платят в среднем от 15 до 25% годовых в зависимости от базовой валюты (~15% по вечному у фьючерсу на юань, ~20% — на евро, ~25% — на доллар). С учётом относительной стабильности курса рубля на протяжении последних 9 месяцев покупка фьючерса приносит значительные убытки и не покрывает возможные риски девальвации.

( Читать дальше )

Торговые идеи по сезонному паттерну от Go Invest на май

- 06 мая 2024, 09:06

- |

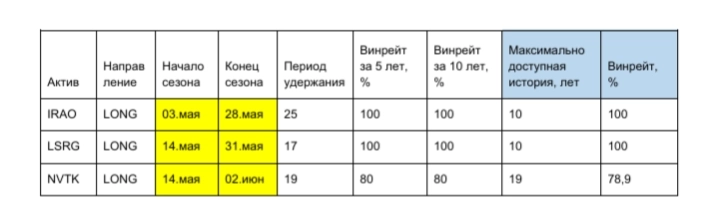

Сводная таблица. Статистика по винрейту для активов за разные периоды времени

Внимание! При построении идеи по сезонному паттерну используются только статистика и математические расчеты, поэтому крайне важно оценивать рыночную ситуацию в активе на момент начала сезонного окна, либо же использовать идею как дополнение к другим торговым подходам.

1. Интер РАО

В акциях Интер РАО (IRAO) наблюдается сезонный паттерн на покупку с 3 по

28 мая. Вероятность положительного исхода за последние 10 и 5 лет — 100%.

Средняя прибыль/убыток за 10 лет равна 0,18 рубля на акцию (или 8,85% от

цены входа). Горизонт удержания — 25 дней.

Торговый план: Покупка актива по актуальной на момент старта сезонного окна

цене 3 мая.

Цель 1:

Цена входа +3,9%, вероятность 80%.

Цель 2:

Цена входа +9,5%, вероятность 30%.

Вход:

Цена входа на момент старта сезонного окна, вероятность 100%.

Добор:

Цена входа -2,5%, вероятность 50%.

Стоп:

Цена средняя -4%, вероятность 20%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал