Блог им. Dolgosrok |Итоги недели 22.04.2024

- 22 апреля 2024, 14:38

- |

Итоги недели

*️⃣ОФЗ на прошлой недели выросли в ожидании решения ЦБ. Линкеры показали разнонаправленную динамику на низкой ликвидности. Корпоративные облигации и флоутеры — без ярковыраженных изменений, за исключением отдельных бумаг.

*️⃣Рубль прервал череду снижений и укрепился, вопреки снижению нефти. «Черное» золото волатильно на фоне конфликта на Ближнем Востоке — рынок пытается оценить перспективы противостояния, которые на данный момент неочевидны.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

22 апреля 2024 г.

- комментировать

- Комментарии ( 0 )

Блог им. Dolgosrok |Итоги недели 15.04.2024

- 15 апреля 2024, 12:01

- |

Итоги недели

*️⃣Падение ОФЗ замедлилось, но по итогам недели не остановилось. Линкеры находятся под давлением: доходности растут, цены проходят мартовские минимумы. Флоутеры незначительно корректируются. На денежном рынке выросли краткосрочные ставки.

*️⃣Рубль на неделе ослаб к основным валютам. Нефть волатильна на фоне конфликта на Ближнем Востоке. Золото продолжает обновлять исторические максимумы, несмотря на сильную экономику США и укрепляющийся доллар.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

15 апреля 2024 г.

Блог им. Dolgosrok |Итоги недели 08.04.2024

- 08 апреля 2024, 10:34

- |

Итоги недели

*️⃣ОФЗ снова падают, доходности растут. Линкеры после нескольких недель боковика последовали за ОФЗ: котировки вниз, доходности вверх. Ставки на денежном рынке в основном снижались.

*️⃣Доллар и юань незначительно укрепились по итогам недели. Рост нефти ускорился на фоне эскалации конфликта на Ближнем Востоке, дисконт Urals к Brent сокращается. Золото продолжает обновлять исторические максимумы, несмотря на сильную экономику США.

*️⃣Подробнее с графиками и дополнительными комментариями, в телеграфе.

t.me/DolgosrokInvest

08 апреля 2024 г.

Блог им. Dolgosrok |Итоги за 01.03.2024-31.03.2024

- 31 марта 2024, 11:25

- |

Долгосрок | Портфель — Итоги за 01.03-31.03

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам марта. Предыдущий обзор доступен по ссылке. (https://t.me/DolgosrokInvest/455)

Взгляд на рынок

Март оказался довольно неоднозначным месяцем для рынка облигаций. ОФЗ активно снижались на фоне размещений Минфина и игры на понижение со стороны банков. Больше всех досталось выпускам 26243 и 26244, доходности которых достигли 13.5% Вся кривая бескупонной доходности ушла выше 13% (13.2-13.3% в среднем на данный момент), хотя буквально месяц назад было 12.4-12.5%. RGBI преодолел минимумы апреля 2022 и пока остановился, но продолжает приносить убытки держателям гособлигации, особенно наиболее длинных. Во втором квартале тенденция может продолжиться, так как Минфин не собирается сбавлять темпы размещений (планируется 1 трлн руб.), а участники рынка, соответственно, — продаж.

Несмотря на падение рынка гособлигаций, корпоративные бонды чувствуют себя достаточно стабильно. Снижение тела компенсируется купоном, особенно в сегменте ВДО, который снова в прибыли.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 25.03.2024

- 25 марта 2024, 12:22

- |

Итоги недели

*️⃣Банк России сохранил ключевую ставку и подтвердил намерение удерживать ставку на текущем уровне 16% в ближайшие месяцы. В облигациях продолжился рост доходностей, темпы замедлились. Линкеры покупают, котировки растут, реальные доходности падают. Ставки на денежном рынке в основном снижались.

*️⃣Основные валюты торговались в боковике по отношению к рублю. Нефть начала неделю позитивно, но к выходным весь рост был нивелирован. Золото снова обновило исторические максимумы: котировки в моменте превышали 2220 долларов за тройскую унцию.

*️⃣Подробнее с графиками и дополнительными комментариями, по ссылке в телеграфе.

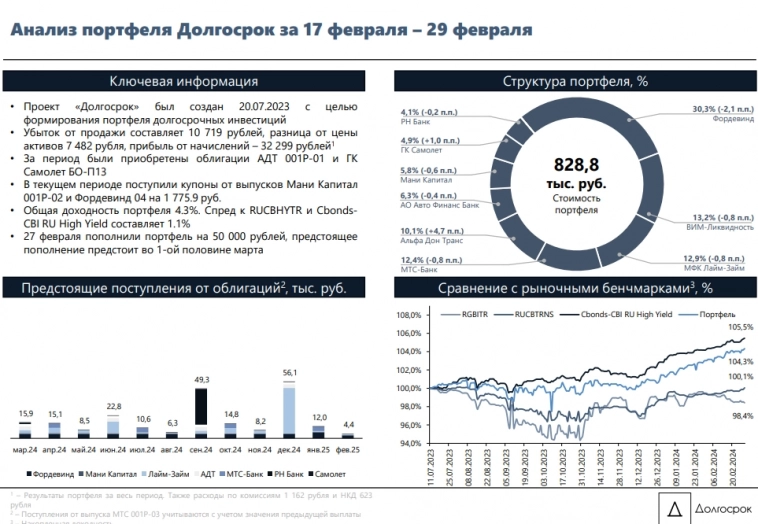

Блог им. Dolgosrok |Итоги за 17.02.2024-29.02.2024

- 04 марта 2024, 11:39

- |

Долгосрок | Портфель — Итоги за 17.02-29.02

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам февраля. Предыдущий обзор доступен по ссылке.

Взгляд на рынок

Во второй половине февраля рынок переваривал решение Банка России сохранить ставку на уровне 16% на фоне жёсткого сигнала относительно перспектив денежно-кредитной политики.

ОФЗ падают вторую неделю подряд, хотя на текущей неделе динамика замедлилась. Индекс чистых цен RGBI потерял 0.73%, длинные ОФЗ падают даже сильнее: например, выпуски 26243 и 26244, которые размещает Минфин, торгуются с YTM 12.7%. Кривая ОФЗ стала более инвертированной после заседания ЦБ: выросли доходности на коротком конце, т.к. снижение ставки откладывается.

Корпоративные облигации, в том числе ВДО, последние недели находятся в боковике и менее волатильны чем ОФЗ. Индекс RUCBCPNS снизился на символические 0.17%.

Дальнейшие перспективы пока довольно неопределенны: может продолжиться коррекция, но возможна стабилизация, или даже импульсивный рост по аналогии с ноябрем в ОФЗ. Что касается, корпоративных облигаций, то они скорее всего в ближайшее время останутся в текущем тренде. Рост доходностей и продажи в данном сегменте могут быть вызваны разве что неожиданным крупным дефолтом и всплеском панических настроений.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 04.03.2024

- 04 марта 2024, 11:37

- |

Итоги недели

Продажи в ОФЗ продолжились, темпы падения замедлились. Динамика длинных ОФЗ уступает индексу: выпуски 26243 и 26244, которые размещает Минфин, продолжают постигать новые локальные минимумы, а доходности превысили 12.7%.

Корпоративные облигации растут вопреки падению ОФЗ, наблюдается сильный спрос на новые размещения с фиксированным купоном. Инвесторами движет желание зафиксировать высокую купонную доходность в облигациях инвестиционного рейтинга на ближайшие несколько лет, что в конечном счете на фоне дефицита предложения ведет к снижению купона и доходности. Как следствие сокращение премии за риск, которое может обернуться резкой переоценкой бумаг в случае реализации кризисных событий.

Интерес к флоутерам остается сильным и поддерживает котировки. Несмотря на ожидания снижения ставки, доходность корпоративных флоутеров по итогам года может составить порядка 15-15.5% при средней ключевой ставке 14%.

Линкеры продолжают пикировать на фоне роста доходностей длинных ОФЗ и снижения вмененной инфляции. Доходности всех выпусков превышают 5%, доходность самого короткого выпуска 52002 с погашением в 2028 году приближается к 6%. Таким образом, вложения в данный выпуск на горизонте четырех лет будут ежегодно превышать уровень инфляции в среднем на 6%.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 19.02.2024

- 19 февраля 2024, 12:46

- |

Итоги недели

Прошлая неделя начиналась для рынка довольно спокойно и безыдейно — до среды включительно наблюдался боковик. В среду вышли, можно сказать, разочаровывающие данные по инфляции за январь и вторую неделю февраля. Если по недельным данным рост в цен январе составил 0.66%, то по окончательным данным Росстата — 0.86% (значение на треть выше ожидаемого). За вторую неделю февраля цены выросли на 0.21%. Итого с начала года по 12 февраля — 1.18%. При сохранении текущих темпов роста цен по итогам февраля можно ожидать 1.5-1.6% накопленным итогом с начала года и ускорение годового показателя до 7.6-7.7%.

На этом фоне в четверг в ОФЗ начались продажи, которые в пятницу усилились по причине относительно жесткой риторикой Банка России. Позиция ЦБ подразумевает удержание ставки на уровне 16% до второй половины этого года, к тому же рассматривалась (https://t.me/DolgosrokInvest/437) возможность повышения ставки на прошедшем заседании, что не отражает текущие ожидания рынка. Как итог, индекс RGBI по итогам недели снизился на 0.43% после падения на 0.39% и 0.49% в предыдущие 2 недели. С начала года ценовой индекс в минусе на 1.01%. И перспектив сильного роста в ближайшие месяцы не просматривается.

( Читать дальше )

Блог им. Dolgosrok |Итоги за 01.02.2024-16.02.2024

- 19 февраля 2024, 12:44

- |

Долгосрок | Портфель — Итоги за 01.02-16.02

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам января. Предыдущий обзор доступен по ссылке.

Взгляд на рынок

1-ая половина февраля отметилась смешанной динамикой, индекс RGBI снизился с 121.19 до 119.01 (на фоне сохранения ключевой ставки и сигнала от Регулятора о сохранении решения о понижении ставки не раньше середины года), а RUCBHYCP, наоборот, чуть вырос с 86.67 до 86.81.

Индекс Мосбиржи IMOEX вырос за этот период c 3214.19 до 3242.48. Рост индекса подкреплялся положительными новостями вокруг «Яндекса», позитиве вокруг Сбера, Магнита и Озона. Также положительное влияние оказали удачные IPO Делимобиля и Диасофта. Недавно Мосбиржа поделилась свежей статистикой по объёму торгов:

Объем торгов на фондовом рынке в январе составил 2,9 трлн рублей (1,6 трлн рублей в январе 2023 года).

Рубль ослаб за период с 90.02 до 92.55. На курсе сказались окончания дивидендного сезона, налогового периода и сокращение с 7 февраля объемов продажи валюты со стороны ЦБ (до 8.1 млрд руб. в эквиваленте против 15.9 млрд ранее).

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 05.02.2024

- 05 февраля 2024, 12:10

- |

Итоги недели

Рынок облигаций прошлую неделю начал небольшим снижением, которое усилилось к пятнице. Неплохие данные по инфляции не поддержали котировки. Видимо, рынок переоценивает ожидания после недавнего заявления Э. Набиуллиной:

Если посмотрите на наш базовый прогноз — мы видим пространство для снижения ставки в этом году, скорее, во втором полугодии. Когда именно это произойдет, будет зависеть от поступающих данных. Мы должны убедиться, что тренд на снижение инфляции устойчивый.

Риторика достаточно жёсткая. Не вписывается в текущие ожидания рынка, который, начиная, с августа прогнозировал скорый разворот ДКП в сторону смягчения, но пока что постоянно ошибался.

В США, кстати, аналогичная ситуация. Начиная, с марта 2022 года, когда было первое повышение ставки, рынок постоянно прогнозировал наиболее мягкий сценарий. Так дошли до текущих 5.25-5.50% (2 года 99% экспертов сказали бы, что ставка не превысит 5% никогда, иначе экономика просто рухнет, начнется катастрофа). Сейчас также были ожидания мягкой риторики ФРС, но Д. Пауэлл сказал, что снижение ставки не является базовым вариантом в марте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс