Интер РАО

Интер РАО - кладбище акционерной стоимости

- 17 марта 2021, 17:28

- |

Особенностью развивающихся рынков является неэффективность в управлении компаний, которая мешает раскрыть стоимость акций. Одним из примеров служит Интер РАО. Возглавляемая Игорем Сечиным энергетическая компания зарабатывает около ₽70-80 млрд прибыли в год, из которых лишь четверть отправляет на дивиденды.

В низком коэффициенте выплат нет ничего плохого. Многие компании предпочитают вместо больших дивидендов выкупать акции или инвестировать деньги в развитие. Однако Интер РАО из всех возможных способов использования свободного капитала выбирает пока худший — накопление на банковских счетах.

По итогам 2020 года дивиденды Интер РАО вновь составили 25% от чистой прибыли или ₽18,9 млрд. На акцию — 0,1807 копеек. Текущая дивидендная доходность — 3,5%.

Остальные заработанные средства Интер РАО продолжает копить. Совокупный объем кэша на балансе по итогам 2020 года превысил ₽330 млрд. Если бы менеджмент решил разово выплатить эту денежную подушку в качестве дивидендов, то доходность выплаты составила бы 61%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Интер РАО: дивиденды на уровне ожиданий

- 17 марта 2021, 13:57

- |

💰 Совет директоров Интер РАО рекомендовал дивиденды за 2020 год в размере 0,18071 руб. на акцию, что в общей сложности означает ровно 25% от ЧП по МСФО (18,9 млрд рублей), точно в соответствии с действующей див.политики:

🗓 Дивидендная отсечка запланирована на 7 июня.

🖇 Интер РАО всем своим видом продолжает показывать, что становиться дивидендной фишкой и улучшать див.политику по-прежнему планов нет, а норма выплат с 2016 года строго ограничена уровнем в 25% от ЧП по МСФО. Хотя, справедливости ради, замечу, что ЧП по РСБУ составляет примерно четверть от ЧП по МСФО, и при отсутствии нераспределённой прибыли (как в случае с Интер РАО) компания чисто физически не может направлять на дивиденды больше текущей суммы. Поэтому не всё так однозначно здесь.

📈 Но в любом случае инвестиционная история Интер РАО – уж точно не дивидендная (по крайней мере, пока), а рассчитана на устойчивое развитие, о чём чётко указано в Стратегии развития 2030. Одна только сумма накопившихся денежных средств на счетах компании в размере 300+ млрд рублей чего стоит, не первый будоража умы акционеров. #IRAO

Дискуссии в отношении дивидендов Интер РАО продолжаются - Атон

- 17 марта 2021, 10:40

- |

Как сообщает Коммерсант, Минфин в очередной раз выступил с инициативой увеличения коэффициента дивидендных выплат Интер РАО до 50%. Напомним, ранее во время телеконференции, посвященной результатам Интер РАО за 2020 год, компания сообщила, что планирует распределить 25% чистой прибыли в качестве дивидендов, в соответствии с дивидендной политикой группы.

Новость говорит о том, что дискуссии в отношении дивидендов Интер РАО продолжаются. При этом компания только что раскрыла рекомендацию совета директоров по дивидендам которая предполагает направить на дивиденды 0.18 руб. на акцию по результатам за 2020 (доходность 3.5%), что полностью совпадает с комментариями менеджмента ранее.Атон

Анализ рынка 15.03.2021 / Идеи в акциях сбербанк, Мвидео, Интер Рао, Совкомфлот

- 15 марта 2021, 09:13

- |

Интер РАО, отчет за 2020 год

- 08 марта 2021, 17:16

- |

Интер РАО #IRAO

Вышел отчет компании за 2020 года.

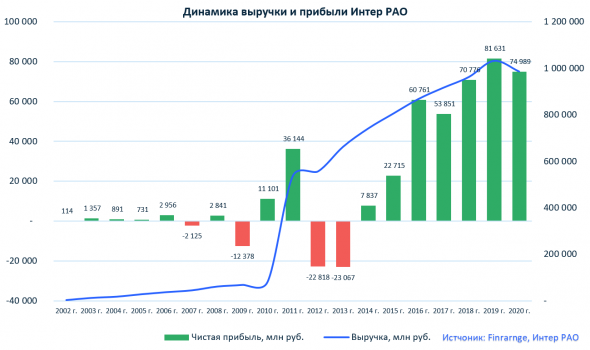

Выручка снизилась на (4,4% г/г) до 986,3 млрд. руб.

EBITDA снизилась на (13,6% г/г) до 122,3 млрд. руб.

Чистая прибыль снизилась на (7,9% г/г) до 75,5 млрд. руб.

Чистый долг отрицательный (-306,5 млрд. руб) без учета аренды.

Снижение финансовых результатов компании связано со снижением выработки в 2020 году на (3%) г/г. Дополнительными факторами стали снижение тарифов на реализацию э/э (РСВ) и вывод из эксплуатации 980 МВт неэффективного генерирующего оборудования на Каширской ГРЭС.

Интер РАО занимается не только реализацией электроэнергии внутри РФ, но и продает ее на экспорт, в такие страны, как Финляндия, Литва, Китай, Казахстан и прочие. Объем экспорта также был под давлением, а вместе с ним и цены реализации э/э. Стоит отметить, что по итогам янв-фев текущего года среднемесячные объемы поставки э/э на экспорт бьют все рекорды, финансовый результат должен быть сопоставимым за 1 кв.

( Читать дальше )

Обзор Интер РАО: финансовые результаты за 2020 г. по МСФО. Смена акцентов

- 02 марта 2021, 14:15

- |

Интер РАО опубликовала финансовые результаты за 2020 г. по МСФО. Выручка компании снизилась на 4,4% по сравнению с 2019 г. – до 986,29 млрд руб. Чистая прибыль Интер РАО, несмотря на снижение деловой активности в связи с введением ограничительных мер для борьбы с распространением COVID-19 снизилась на 7,9% – до 75,5 млрд руб.

Снижение финансовых показателей связано с сокращением объёма экспортных поставок электроэнергии и снижением цен на рынке электроэнергии. В частности, снижение произошло в основных сегментах Трейдинг в России и Европе, а также Электрогенерация в Российской Федерации.

Интер РАО по-прежнему сокращает долговую нагрузку и увеличивает денежные средства на счетах компании. В этот раз снижению долго способствовало падение процентных ставок, так как 57% структуры по займам и кредитам занимают обязательства с плавающими процентными ставками.

( Читать дальше )

Комментарии по рынку: Интер РАО, Детский мир, Черкизово

- 01 марта 2021, 19:26

- |

Финансовые результаты Детского мира за 2020 г. по МСФО. Выручка ритейлера выросла на 11% по сравнению с 2019 г. – до 128,7 млрд руб. на фоне роста онлайн-выручки, которая выросла в 2,4 раза – до 34,8 млрд руб. Чистая прибыль Детского мира составила 7,8 млрд руб., увеличившись на 6,3%.

Дивиденды Детского мира. Вместе с публикацией финансовой отчётности, менеджмент компании сообщил, что планирует направить на дивиденды за 2020 г. всю чистую прибыль по РСБУ за IV кв. 2020 г. – это 4,5 млрд руб. Таким образом, по нашим оценкам дивиденд на акцию может составить 6,73 руб., текущая дивидендная доходность оценивается коло 4,7%. #DSKY

Финансовые результаты Интер РАО за 2020 г. по МСФО. Выручка сократилась на 4,4% по сравнению с прошлым годом – до 986,3 млрд руб. Чистая прибыль несмотря на снижение деловой активности снизилась на 7,9% – до 75,5 млрд руб.

( Читать дальше )

Отчет по прибыли Интер РАО вышел без сюрпризов - Финам

- 01 марта 2021, 18:05

- |

EBITDA, по нашим расчетам, сократилась на 13% до 109,5 млрд руб., ее рентабельность уменьшилась на 1,1 процентный пункт. Негативное влияние кризисных условий было сглажено вхождением ряда энергообъектов в период повышенных платежей в рамках ДПМ, выводом старой неэффективной мощности, а также благоприятными курсовыми разницами. Списания по активам составили порядка 1,6 млрд руб.

Генерация денежного потока осталась сильной, 73 млрд руб. за прошлый год. Компания сохраняет ликвидный баланс: чистая денежная позиция за год увеличилась до 234 млрд руб. с 197 млрд руб.

Отчетность вышла без особых сюрпризов и не оказала заметного влияния на капитализацию.

Ниже приводим основные моменты конференц-колла:

Менеджмент не стал озвучивать гайденс по EBITDA на текущий год. Текущий консенсус Bloomberg предполагает EBITDA в объеме 135 млрд руб. при выручке 1045 млрд руб.

Холодные температурные режимы в первые 2 месяца 2021 года позитивно повлияли на производственные и финансовые показатели. Экспорт электроэнергии в страны Балтии и Финляндию увеличился.

Капвложения в этом году по прогнозам составят 50 млрд руб. (вкл. НДС). Рост CAPEX примерно на 44% относительно прошлого года (29 млрд руб. без НДС) обусловлен вступлением компании в активную стадию модернизации объектов по ДПМ-2.

Менеджмент продолжает рассматривать варианты по приобретению в рамках M&A, но на текущем этапе конкретных планов пока нет.

Эмитент подтвердил намерение оставить дивидендную политику без изменений и направить на выплаты по итогам прошлого года 25% прибыли по МСФО. По нашим расчетам, прибыль 75,5 млрд руб. предполагает годовой дивиденд на акцию около 0,181 руб. со скромной доходностью 3,5%.

Отчетность мы считаем нейтральным событием для котировок, как и новость о планах сохранить норму выплат на уровне 25% по прибыли по МСФО. Выход рынка электроэнергии из кризиса и значительное улучшение ценовых параметров на РСВ и КОМ в этом году выступят драйвером для операционной прибыли. В более долгосрочной перспективе основой роста станет запуск модернизированных по программе ДПМ-2 объектов генерации, при том, что «Интер РАО» обеспечила себе самый крупный портфель инвестиционных проектов по этому направлению.Малых Наталия

Наша текущая целевая цена 6,38 руб. предполагает потенциал роста около 25%.

ГК «Финам»

Акции Интер РАО обладают высоким потенциалом роста - Промсвязьбанк

- 01 марта 2021, 14:59

- |

Выручка за отчетный период составила 986,3 млрд руб. (-4,4% г/г), EBITDA – 122,3 млрд руб. (-13,6% г/г), чистая прибыль – 75,5 млрд руб. (-7,9% г/г).

Снижение выручки обусловлено сокращением выработки и падением цен реализации электроэнергии на фоне теплой погоды в начале 2020 года, пандемии коронавируса, усиления со стороны гидрогенерации из-за высокого притока воды в водохранилища. Кроме того, отрицательное влияние на выручку оказало снижение платы за мощность в связи окончанием сроков действия договоров о предоставлении мощности (ДПМ) по ряду генерирующих объектов.

Снижение EBITDA обеспечено в основном сокращением выработки электроэнергии, а также снижением объёмов поставки мощности в секторе ДПМ в связи с окончанием срока действия ДПМ блока №3 Каширской ГРЭС и блока №3 Сочинской ТЭС, а также снижением объёма фактически оплачиваемой мощности блока №1 Южноуральской ГРЭС-2 в связи с внеплановым ремонтом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

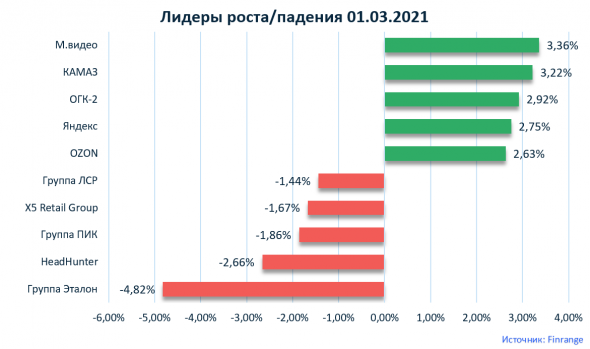

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал