Индекс

Сбербанк, Газпром, Лукойл... какая компания следующая по весу в Индексе Мосбиржи?

- 18 декабря 2020, 15:51

- |

Сбербанк, Газпром, Лукойл... какая компания следующая по весу в Индексе Мосбиржи?

Проверь правильность своего восприятия российского рынка))

- комментировать

- Комментарии ( 4 )

Квартальная ребалансировка индекса Мосбиржи

- 18 декабря 2020, 15:17

- |

В индекс включены три компании:

1. OZON с весом 0,62%

2. Head Hunter с весом 0,29%

3. Глобалтранс с весом 0,29%

Исключений из индекса в этот раз не было.

Вес компаний из нефтегазового сектора продолжает снижаться, и сейчас он составляет в сумме 37,35%, это на 1,35% меньше, чем было в сентябрьской версии индекса. Для справки, 1 год назад вес нефтегаза в индексе был 48,05%, 2 года назад — 49,6%.

Сбер по-прежнему является главным «тяжеловесом» с 15% веса (лимит веса в индексе Мосбиржи = 15%).

В остальном без сюрпризов — кто-то вырос, кто-то снизился пропорционально изменению капитализации.

Таблицу с актуальными весами вы можете скопировать тут:

docs.google.com/spreadsheets/d/13pCADbaogtVZIRPTqfvQq8jELv4XDXdY9833dYXsGUc/edit?usp=sharing

Надо нажать ФАЙЛ — СОЗДАТЬ КОПИЮ. Если вы пользовались ей ранее, то вам надо перенести данные о количестве купленных акций из предыдущей версии, просто скопировав соответствующий столбец.

Видео-инструкция тут

К сожалению, не доходят руки сделать по-человечески, так чтобы при увеличении количества компаний в индексе, эти данные появлялись в ваших старых копиях :(

Ралли высоких дивидендов только начинается

- 09 декабря 2020, 11:33

- |

- Приток денежных средств на рынок ведет его к новым максимумам.

- Однако «стоимостные акции» с высокими дивидендами не достигли первоначального ралли и теперь демонстрируют свои лучшие результаты за два десятилетия.

- Процентные ставки будут оставаться низкими, близкими к нулю, по крайней мере, до 2023 года. Охота за урожаем только ускорится.

- Это рыночное ралли только начинается. Дивидендные акции остаются супер дешевыми.

- Пришло время зафиксировать высокую доходность в долгосрочной перспективе.

Сейчас начинается сезон праздничных покупок. Люди открывают свои кошельки по всему миру, чтобы покупать подарки для друзей, семьи и близких. Я знаю, что некоторые из вас объединяют эти последние две категории, но, поскольку не все это делают, я буду разделять их!

В магазинах может быть не так оживленно, как это обычно бывает в прошлом, но рынок не делает перерывов.

( Читать дальше )

Индексные войны. Никогда такого не было, и вот опять

- 01 декабря 2020, 22:29

- |

И вот опять начались последние месяцы на смартлабе жаркие споры, а чей индекс лучше, наш российский ММВБ или же забугорный S&P500, в целом речь, конечно, о том, какой фондовый рынок лучше, чья валюта краше для инвестора с точки зрения доходности. С учетом дивидендов, естественно.

(реальные расчеты увидите ниже, где графики и т.д. а сначала много слов про анализ доходностей, как стоит смотреть на выборку данных, а не искать старт и конец у графика доходности)

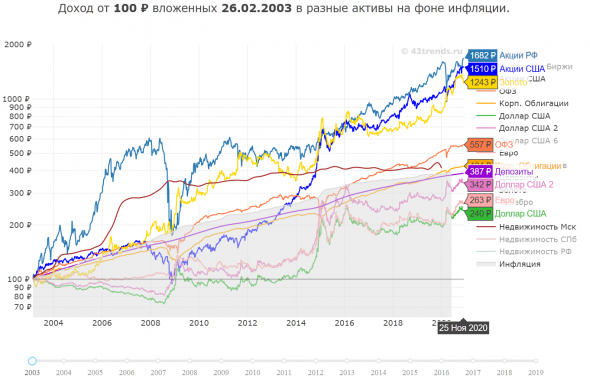

Изначально, наверное, пошло с этого поста, где есть скрин с рублевой доходностью разных активов с 26.02.2003:

Так акции РФ обгоняют всех, а доллар находится в явных аутсайдерах. Ну, доллар — это по определению кэш, так что логично, что ждать от него доходности не стоит, но то, что он в целом в рублях в итоге дает плюс — это явно не довод в пользу рубля, который является альтернативным кэшем, и то, и то кэш, а рубль также валюта, как и бакс. Таким макаром нужно тогда взять и рубль прямой линией на уровне 100, так как 1 рубль — это всегда 1 рубль, и назвать его самым худшим вложением. Вообще, конечно, понятно, что в таком случае нужно учитывать разницу в реальных ставках на кэш, но вряд ли это исправит результат.

( Читать дальше )

Среднесрочные ожидания по рынку

- 28 ноября 2020, 14:36

- |

Всем доброго дня!

Мнение о текущей ситуации.

#SP500 продолжает обновлять максимумы на надеждах начала вакцинации 11 декабря и как следствие — начале восстановления экономики. Рынок супер перегретый. Технически конечной локальной целью движения является диапазон 3800-3900. После чего должна последовать коррекция к уровню 3500-3450. Это ретест большой фигуры сверху и зона начала резкого импульса вверх после президентских выборов. Локально и глобально считаю что рынок перегрет.

#нефть

Помимо атак на Саудитов, обстановка накаляется убийством иранского учёного ядерщика. Иран обвиняет Израиль и готовит ответ. Заварушка в персидском заливе может очень хорошо подбросить цены вверх, НО! Всё это происходит накануне ОПЕК. Все мы помним как прошлой осенью- зимой происходило нечто подобное с саудитами и Ираном, и что произошло с нефтью потом.

Технически серьезный уровень сопротивления находится на уровне 50. Исходя из этого может начаться снижение в район 40 примерно с текущих цен. Это может совпасть с коррекцией на фондовых рынках, что впринципе увязывается с логикой. Что может пойти не так? Если после заседания ОПЕК вновь не договорятся, то снижение может уйти в сторону 35. Опять же накал в персидском заливе может увести котировки в район 55 по синему сценарию. Поидее логично шортить на заседании ОПЕК со средним стопом.

( Читать дальше )

Базы расчета индексов акций Московской биржи с 18 декабря

- 27 ноября 2020, 19:03

- |

Московская биржа по рекомендации Индексного комитета сформировала базы расчета индексов акций, которые будут действовать с 18 декабря 2020 года, а также установила значения коэффициентов free-float для ценных бумаг ряда эмитентов.

В состав базы расчета Индекса МосБиржи и Индекса РТС войдут:

- Депозитарные расписки Глобалтранс

- Озон

- ХэдХантер

Лист ожидания на включение в основные индексы — акции Совкомфлот

Лист ожидания на исключение – обыкновенные акции Юнипро

В Индекс акций широкого рынка войдут:

- Депозитарные расписки Глобалтранс

- Озон

- ХэдХантер

- МД МЕДИКАЛ ГРУП

- Совкомфлот

( Читать дальше )

На Московской бирже появятся индексы информационных технологий и строительных компаний

- 27 ноября 2020, 18:49

- |

В состав отраслевого индекса информационных технологий войдут ценные бумаги:

- Mail.ru Group

- HeadHunter

- Ozon

- Яндекс

В индекс строительных компаний будут включены:

- ГК Самолет

- ГК ПИК

- Группа ЛСР

- Группа Эталон

Дата начала расчетов новых отраслевых индексов будет объявлена позднее.

сообщение

Пересмотр индексов ММВБ РТС

- 27 ноября 2020, 17:14

- |

Покинут его: Таттелеком, Бурятзолото, ГИМ, ЧМК, МРСК Юга и «префы» Центрального телеграфа.

База расчета Индекса голубых фишек изменится за счет включения в состав депозитарных расписок Mail.ru Group и исключения акций АЛРОСА.

Индекс металлов и добычи дополнят ао Селигдара, будут исключены ТМК и ап Мечела.

Московская биржа также обновила значения коэффициентов free-float для ценных бумаг ряда эмитентов.

На выход сидят:

Акрон — 6%

Самолет — 5%

ТМК — 5%

Планируется, что в состав отраслевого индекса информационных технологий войдут ценные бумаги Mail.ru Group, HeadHunter, Ozon и акции «Яндекса».

Ожидается, что в базу расчета отраслевого индекса строительных компаний будут включены акции ГК «Самолет», «ГК ПИК», «Группы ЛСР» и «Эталон».

Новый арбитражный индикатор для фьючерса РТС

- 25 ноября 2020, 08:50

- |

Предисловие: помните старый фильм «Талантливый мистер Рипли»? Главный герой «пытается пробиться наверх» посредством перманентного обмана. И в конце фильма он встречает сыщика, который ему говорит «Видишь ли, в Америке нас учат проверять факты прежде чем они становятся фактами. Нас учат наводить справки.» и дальше он ему кратко рассказывает факты, на основе которых понятно, кем был мистер Рипли на самом деле. Вот, этот мужик:

И я задумался вот над чем: у нас есть индекс РТС. В составе индекса 42 компании, с определенными весовыми коэффициентами (их посмотреть можно вот здесь: www.moex.com/ru/index/RTSI/constituents). Предположим гипотетическую ситуацию, что цена всех 42 акций, входящих в индекс — выросла, где-то на 1%, где-то на 3% ну и т.п. Вопрос: а на сколько вырастет стоимость фьючерса РТС в такой ситуации? Вот и решил проверить эту простую арбитражную идею, сделал свой индикатор, назвал его «Уравнитель РТС» (да, с фантазией у меня в последнее время не очень).

( Читать дальше )

О чем вам не расскажут Василий Олейник, Тимофей Мартынов и другие, если вы хотите стать долгосрочным инвестором...

- 25 ноября 2020, 08:35

- |

1) Если вы делаете много сделок, то скорее всего вы будете в минусе

Так как большинство медийных людей спонсируется брокерами или продают обучение торговле, то им выгодно, чтобы вы активно торговали. Выгодно, когда это максимально удобно. Достал телефон, купил теслу, подождал пол часа, продал Теслу. Это скорее всего приведет к сливу депозита. Комиссии сожрут всю возможную прибыль. Ну и на примере портфеля Василия в этом можно убедиться. На долгосроке результат стремится к отрицательному. А он не тупой. Не думайте, что вы сильно умнее его.2) На долгосрок нет смысла собирать портфель

Если вы посмотрите множество роликов на Youtube типа на пенсию в 35/45/55/15, то увидите, как вам советуют покупать какие-то определенные компании. На самом деле на длинных сроках вы никогда не обгоните индекс. Поэтому проще всего купить индексный фонд с минимальной комиссией.3) Нет смысла выбирать точку входа

Куча роликов о том, как важно выбрать точку входа. Типа вот я дождусь просадки 10-20-30-90 процентов и круто заработаю. На самом деле при длинных сроках (более 10 лет) точка входа почти не играет никакой роли. Если просто входить каждый год в произвольный момент времени примерно одинаковой суммой, то прибыль во время ожидания компенсирует ваш навар от просадки.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал