ИнвестИдея

Итоги спекулятивных идей в высокодоходных облигациях: Сегежа, Славянск ЭКО и Кузина

- 29 декабря 2023, 17:55

- |

В последние месяцы периодически возникали спекулятивные истории в высокодоходных облигациях (ВДО) на тех или иных новостях по их эмитентам. Среди таких идей нами были рассмотрена бонды:

- Славянск ЭКО: smart-lab.ru/company/mozgovik/blog/962360.php,

Здесь сразу оговоримся, что такие бумаги подойдут лишь для инвесторов, толерантно относящихся к высоким кредитным рискам.

( Читать дальше )

- комментировать

- 1.6К

- Комментарии ( 0 )

Покупка акций Транснефти - актуальная инвестидея - Арикапитал

- 28 декабря 2023, 16:35

- |

Чем примечательна компания?

Это инфраструктурная монополия, обеспечивающая транспортировку нефти и нефтепродуктов по территории России и на экспорт. Тарифы на прокачку нефти индексируются по принципу «инфляция минус 0,1%», те фактически на уровень инфляции. Это увеличивает предсказуемость денежных потоков, в том числе для акционеров.

( Читать дальше )

Гуру рынка показал свой портфель и дал прогноз по акциям на 2024 год

- 25 декабря 2023, 14:08

- |

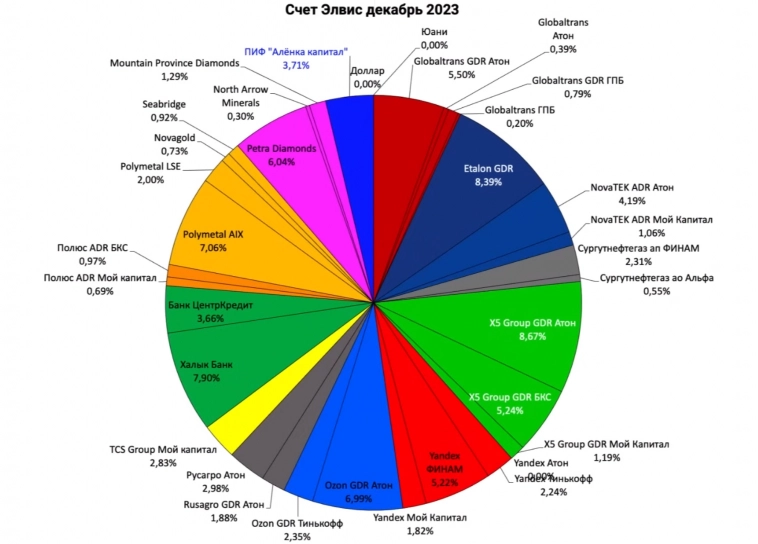

В этом видео Элвис показал свой портфель и подробно рассказал про все свои инвестиционные идеи.

Основной сценарий: дефицит бюджета, высокие ставки, спад в сырье.

Практически полностью ушел с биржевого рынка

Небольшая поза в Сургуте-п

Компании с долгом крайне опасны

Неверно участвовать в высокой дивидендной доходности (?)

Новатэк на Мосбирже категорически не рекомендуем покупать (только на внебирже). На внебирже было 500 руб, сейчас уже 900.

Сургут-преф. 2,5 трлн в баксах и 3 трлн в рублях. Ближайший дивиденд 10-11 руб, следующий 9-10 руб. Единственная бумага, которую держит на Мосбирже. Жутко недооцененная компания с точки зрения ФА. Летом доходило до ⅓ в портфеле, сейчас мало осталось.

Сейчас основная позиция в X5. Купил 0,1% компании. Станет российской в 2024-м. В 26-27г будет 7 трлн выручки и 350 млрд ебитды.

Цель по EV = 1,4 трлн, потенциал до 5000 руб за бумагу (+150%). Интересно для тех кто покупал в евроклире по 850 руб, X5 если редомицилируется, то как в ВК навеса не будет, наоборот бумаги должны подрасти, т.к. будут ждать дивиденды.

( Читать дальше )

Как бы мы удвоили цену акций SFI, если бы были мажоритарным акционером? (Пошаговый план)

- 25 декабря 2023, 12:37

- |

Холдинг SFI, дано:

👉111,6 млн акций — всего

👉63,856 млн акций — квазиказначейские 57,33% (ООО «ЭсЭфАй Трейдинг»)

👉47,7 млн акций — всего без учета казначейских

👉33,89 млн акций — мажоритарий (30,37% от УК, или 71% УК без казначеек)

👉Цена акции: 530 руб.

👉Капитализация: 59 млрд руб или 25,3 млрд руб (если погасить казначейский пакет)

( Читать дальше )

Прибавление в сегменте сверхвысокодоходных облигаций (24,5%!): у компании Кузина проблемы с ФНС

- 21 декабря 2023, 00:08

- |

После того, как 20.12.2023 в tg-каналах стали публиковаться посты о приостановке операций по счетам на фоне налоговых претензий ФНС к компаниям неформализованной группы Кузина − сети кафе-кондитерских, расположенных по преимуществу в Новосибирске, доходности по Кузина1P02 − единственному облигационному выпуску, взлетели с 17% до 24,5%. Попробуем понять, насколько это критично для эмитента.

ООО «Кузина» (бренд: Kuzina) – сеть кафе-кондитерских (63 кофейни на 30.06.2023) в Новосибирске (основной регион присутствия с долей рынка ок. 6,5%), Москве, Барнауле, Томске, Бердске и Краснообске. Работает с 2010 г. Имеются собственные заведения, кондитерские под управлением компаниями-партнерами, также развивает франшизу. Продукция выпускается на производственных площадках в Москве и Новосибирске. Основной бенефициар: Э. Шогрен – гражданин РФ и США.

Рейтинг от РА АКРА: B+(RU)со «стабильным» прогнозом.

( Читать дальше )

Whoosh сохраняет высокие темпы роста - СберИнвестиции

- 15 декабря 2023, 13:08

- |

Целевая цена компании составляет 253 руб. за акцию, что предполагает потенциал роста на 29% относительно уровня закрытия торгов 14 декабря. Среди основных рисков для компании мы выделяем ужесточение конкуренции и увеличение расходов на персонал.Кондратьев Максим

Трошин Дмитрий

СберИнвестиции

( Читать дальше )

Акции HENDERSON обладают 60%-ным потенциалом роста по мнению ГПБ

- 13 декабря 2023, 17:54

- |

🚀 Аналитики Газпромбанка выпустили обзор компании HENDERSON и присвоили рейтинг «Покупать» с целевой ценой – 850 рублей за акцию. Основные тезисы отчета выписали ниже:

🔹Высокие темпы роста рынка мужской одежды на уровне 9% ежегодно за счет увеличения реальных доходов населения, реализации отложенного спроса потребителей и замещения ушедших иностранных брендов.

🔹HENDERSON – лидер на рынке мужской одежды с долей в 2,6% и 158 салонами на конец первого полугодия 2023, опережает ближайшего конкурента более чем в 1,5 раза по числу салонов и более чем в 2 раза по выручке.

🔹Вертикальная интеграция позволяет компании контролировать производственные и логистические риски, снижать операционные издержки, минимизировать производственный цикл, гарантировать качество товаров и услуг, а в итоге – максимизировать рентабельность инвестиций.

🔹Благодаря эффективной бизнес-модели и грамотно реализуемой стратегии HENDERSON демонстрирует опережающие темпы роста бизнеса: за последние два года выручка компании росла в среднем на 35%, рентабельность по EBITDA достигла 25,1% в 2022 году, а срок окупаемости нового салона сократился с 15 до 10 месяцев.

( Читать дальше )

Почему я участвую в IPO Совкомбанка?

- 13 декабря 2023, 12:33

- |

Решил участвовать в IPO Совкомбанка.

Сразу хочу оговориться, участие в IPO не будет, если Сбербанк покажет новый минимум (опустится ниже 255). В последнее время Сбер очень волатильный и может за день потерять более 4%.

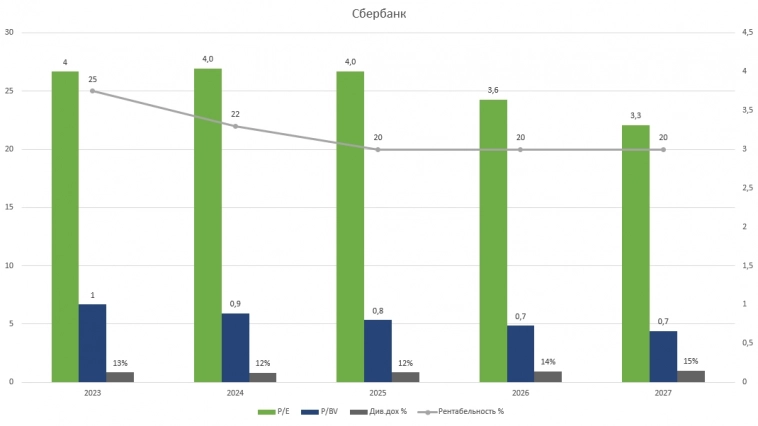

Давайте сравним банки по показателям рентабельности, P/E, P/BV и див. доходности. (Здесь и далее мы говорим про рентабельность без субордов).

В этих сравнениях/прогнозах мы предполагаем, что покупаем банк по текущей цене и далее цена не меняется, меняются только показатели к текущей цене.

Начнём мы конечно со Сбербанка

Сбер в текущем году покажет хорошую рентабельность в 25%, в 2024 году менеджмент прогнозирует рентабельность выше 22%. На оставшийся период возьмём консервативно 20%.

Сбер всем хорош, кроме одного момента — ему очень сложно расти и показывать большую рентабельность. За Сбером настоящее, а за компаниями роста будущее!

Далее возьмём TCSG

( Читать дальше )

Облигации Сегежи с доходностями более 20%: дальнейшие перспективы и риски

- 30 ноября 2023, 16:21

- |

Ликвидные рублевые облигации Сегежи – крупного российского лесопромышленного холдинга, в сентябре-ноябре выросли по доходности на примерно 1 000 б. п., превысив 20%, после публикации неутешительных операционных и финансовых результатов за 1П 2023 г. Отчет за 3 квартал также не обрадовал инвесторов. В результате пока сохраняется повышенная доходность по долговым инструментам эмитента. Но насколько она оправдана и нет ли сейчас потенциала для ее снижения? Интересным кейсом 6 декабря станет размещение флоатера на 5 млрд руб. Посмотрим, как рынок воспримет новый выпуск. В данной статье постараюсь дать свой взгляд на дальнейшие перспективы по долговым бумагам компании.

ПАО Группа компаний «Сегежа» (Segezha Group) − один из крупнейших российских вертикально интегрированный лесопромышленных холдингов с полным циклом лесозаготовки и глубокой переработки древесины. Ключевой акционер: АФК «Система» (доля владения: 62,1%; основной бенефициар: В. Евтушенков).

( Читать дальше )

NFT глобальный обман 2021 года

- 28 ноября 2023, 20:02

- |

Добрый день Уважаемые участники форума!

Сегодня хотелось бы поговорить, о том как люди следую тенденциям, и моде могут нести финансовые потери в конечном итоге.

Дикая жадность вокруг NFT, которая длилась с начала 2021 года по май 2022 года, была подкреплена бычьим рынком криптовалют и позитивным настроением инвесторов. Как мы помним был настоящий бум и ажиотаж на NFT рынок. Люди покупали картинки за бешенные деньги, не думая о правильности своих решений, и как оказалось эти решения привели к тотальному обесцениванию их вложений в NFT искусство. Цифровые картинки, которые ранее скупали за миллионы долларов, теперь практически ничего не стоят, и их владельцам оказавшись в такой ситуации, остается один выход — ждать. По последним исследованиям и опросам выяснилось 95% из них больше не имеют никакой ценности. Наглядный пример того, что не стоит поддаваться модным и хайповыми направлениям. Всегда нужно смотреть наперед и стараться предвидеть ситуацию, которая может случится на рынке, когда преобладает чрезмерный ажиотаж в сегменте.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал