ИТОГи года

Мои итоги 2024 года.

- 04 января 2025, 15:48

- |

Подвёл итоги 2024 года.

Получилось 40.6% годовых в рублях, совокупное по всем рынкам.

Выдался замечательный год, спасибо началу года и последним месяцам тоже.

На всех рынках получился плюс, везде он разный, самый большой плюс на рынке крипты, порядка 50% годовых. Самый незначительный это на рынке фьючерсов мосбиржи. Но в течении года было и +50% к ГО, и потом растерял всю прибыль, и убытки, и лишь к концу года смог выйти в прибыль.

Вообще в этом году я начал использовать сразу несколько новых финансовых инструментов.

И фьючерсы, и маржинальное кредитование, и краудлендинг, и инвестиционное страхование жизни, и кредиты на торговлю :)

Фьючерсы пока не очень понравились, опасные, а платится по сути теже проценты что и в маржинальном кредитовании, только опосредованно через контанго.

А с учётом того что маржинальное кредитование сальдируется с доходом по фондовому рынку, то это вообще отлично и большого смысла во фьючерсах я для себя не увидел. Маржинальное кредитование — отличный инструмент, если ваша стратегия приносит больше чем ставка по нему.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ПАССИВНЫЕ инвестиции в 2024 году

- 04 января 2025, 10:34

- |

Мы сопоставляли доходности вложений в российских рублях, в том числе пересчитывая по соответствующим курсам депозитные вклады в иностранной валюте. Срок инвестирования — год: с 25 декабря 2023 года по 25 декабря 2024 года. Доходности оценивались усредненно.

Распределение доходности инвестиций вышло следующим:

Самым выгодным в масштабах года вложением со значительным отрывом стал биткоин. Эта криптовалюта с 25 декабря 2023 года по 25 декабря 2024 года принесла инвестору доходность 146,35% в рублях. За это время курс биткоина вырос с ₽4 000 027 до ₽9 854 180 в рублевом эквиваленте.

Драгоценные металлы — золото и серебро — стали вторым и третьим по доходности инструментами соответственно. Учетные цены на золото, установленные ЦБ, выросли за год с ₽6035,07 до ₽8392,87 за 1 грамм, а серебро в учетных ценах подорожало за это время с ₽71,49 до ₽95,06. Номинально удорожание золота принесло инвестору 39,07% годовой доходности, а серебра — 32,97%.

( Читать дальше )

Подвожу итоги 2024 года!

- 04 января 2025, 10:00

- |

Помимо этого, в течение всего года распродавал займы в Джетленд. В результате удалось вывести 60 тыс руб (осталось всего 5 тыс), данную сумму я также завел на брокерский счет.

Реинвестировано 212 тыс руб (188,4 тыс — дивиденды, 23,6 тыс — купоны).

Итого внесено в рынок с учетом дивидендов и купонов 730 тыс руб (2023г. — 602 тыс, +21%).

Общая сумма портфеля на 31.12.2024 составила 2 млн 808 тыс руб. Основные доли в нем занимают: Сбербанк — 10,9%, Лукойл — 10,8%, Татнефть — 6%, Роснефть — 5%, Яндекс — 4,3%, Сургутнефтегаз префы — 3,8% (всего 34 компании).

По итогам 2024 года мой портфель показал рост в 1,46%, при этом индекс Мосбиржи упал на 7%, а индекс Мосбиржи полной доходности MCFTRR (с учетом полученных дивидендов минус налоги по ним) снизился на 0,5%. Всего же с начала инвестирования мой портфель обгоняет MCFTRR на 4,3%.

Несмотря на то, что по итогам 2024 года мой портфель показал слабый рост (на фоне общей коррекции рынка), всë второе полугодие я покупал прекрасные компании по низким ценам, тем самым зафиксировав высокую будущую дивидендную доходность.

( Читать дальше )

Дурдом-ромашка....

- 04 января 2025, 00:10

- |

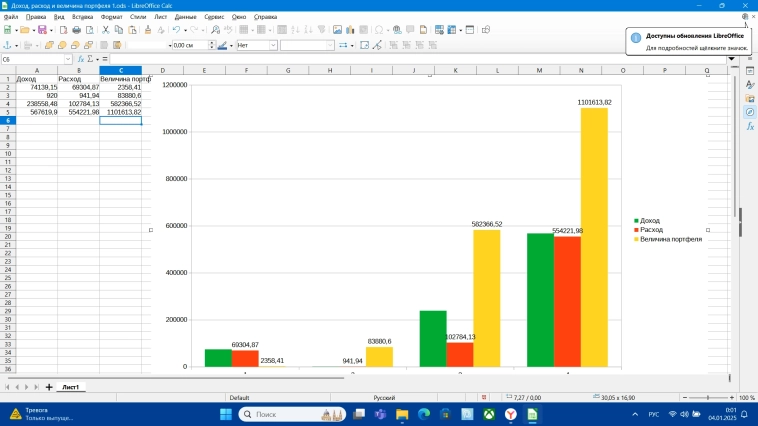

итог по портфелю на 30 декабря и финал года: 1101613,82 руб… вот как то так… ( впадает в спячку засыпая в кресле)....

( Читать дальше )

📊 Итоги 2024 года, прогнозы на 2025й и немного о рынке

- 03 января 2025, 22:57

- |

✅ Ранее уже был пост предварительных итогах года. Доходность в 2024м получилась около +7,7% (результат лучше, чем по рынку РФ, но он меня не устраивает). При этом, на рынке РФ удалось получить доходность почти 20%, а на американском — сгорела не одна «пачка» опционов, что срезало существенную часть доходности портфеля.

👆По российском рынку все прогнозы на этот год сбылись. Льготку отменили, бакс вырос, а почти все компании достигли моих целевых цен и стали интересными к покупке. Индекс Мосбиржи вообще упал до таргета в 2400, в который мало кто верил. Кстати, в феврале прошлого года в Тиньке открыл стратегию (просто как маркер своей доходности на рынке РФ). Наш рынок недорогой и здесь без форс-мажоров сильно и надолго вниз не уйдем, поэтому я больше чем на 50% в акциях (стало немного меньше акций, так как зафиксировал Роснефть).

( Читать дальше )

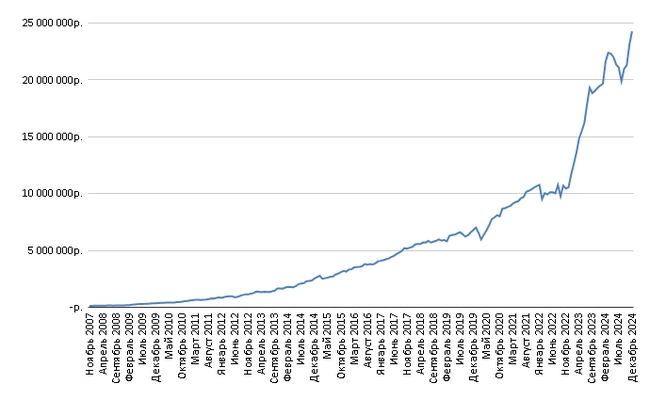

24-й миллион

- 03 января 2025, 21:45

- |

+1 миллион за месяц. Но это не удивительно учитывая текущий рост фондового рынка. Хотя я думал, что этот миллион будет на росте крипты.

От фондового рынка после такого сильного роста я больше чудес не жду. Значит следующий миллион будет на крипте.

С заработка 23-его миллиона прошёл всего месяц, поэтому никаких значимых изменений не произошло.

Сейчас активно пересматриваю состав своего портфеля стратегий на фондовом рынке. Нужно будет что-то менять.

Протестировал новую стратегию с доходностью на истории 47,2% годовых. Но после её добавления в портфель понял, что это перебор. Очень тяжело успевать сделать ребалансировку по всем счетам за 1 день.

4 стратегии на основном счёте, счёт в Альфе для премиума, 2 стратегии автоследования в Тинькофф и 3 стратегии автоследования в Финам. Стало реально тяжело следить за всеми счетами. Буду или что-то убирать, или думать о том, как сделать так, чтобы это всё перестало напрягать.

Также наконец-то смог протестировать на истории свою дивидендную стратегию. Результаты радуют, но время на реализацию занимает больше, чем мои другие стратегии. О ней будет отдельный пост.

( Читать дальше )

Итоги 2024. Все вместе.

- 03 января 2025, 21:38

- |

В первом посте я подводил итоги торговли фьючерсами, а во втором — акциями и облигациями.

Сейчас мы соберем все вместе и подведем итог мета-портфеля, который объединяет все вышеперечисленные портфели.

Итак, мой мета-портфель состоит из трех классов активов (приведены целевые веса в деньгах):

Акции — 62%

Облигации — 8%

Альтернативные инвестиции — 30%

Под альтернативными инвестициями я понимаю все, что ведет себя не так, как акции или облигации. Это может быть золото (и тогда портфель будет чем-то похож на «Лежебоку» Спирина), валюты или крипта. В моем случае — это системная торговля диверсифицированным портфелем фьючерсов, и о нем я подробно пишу в ежемесячных отчетах (вот, вот и множество еще) и уже подвел итоги 2024 года в части первой.

Вес альтернатив фиксирован, а акции и облигации взвешиваются на основании волатильности и очень медленного моментума. Так как пока я пополняю портфель достаточно значимыми суммами, то ребалансировку я провожу в основном при пополнениях.

( Читать дальше )

Что для завтра сегодня сделал я

- 03 января 2025, 20:37

- |

Долг был 16000 почти.

Пишу в свой блог на память

))

Финансовые итоги 2024 года

- 03 января 2025, 19:56

- |

Финансовые итоги 2024 года

- Индекс Мосбиржи: -7%

- Индекс полной доходности: +1,6%

- Моя стратегия: +16,6%

2024 год оказался одним из самых тяжелых для рынков: большую часть времени они находились в падении. Несмотря на это, моя стратегия, ограниченная только длинными позициями, показала прирост капитала на уровне, сопоставимом с текущей высокой безрисковой ставкой.

Основные уроки, которые я извлек из этого года:

Акции — это не зарплата.

Рынки могут снижаться долгое время, поэтому не стоит рассчитывать на стабильный доход от фондового рынка. Акции не заменят зарплату, которая приходит на карту строго по расписанию. Не завышайте ожидания — это поможет избежать разочарований.Адаптация стратегии.

Я модифицировал свою стратегию для превентивного выхода из акций, если рынок подает признаки разворота, как это было в мае. В будущем это может повысить доходность на 15% в аналогичных условиях.Устойчивость стратегии.

Несмотря на сложные обстоятельства, стратегия показала отличные результаты, укрепив мою уверенность. В любой год, который окажется хотя бы немного лучше 2024-го, доходность будет значительно выше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал