ИНФЛЯЦИЯ

ЦБ РФ пока сохраняет прогноз по инфляции на 2023 год на уровне 5-7% — Набиуллина

- 17 апреля 2023, 16:03

- |

- комментировать

- Комментарии ( 0 )

ОФЗ-ИН дает доходность как портфель акций 30% и облигаций 70%

- 17 апреля 2023, 11:46

- |

Увидел таблицу доходности разных активов за 19,5 лет с 2003 года от УК ДОХОДЪ.

Получается, что портфель из одной облигации ОФЗ-ИН (значение инфляции + 2,5% в год) теоретически дает почти такую же доходность (+11,2% в год) как портфель акций 30% и облигаций 70% (+11,3% в год) на длинной дистанции.

Я перепроверил на дистанции в 10 лет с 1 марта 2013 года. Взял индекс полной доходности акций MCFTR и индекс полной доходности корзины ОФЗ постоянного купона RGBITR.

Не учитывая налоги и ребалансировку, по моим подсчетам получилось, что ОФЗ-ИН чуть-чуть опережает в доходности портфель из 30% акций и 70% ОФЗ с постоянным купоном (я учитываю и дивиденды и полученные купоны).

Неожиданный результат, правда? Без нервного стресса из-за проседаний портфеля акций, облигации ОФЗ-ИН стабильно растут год от года, опережая инфляцию.

Повторю, что это теоретический расчет, поскольку ОФЗ-ИН появились только с 2015 года.

Только ли падение доверия к ФРС?

- 17 апреля 2023, 09:14

- |

Эль-Эриан в своей статье о проблеме доверия к ФРС, как обычно, достаточно тонко подмечает моменты:

✔️ « не могу припомнить времени, когда так много бывших чиновников ФРС так критически относились к экономическим прогнозам учреждения»;

✔️ «не могу вспомнить время, когда рынки так пренебрежительно относились к прогнозам ФРС».

Эль-Эриан приводит комментарии бразильского банкира о том, любой банковский стражер из Латинской Америки знал бы как управлять процентным риском на балансе SVB и это действительно так. Но этот же бразилец сказал о ФРС еще и следующее: «It means the plane is flying but the pilot is not necessarily driving it», что еще лучше характеризует отношение к ФРС Пауэлла. Уровень доверия к ФРС и ее политике сильно подорван, но ситуация шире, хотя Эль-Эриан не идет дальше в выводах. Давайте добавим:

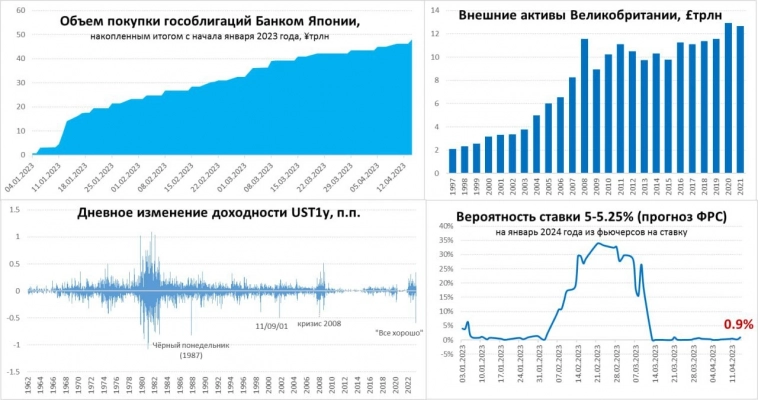

🔘 Чуть не рухнувший рынок госдолга Великобритании, в стиле азиатских и латиноамериканских кризисов, вследствие действий популиста премьера – вполне в латиноамериканском стиле. Великобритании – крупнейший финансовый хаб, весом в £12 трлн.

( Читать дальше )

Причины оптимизма на мировых рынках.

- 15 апреля 2023, 14:06

- |

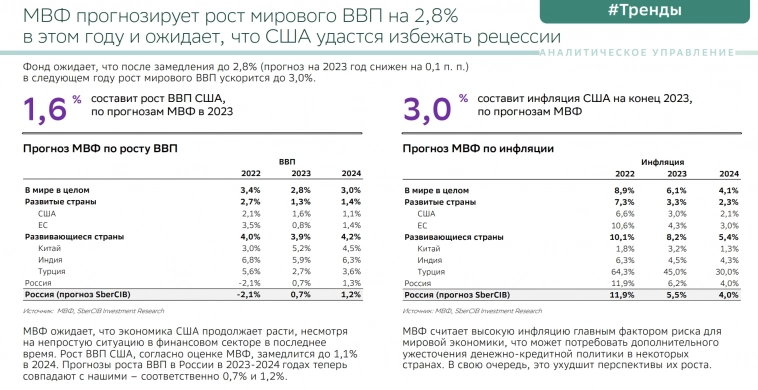

#Инфляция

#ВВП

#ПрогнозМВФ

#ПрогнозСбер

В связи с падением инфляции,

циклы повышения ставок от ФРС, ЕЦБ и др. заканчиваются.

Об этом также говорит повышательный тренд на рынке золота и понижательный тренд в индексе доллара.

Обсудить можно тут в комментариях или в чате

t.me/OlegTradingChat

(уже более 1 300 участников).

С уважением,

Олег.

Об инфляции в США в марте 2023 года

- 14 апреля 2023, 18:10

- |

Потребительские цены

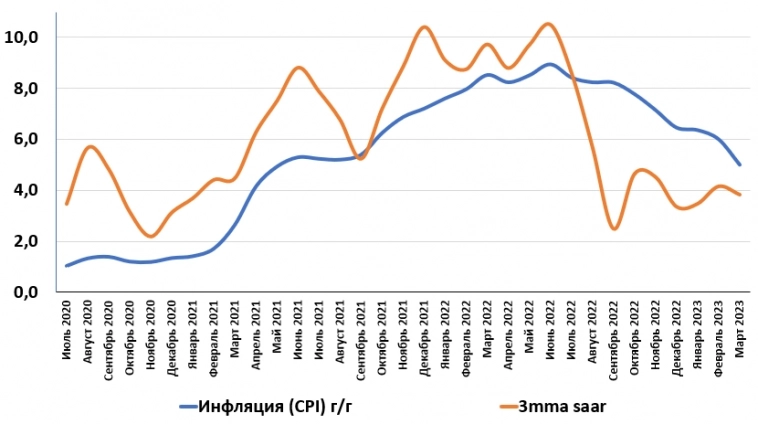

Инфляция потребительских цен в США замедлилась до 5% г/г, что оказалось ниже консенсус-прогноза 5,2%.

Кроме темпа роста цен в годовом выражении полезно смотреть на так называемую 3mma saar — трехмесячную скользящую среднюю инфляции м/м в годовом выражении. 3 mma saar, в отличие от инфляции г/г, позволяет сосредоточиться на последних тенденциях и судить о росте уровня цен без «эффектов базы прошлого года» (популярное сегодня объяснение низкой инфляции в России).

Итак, 3mma saar составляет 3,82%. Такая разница между инфляцией год-к-году (или г/г) и 3mma saar говорит о том, что инфляция г/г скоро замедлится просто из-за «эффекта базы» — уйдут месяцы, в которых были инфляционные всплески. Однако 3,82% — это все еще много, необходимо поднимать ставку дальше.

Годовые темпы прироста индекс потребительских цен без продуктов питания и электроэнергии (core CPI или базовый индекс) составили 5,6% — несколько выше, чем в прошлом месяце (5,53%). 3mma saar для core cpi составляет 5,11%. В базовом индексе разность между темпами роста г/г и 3mma saar совсем не велика — здесь уже никаких «эффектов базы» не будет, годовые темпы роста базовой инфляции устойчиво высоки. Эффект от ужесточения дкп заметен (снижение годовых темпов с 6,6% в сентябре 2022 до 5,6% в марте 2023), но нужно больше.

( Читать дальше )

📈 Фондовый рынок. Прогноз и события на неделю 17 - 21 апреля 2023 года

- 14 апреля 2023, 14:59

- |

Индексы Мосбиржи и РТС на следующей неделе могут ощущать сдержанное нисходящее давление в ожидании объявления об 11-м пакете санкций ЕС, намерение принять который подтверждают официальные лица. На этом фоне индикатору Мосбиржи может быть сложно закрепиться выше 2600 пунктов, хотя в самом конце недели, в пятницу, возможно появление значимых позитивных драйверов в виде подтверждения выплаты итоговых дивидендов акционерами Новатэка (60,58 руб на акцию) и Сбербанка (25 руб на акцию). Совет директоров ТМК, тем временем, в четверг должен дать рекомендацию по выплатам за 2022 год, до этого компания заплатила дивиденды за 9 месяцев с доходностью 7%. Операционные результаты за 1-й квартал 2023 года ожидаются от X5 Retail Group, Северстали, Норникеля, ТГК-1. Финансовые результаты за 1-й квартал также намерена представить ТГК-14. На макроэкономическом фронте выйдут данные по производственной инфляции России за март.

Рубль на этой неделе остановил резкое снижение, но также не спешит переходить к восходящей коррекции, шансы на которую, впрочем, сохраняются ниже сопротивлений 82,80 руб, 90,50 руб, 11,95 руб по доллару, евро и юаню соответственно.

( Читать дальше )

Думайте по какой цене вы покупаете золото

- 14 апреля 2023, 11:07

- |

Посмотрите на график ниже с ресурса Macrotrends. Это курс золота за 100 лет скорректированный на инфляцию в долларе.

В начале каждого большего кризиса золото начинало расти, но когда кризис заканчивался, цена на золото снижалась почти к прежнему докризисному уровню. После 1929 года и Великой Депрессии золото вернулось к прежнему уровню (с учетом инфляции) в 1950-х. После кризиса 1970-х, золото 20 лет падало и почти вернулось на прежний уровень до начала 1970-х. В новом цикле с 2001 года золото растет уже 21 год. Оно может пойти еще выше, а может начать снижаться.

На мой взгляд, это не инвестиция покупать любой актив на значениях близких к историческим пикам. Вы не закладываете запас прочности на возможное снижение цены.

Покупка золота (только физического хранения у Вас дома или закопанным кладом) оправдана только в одном случае — это хэдж на случай полного финансового краха российской и мировой финансовой системы.

( Читать дальше )

Минфин США: почти все потратили

- 14 апреля 2023, 09:59

- |

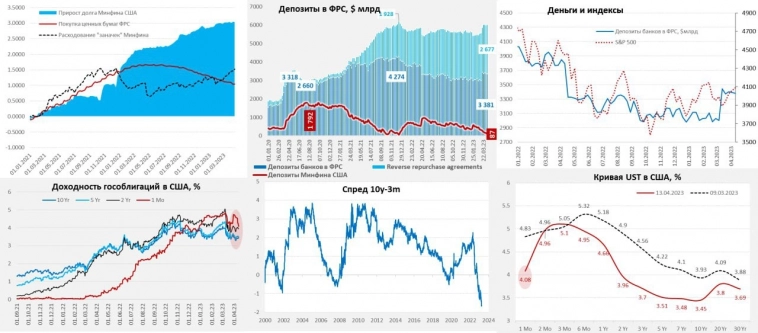

ФРС на неделе ничего активно не продавала с баланса, но баланс сокращался: по РЕПО с ЦБ вернулось еще $10 млрд (осталось $30 млрд), банки вернули $9 млрд (осталось $139 млрд), FDIC вернула 2 млрд (осталось $173 млрд) – возвращает за счет трансфертов от Минфина США. Банки возвращают достаточно дорогую ликвидность очень неторопливо, что говорит о сохранении напряженности, но все же возвращают.

Минфин США нарастил расходы со своих счетов в ФРС и потратил еще $54.1 млрд за неделю, на счетах в ФРС у Йеллен осталось всего $86.6 млрд на 12 апреля, за 4 недели $191 млрд свежих долларов из бюджета США упало в финсистему. Это не значит, конечно, что у «мадам» закончились ресурсы: есть еще возможность занять около $300 млрд («чрезвычайные меры») и ожидаемые апрельские налоги. Ждемс сколько...

Несмотря на такую щедрость Минфина США, остатки на депозитах банков в ФРС сократились на $33.8 млрд, т.к. все ушло в обратные РЕПО с ФРС (+$77.3 млрд) объем которого вырос до рекорда $2.

( Читать дальше )

Инфляция снижается — рынки ликуют. Как долго это продлится?

- 13 апреля 2023, 15:58

- |

Инфляция (общегодовая) в США показала самое сильное снижение за долгие годы — на 1%. Мартовская инфляция составила 5% при ожиданиях 5.2%. Среднесрочно это сильный позитив для акций и прочих рисковых активов. Однако базовая инфляция, на которую ориентируется ФРС при принятии решений, показала рост с 5,5% до 5,6% — это немного настораживает, но вполне может быть месячным лагом.

С этими данными можно ожидать продолжения ралли на рынках вплоть до мая, однако текущий рост не является восстановительным ростом после кризиса 2022 года. Весь 2022 год рынки падали на ожиданиях того, как может быть плохо американской экономике. Будет ей очень плохо или не очень, но рынкам еще предстоит упасть на том, что экономике действительно поплохеет. Сейчас стремительными темпами идет сокращение денежной массы в США, быстрее только в 1930-х сокращали. Падение денежной массы = падение ликвидности = падение экономики.

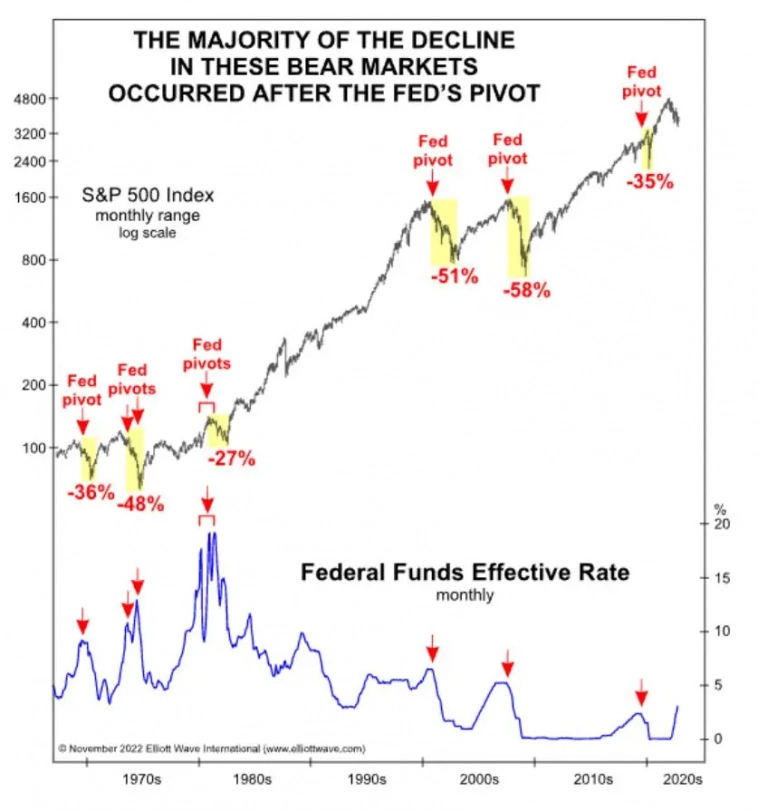

Сокращение спроса, которого хотели добиться американские регуляторы, происходит. Сложно определить скорость падения этого спроса и спрогнозировать рецессию, однако это происходит и будет происходить, и рынки еще обязательно упадут. На инфографике видно, что зачастую крупнейшие падения происходят ПОСЛЕ того, как ФРС разворачивается, и уже потом происходит полноценное движение к новым максимумам.

( Читать дальше )

Инфляция в России: ниже таргета, есть риски со стороны ожиданий

- 13 апреля 2023, 10:50

- |

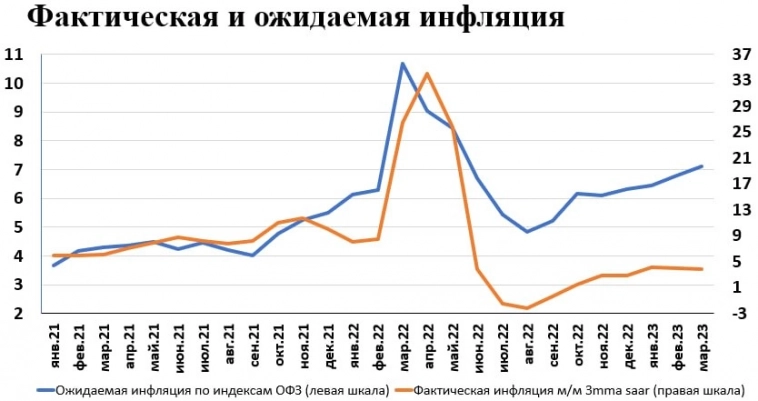

По отношению к прошлому году инфляция составила 3,51%, что ниже таргета 4%.

Также полезно посмотреть месячные темпы роста цен за последние три месяца. Так называемая 3mma saar составляет примерно 3,89% — тоже ниже таргета Банка России.

Но настораживают растущие инфляционные ожидания участников рынка ОФЗ.

t.me/kpd_investments

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал