ИНВЕСТИЦИИ

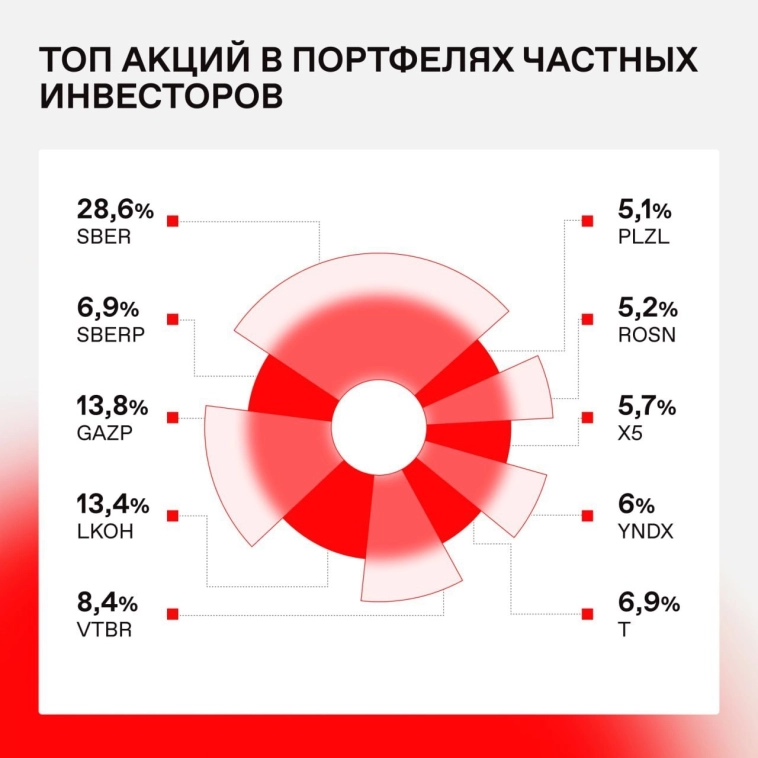

Топ акций в портфелях народных инвесторов

- 05 декабря 2025, 10:29

- |

Доля #VTBR ВТБ уже 8,4% в Народном портфеле —

засадили по полной массовых инвесторов 👀,

благодаря экспертам и ведущему на ТВ в том числе.

Продавать с разочарованием здесь явно есть кому.

Часть в акциях #PLZL Полюс около 5% смотрится уже очень скромно на таком хайпе, росте и консолидации золота 4200 долларов, тренд вся розница проспали полностью.

Интересно, что #GMKN в портфелях топ-10 нет, доли парочки #T и #YDEX можно сказать стабильны — около 6-7%.

35% в #SBER выглядит перебором, очень тяжёлая акция,

Доля нефтегазовых фишек составляет 32% суммарно, а доля банков сейчас 51%.

AROMATH — едко и метко о фондовом рынке.

- комментировать

- 278

- Комментарии ( 0 )

Базис выходит на биржу: что нужно знать инвесторам?

- 05 декабря 2025, 08:43

- |

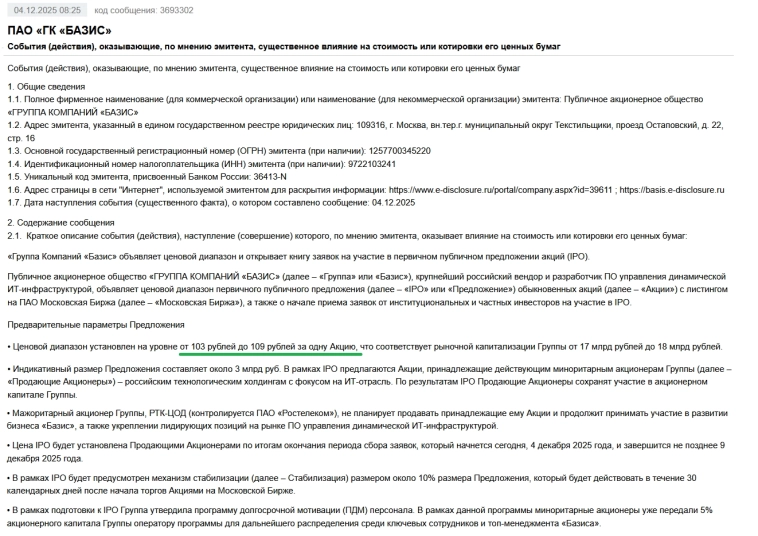

🏦 Ну что ж, друзья, буквально сегодня одна из самых быстрорастущих IT компаний под названием Базис объявила индикативный ценовой диапазон IPO на уровне 103–109 руб. за одну акцию, что соответствует стоимости акционерного капитала в размере 17–18 млрд руб. Финальная цена будет определена по итогам сбора заявок, который стартовал уже сегодня и продлится до 9 декабря включительно.

📆 Начало торгов акциями Базиса, которые будут торговаться на Мосбирже под тикером #BAZA, ожидается 10 декабря 2025 года. Бумаги будут включены во второй котировальный список.

💼 Базовый размер IPO составит около 3 млрд руб. Как я уже рассказывал ранее, размещение пройдет в формате cash-out, т.е. часть своих акций продадут миноритарные акционеры, представляющие российские технологические холдинги.

При этом контролирующий акционер — дочерняя структура Ростелекома РТК-ЦОД — свои акции продавать не планирует. Это важный сигнал, указывающий нам на то, что мажоритарий верит в сохранение высоких темпов роста бизнеса. Это радует.

( Читать дальше )

Отчет Диасофт: Закат «Российского SAP» или временные трудности?

- 04 декабря 2025, 23:24

- |

Всем привет! Сегодня сделаю разбор сложного отчета. «Диасофт» — некогда флагман импортозамещения в корпоративном ПО — опубликовал результаты за первое полугодие 2025. Цифры заставляют всерьез задуматься: это системный кризис или компания готовится к рывку? Давайте отделим факты от надежд.

📉 Суровая арифметика: что случилось с прибылью?

Цифры, как говорится, «не сходятся» в пользу оптимизма. Вот что показал 1П2025:

· Выручка: 3,9 млрд руб. (–4,8% г/г). Первый тревожный звоночек — сокращение бюджетов заказчиков на фоне высокой ставки бьет даже по лидерам.

· EBITDA: 407 млн руб. (–57,3% г/г). Падение вполовину — это уже не звоночек, а набат. Рентабельность по EBITDA рухнула с 24% до 10,5%.

· Чистая прибыль: 83,5 млн руб. (–88,2% г/г). Обвал почти на 90% говорит сам за себя.

Почему так? Две ключевые причины: взлетевшая себестоимость продаж (с 2,2 до 2,8 млрд руб.) и «сезонные факторы» — высокая стоимость работ на старте новых проектов. Компания тратит больше, а зарабатывает меньше.

( Читать дальше )

❗️❗️Норникель вернётся к выплатам дивидендов?

- 04 декабря 2025, 21:25

- |

Как раз сегодня вице-президент по работе с инвесторами Норильского Никеля Владимир Жуков говорил про то, что при положительном свободном денежном потоке компания может вернуться к выплате дивидендов. По нашему мнению это может быть уже в следующем году, особенно это будет вероятно, если рубль начнет хотя бы чуть-чуть ослабляться, так как укрепление национальной валюты негативно сказывается на рублевой выручке компании и создает временное давление на оборотный капитал.

Сейчас главную идею в Норникеле мы видим не в возврате к выплате дивидендов, а в росте цен на металлы группы Норникеля, что способно поддержать их финансовые показатели. На наш взгляд спрос на никель, палладий и другую продукцию компании со стороны секторов цифровой экономики, электромобилей и энергетической инфраструктуры продолжается и пока далек от завершения, и мы видим предпосылки для его продолжения в следующем году. Поэтому определенная идея там есть и долгосрочно это, конечно, фундаментально крепкий актив, который можно рассмотреть как кандидата в портфель.

( Читать дальше )

Московская биржа | PROFIT 5.0

- 04 декабря 2025, 20:32

- |

👨🏻🏫 Докладчик: Антон Терентьев (IR-директор)

📎 Ссылка на презентацию

Тезисы из выступления:

📌 Возврат к преобладанию комиссионного дохода — это позитив. Такая финансовая модель позволяет более стабильно и предсказуемо наращивать прибыль.

📌 Среднегодовые темпы роста КД на отрезке в 5 лет составляют 18,8%.

📌 Все рынки, кроме срочного, показали значительный роста среднедневного объема относительно 2021 года. Торги давно восстановились после шока СВО.

📌 Ориентиром по будущим выплатам дивидендов можно считать 65-75% от чистой прибыли по МСФО.

📌 Антон уверен, что Биржа выйдет на 65+ млрд устойчивой чистой прибыли ранее 2028 года.

📌 Концентрация торгов акциями внутри брокеров высокая, для рынка это значимые объемы.

📌 То, что брокеры продолжают торговать акциями во внутреннем контуре — отклонения от совместного с Регулятором решения.

📌 Авторские фонды — это про популяризацию рынка и финуслуг. Попытка дать инвестициям «лицо». Деньги от оборотов — вторичная функция.

( Читать дальше )

Что произошло с РФ рынком за торговую сессию?

- 04 декабря 2025, 20:18

- |

❓ ЧТО БУДЕТ ДАЛЬШЕ? КУДА ДЕРЖИТ ПУТЬ РЫНОК?

👉 В перспективу нескольких дней недель Я продолжаю ждать коррекцию рынка, о чем много раз говорил, опираясь на статистку новостных выносов. Однако по завтрашнему дню есть нюансы. Момент заключается в том, что рынок скажем так застрял между гэпом 2650 и 2672. В целом, так как в моменте он находится близко к 2650 скорее всего этот гэп будет закрыт. В этом случае получится так, что сверху останется НЕ закрытый гэп, который конечно же не обязан закрываться, но по статистке часто закрывается.

✅ Поэтому по хорошему закрыть гэп 2650 и 2672, а дальше двигаться ниже. Исходя из того, что вижу просто НЕ могу сказать, куда поедет рынок конкретно. Нужно будет смотреть на то, как закроется вечерняя торговая сессия. На сегодня могу дать только такой ответ на вопрос, потому что буквально ситуация 50/50, а додумывать что либо не стану, дабы сохранить объективность своего анализа.

Всем хорошего вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

( Читать дальше )

Ключевые тезисы форума «Россия зовёт!», которые нельзя игнорировать

- 04 декабря 2025, 18:35

- |

📣 Итоги первого дня инвестиционного форума ВТБ «Россия зовёт!» мы с вами разобрали в среду, теперь пришло время проанализировать второй день форума, который был насыщен выступлениями руководителей российских публичных компаний. Предлагаем вашему вниманию основные тезисы, которые показались нам наиболее интересными.

✔️К Норникелю было много вопросов по поводу дивидендов, что неудивительно, поскольку ранее компания считалась дивидендной фишкой.

«Если компания зарабатывает достаточный денежный поток, то мы готовы с акционерами делиться дивидендами», — поведал IR-директор Норникеля Владимир Жуков.

Вообще, див. политика Норникеля в последние годы стала притчей во языцех. Фондовый рынок жаждет стабильных дивидендов, но сам эмитент так «грамотно» корректирует свой FCF, что средств на выплату дивидендов зачастую просто не остаётся.

✔️Селигдар ожидает среднегодовую цену золота в 2026 году на уровне $4200 за унцию (т.е. вблизи сегодняшних значений):

«Золото в цене будет расти из-за того, что пока, к сожалению, правил и периода стабильности в ближайшее время, наверное, ожидать не стоит», — поведал глава Селигдара Александр Хрущ.

( Читать дальше )

СЕЛИГДАР: не все то золото, что блестит

- 04 декабря 2025, 18:31

- |

Сегодня продолжу «золотую» тему, а все ли добытчики использовали благоприятный период и увеличили капитализацию? Рассмотрю СЕЛИГДАР (SELG) (сектор: Металлургия и добыча).

Первым делом иду на корпоративный сайт и смотрю, как компания позиционирует сама себя, взаимодействует с инвесторами. И вот тут – вода-водой, лозунги типа «мы за все хорошее и против всего плохого». Дивполитика – аналогичная, из которой можно понять, что решение по дивам принимается советом директоров на основании расположения знаков зодиака (финансовой деятельности общества).

Последние дивы платились в 2024 году, в 2025 г. знаки зодиаки для выплаты дивов не сошлись.

Для статистического анализа доходности и рисков воспользуюсь, как обычно, дневными котировками Close, импортированными с MOEX на горизонте за два года: период: 04.12.2023 — 04.12.2025 плюс расчетом Adj Close.

( Читать дальше )

❗️❗️Стоит ли брать облигации Беларуси или Казахстана?

- 04 декабря 2025, 17:40

- |

У суверенных облигаций других государств в текущей геополитической реальности есть достаточно большие инфраструктурные риски. Посмотрите как пример кейс с евробондами Беларуси. Там из-за реализации инфраструктурного риска у российских держателей бондов возникли проблемы как с получением купонов по облигациям, так и с тем, чтобы разрешить проблему в судебном порядке в отечественных судах. Российский суд посчитал иск из-за выплат по евробондам Беларуси неподсудным российской юрисдикции. И теперь Минск выплачивает белорусские рубли в белорусский банк, но российские инвесторы их получить не могут.

Поэтому как минимум до окончания СВО и снятия всех санкций из-за инфраструктурных рисков, на наш взгляд, это достаточно рискованные облигации, если, конечно, вы покупаете их в отечественной инфраструктуре. Например, Вам могут заблокировать доступ к платежам и судебной защите, независимо от формальной платежеспособности эмитента. Ситуация может вынуждать эмитентов искать обходные, часто менее выгодные для инвестора, пути для расчетов, что ставит под вопрос саму суть инвестиции в долговой инструмент.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал