Дивидендные акции

Покупаю дивидендные акции в пенсионный портфель - Декабрь 2025

- 01 декабря 2025, 11:06

- |

Вот и наступил первый месяц зимы. На этот раз, и по календарю и за окном. По крайней мере, у нас уже выпал первый снег. Он хотел было растаять, но ударил настоящий морозец. Хочется сидеть дома в тепле, и налив горячего чаю заняться инвестициям.

Декабрь 2025 года — 108 сто восьмой месяц (9-й год) моего регулярного ежемесячного инвестирования на российском фондовом рынке. Практически с самого начала своего инвестирования, я веду мой скромный блог и рассказываю о своих мыслях и всем что делаю.

Если вы присоединились к каналу совсем недавно, и видите записки сумасшедшего традиционный месячный отчёт о покупках акций впервые, может также прочесть небольшой рассказ обо мнеи, немного более подробно узнать о чём этот канал.

Если попытаться рассказать ещё более коротко, то каждый месяц, я инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму — 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 40, и впереди осталось 2 года).

( Читать дальше )

- комментировать

- 1.1К

- Комментарии ( 12 )

"Тройка акций, которые растут против индекса Мосбиржи". 2 часть

- 27 ноября 2025, 16:55

- |

Рады видеть вас дорогие друзья и подписчики канала!

Итак ребята, сегодня продолжим эстафету трех лучших акций которые выросли на рынке несмотря на негативные факторы и события. Поэтому особо не следовали за динамикой Индекса Мосбиржи.

🥇Озон фармацевтика

Сама фармацевтическая отрасль в этом году стала одной из самых успешных и даже темпом роста опередила компании IT-сектора. Озон фармацевтика🧬 стала лидером сектора. К завершению текущего года ожидаем не меньше +27% (за три квартала уже 25%).

Основное преимущество компании в производстве дженериков (аналоги западных препаратов). Таким образом инвестирует в импортозамещении. Например, сегодня у компании 18 онкологических препаратов, а к 2027 будет вчетверо больше. Также за счет проведенного SPO компания снизила долг, что позволит увеличить дивиденды.

🥈Х5

После переезда в Россию, ритейлер выплатил крупный спецдивиденд 648 руб за акцию, а на днях акционеры утвердили дивиденды за 9 месяцев 2025 г. в размере 368 руб (14% див. доходности). Таким образом Х5🍏 всем инвесторам в первую интересен как дивидендная акция.

( Читать дальше )

"Тройка акций, которые растут против индекса Мосбиржи".

- 26 ноября 2025, 16:55

- |

Приветствуем друзей и подписчиков на нашем канале!

Акции в этом году не выглядят интересным финансовым инструментом для постоянного дохода в отличии от облигаций и чистого золота. Однако, не спешите с выводами. Есть компании которые успешно выросли в течении года и отберем трех лидеров. Если вам понравится идея сделаем 2 часть.

🥇Полюс

С учетом дивидендов мой фаворит Полюс вырос на +63%📈. Основная заслуга в динамике цен на золото, которое смогло подорожать до 4117$ за унцию. Именно рекордные цены на желтый метал за такие короткие сроки поддержали акции на торгах и главный проект «Сухой Лог». А вот дивиденды за этот год в размере 70,85 руб за акцию не впечатляют инвесторов.

🥈Мать и дитя

Трудно поверить в успешность компании из сектора здравоохранения ростом на +58% (с дивидендами). Стратегия бизнеса заключается в сделках поглощения. Достаточно вспомнить покупку сети «Эксперт» которая еще будет ускорять повышение выручки и прибыли в 2025-2026 годы.

Другим драйвером такого внимания к акциям компании на рынке является отсутствие долга и низкая конкуренция когда ушли иностранные представители частной медицины. В этом году выручка еще может вырасти на 29% и геополитика слабо влияет потому что основной спрос на внутреннем рынке.

( Читать дальше )

Собрала всё самое важное: рост 6,3%, дивидендный хит и лучшие идеи недели

- 22 ноября 2025, 18:45

- |

Неужели наконец-то рост? Индекс Мосбиржи показал отличный рост за эту неделю, позволив увидеть даже положительную динамику на горизонте года, — рост за неделю +6,31%.

Причин такого роста несколько. Одна из них, то, что несмотря на обещанные санкции Лукойл решил заплатить дивиденды, причем даже чуть больше, чем ожидали эксперты. Вторая причина, появившиеся в новостных каналах сообщения об ускорении решения конфликта.

В разрезе отраслей лучшую динамику показала нефтегазовая отрасль, так как в индексе доля Лукойла существенная.

( Читать дальше )

"Эксклюзивное интервью с финансовым директором Ozon Игорем Герасимовым".

- 21 ноября 2025, 16:57

- |

Рады видеть новых подписчиков и друзей канала в пятницу!

За последние три дня на российском рынке царствует геополитика. Мы понимаем ваши позитивное настроение и в пятницу не будем нагружать аналитикой. Сегодня подготовили свежее интервью с финансовым директором Ozon Игорем Герасимовым и всеми планами компании после переезда в России.

1️⃣Именно после возобновления торгов маркетплейса на российском рынке начались регулярные дивиденды. Напомним, акционеры рекомендовали выплатить дивиденды за 9 месяцев 2025 г. в размере 143,55 руб за акцию.

Сам фин. директор разъяснил так: «Дивиденды не разовая акция. Хотели послать сигнал рынку, что компания перешла на новый этап развития. Надеемся, что в 2026 году мы проведем похожее распределение, как в конце этого года». Здесь можно только добавить, что размер дивидендов не будет увеличиваться.

2️⃣Также кто внимательно следит за событиями Ozon, в курсе мощного отчета за III квартал 2025 г. с ростом выручки +69%, больше прибыли приносит финтех. Сам И. Герасимов заявил, «как видно из наших цифр за девять месяцев 2025 года, мы стали устойчиво прибыльными. Наше подразделение электронной коммерции стало приносить гораздо больше в консолидированный финансовый результат».

( Читать дальше )

Скрытая угроза доходности: что происходит с дивидендными компаниями, когда заводы начинают работать без света в окнах

- 21 ноября 2025, 10:49

- |

Кажется, что дивидендная стратегия — это островок спокойствия в мире, где графики скачут, как на электрошокере. Когда у компании есть понятный бизнес, устоявшийся рынок и стабильный денежный поток, инвестор обычно чувствует себя уверенно. И вот на этот островок тихо, без всплесков и фанфар, приходит автоматизация.

Представление большинства об этом процессе сводится к роботам на конвейере и креслам, в которых раньше сидели операторы. Но под капотом изменений куда больше. Автоматизация меняет риск-профиль бизнеса так же радикально, как когда-то появление интернета сдвинуло медийный рынок. И если инвестор не видит этих сдвигов, дивидендный портфель может неожиданно потерять устойчивость.

( Читать дальше )

"Почему Транснефть притягивает внимание инвесторов и какие риски?".

- 17 ноября 2025, 16:56

- |

Приветствуем вас, дорогие друзья и читатели канала!

Сейчас на нефтегазовый сектор мало

внимания инвесторов из-за последних событий с Лукойлом🛢️, крепкого рубля и снижения цен на мировую нефть. Конечно эти факторы давят на акции, но есть компания которая не зависит от них.

Речь о Транснефти🏭, которая тоже относится к семейству нефтегазовых компаний и сохраняет свою монополию по месторождениям с нефтеперерабатывающими заводами в России и экспортом. Именно всем нам знакомая труба «Дружба», которая поставляет сырье в Венгрию и Словакию находится под контролем Транснефти.

Какие факторы поддерживают Транснефть в этот кризисный период?

1️⃣ Когда инвесторы уже видели убыточные отчеты нефтяников и пропадает интерес акциям, стоит обратить внимание на отчетность Транснефти. Если берем во внимание только III квартал, то чистая прибыль снизилась на 32%. Однако, если рассмотреть все кварталы (9 месяцев) прибыль выросла на 8,4%.

2️⃣ Суть в том, что из положительных показателей чистой прибыли можем ожидать большие дивиденды и прочную позицию на рынке. По прогнозам дивиденды за 2025 г. будут примерно 185 руб за акцию (див. доходность 15%). Это весомый аргумент☝️

( Читать дальше )

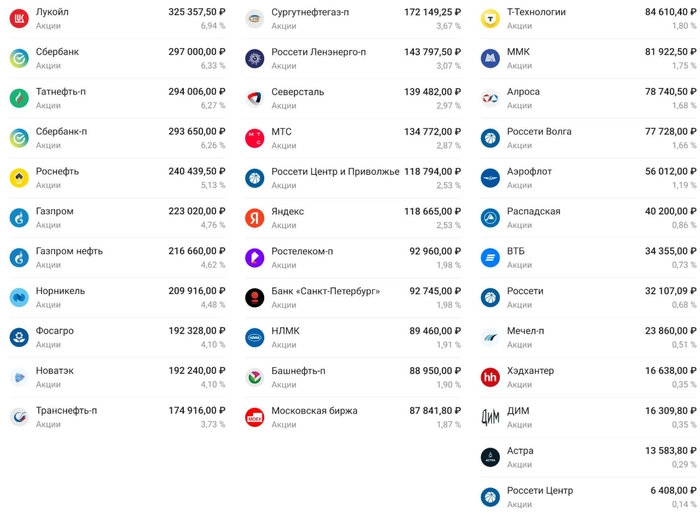

Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал