Диверсификация

Коллекционировать? А что именно?

- 06 марта 2022, 13:43

- |

https://smart-lab.ru/blog/777482.php

зашла речь о клубах коллекционеров.

И я вспомнил, что в прошлом году я пытался найти ответ на вопрос — а что сейчас можно коллекционировать, чтобы коллекция не только грела душу, но и сохраняла и увеличивала ценность.

Т.е. я рассматривал коллекционирование не только с точки зрения эстетики, но в большей мере с точки зрения диверсификации.

Например, получил бы я дивы, но потратил бы их не на акции, а на какие-то предметы, место которым не только на пыльном чердаке или на свалке, но и в коллекции.

Я пересмотрел энное количество видео на ютубе, но так и не пришёл к какому-то результату.

( Читать дальше )

- комментировать

- 5.6К | ★3

- Комментарии ( 111 )

4 принципа успешного инвестирования от Vanguard

- 24 февраля 2022, 08:36

- |

1. Цели

Поставьте чёткие, измеримые инвестиционные цели (например покупка квартиры это размытая цель, а вот покупка квартиры в городе N в 2030г. чёткая, измеримая цель)

Цель должна быть достижима и соответствовать вашим возможностям.

Успех не должен зависеть от чрезмерной доходности инвестиций или фанатичной экономии на всём.

2. Баланс

Разработайте подходящее распределение активов с использованием широко диверсифицированных фондов.

Разумная инвестиционная стратегия начинается с распределения активов — сочетания активов с различными характеристиками, таких как акции, облигации и эквиваленты денежных средств, — соответствующих цели портфеля. Структура активов должна отражать разумные ожидания в отношении риска и доходности. Используйте диверсификацию, чтобы избежать ненужных рисков.

( Читать дальше )

Как выиграть любой спор по поводу инвестиций

- 17 февраля 2022, 13:36

- |

статья от Чарли Биллело

Изменив дату начала и окончания выбранного периода, вы можете выиграть практически любой спор о том, что является лучшей инвестицией.

Даже вековую битву между апологетами золота и быками фондового рынка? Да, даже её.

Вот руководство по победе в споре, сначала в пользу золота, а затем в пользу акций… Если вы за золото, вам следует ссылаться только на два периода, чтобы “доказать”, что золото — лучшая инвестиция: 1972-1980 и 2000-2011 годы. А как насчет всех остальных лет? Игнорируйте их.

1972-1980

Ваш рассказ: “Золото — лучшая инвестиция в мире, и так будет всегда. В США наблюдается гиперинфляция и постоянная стагнация реального роста. Единственный способ защитить себя — это золото. И, кстати: никто не должен владеть акциями”.

( Читать дальше )

Диверсификация не является серебряной пулей, но она и не позволит вашему портфелю сдуться!

- 08 февраля 2022, 12:17

- |

статья от Бена Карлсона, CFA

Прямо сейчас на рынках существуют разные уровни потерь:

Если вы владеете акциями стоимости, это не так уж плохо (снижение на 2-3%).

Если у вас есть индексный фонд S&P 500, это незначительная коррекция (снижение на 6-7%).

Если вы являетесь владельцем Nasdaq 100, это коррекция (снижение на 11-12%).

Если у вас есть акции компаний малой капитализации, это медвежий рынок (снижение на 20% по сравнению с прошлой неделей).

Если у вас есть Facebook, это крах 1987 года (снижение на 26% за один день на этой неделе)(статья написана 4 февраля)

Если у вас есть криптовалюта, это крах (снижение на 40-60%)

Если вы владеете определенными гипер-растущими акциями например из состава ARKK), это депрессия (снижение на 50-80%).

( Читать дальше )

Еще один пример пользы диверсификации

- 04 февраля 2022, 10:48

- |

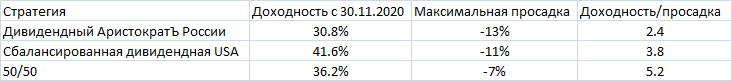

Дивидендный АристократЪ России -50%

Сбалансированная дивидендная USA -50%

Вот что получилось в цифрах:

Обратите внимание на столбец Доходность/просадка.

В будущем мы планируем проводить ежеквартальную ребалансировку портфеля для приведения его к пропорции 50 на 50. И сравнивать результаты с аналогичным портфелем, построенным на индексах полной доходности Мосбиржи и S&P500 Total Return.

диверсификация - СИЛА!

- 19 января 2022, 11:57

- |

ДИВЕРСИФИКАЦИЯ!

-по классу активов — фьючи, акции, физическое золото, валюта

-по брокерам — у меня 3 брокера, на каждом живет своя история со своими целями (правда про одного я забыл и вечером закрыл лося в 16К тчобы не было маржинкола — на который сегодня утром свозили опять)

по сути распихав деньги по разным кубышкам, я не только ограничил риски просрать все за один день, но и неявно стал более взвешенно подходить к покупкам и продажам, ведь на каждом счете своя история и цели (хотя цели получить маржинколл не ставились)

— один счет ИИС — там можно чуть поагрессивнее торговать, ведь вроде как 13% в след году вернут. НО новые деньги докину только в конце квартала — поэтому думаю что пакупать и на сколько

— далее физ золото и валюта — тут покупки как в обменник сходить — небольшие докидки чтобы купить на минилотах евро или золото. Кстати, кто не знал если на минилотах покупаешь меньше 20ед то комис биржи 1р, а если больше то 0,075%

( Читать дальше )

Не все верят в диверсификацию. Почему она так важна?

- 17 января 2022, 14:35

- |

«Не надо класть все яйца в одну корзину» — это одна из основополагающих мантр на фондовом рынке, которую должен повторять себе инвестор каждый раз при выборе активов для покупки. Однако зачастую на практике этим принципом серьезно пренебрегают даже опытные инвесторы. Например, Уоррен Баффетт, его правая рука — Чарльз Мангер, известный управляющий, который предрек кризис ипотечного кредитования, Майкл Бьюрри и другие либо акцентируют внимание на конкретной области инвестирования (технологии, банки, добыча и т.д.), либо на конкретной компании, отводя ей определяющий вес в портфеле. Мы решили более детально взглянуть на тему диверсификации и рассказать, почему она так важна.

В посте мы расскажем, что:

- диверсификация — это главный принцип инвестирования;

- важно иметь экспозицию на различные отрасли;

- большие деньги не всегда следуют стратегии диверсификации.

Главный принцип инвестирования — наращивай диверсификацию

Что такое диверсификация? Если просто, то это стратегия управления портфелем с экспозицией на различные отрасли (финансы, добыча, технологии, недвижимость и так далее) и классы активов (акции, облигации, биржевые фонды, валюта и так далее).

( Читать дальше )

Почему S&P 500 не сильно упал?

- 16 января 2022, 13:17

- |

статья от Бена Карлсона, CFA

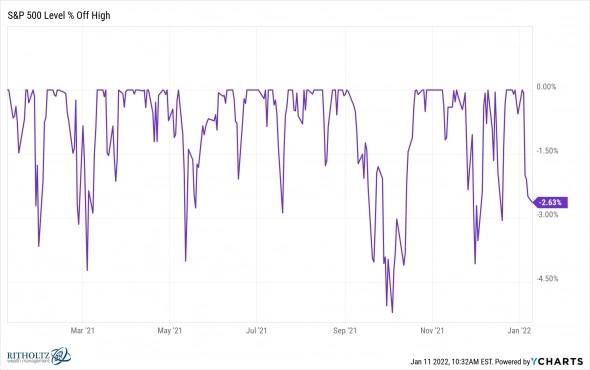

Давайте взглянем на недавнее падение:

Мы упали менее чем на 3% от рекордных максимумов, но все же кажется, что рынок балансирует на грани катастрофы.

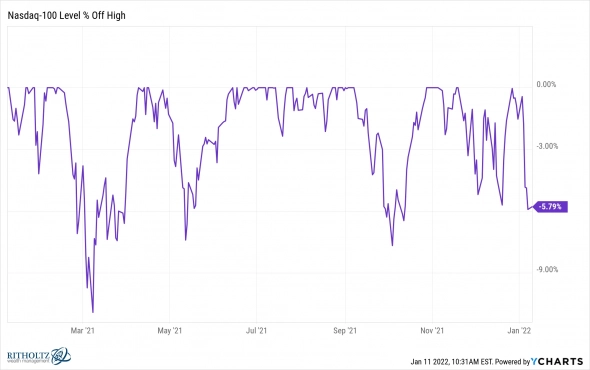

Индекс Nasdaq 100 снизился примерно на 6% по сравнению со своими максимумами (не самое большое падение для него), так что акции крупных технологических компаний все еще держатся:

( Читать дальше )

Есть время роста, есть время диверсификации

- 13 января 2022, 14:51

- |

( Читать дальше )

А не написать ли книгу...

- 14 декабря 2021, 14:04

- |

В книге я делюсь своим опытом с начинающими инвесторами. Пишу об инвестировании просто и понятно, но без излишней примитивизации темы. В результате читатель понимает, что инвестиции, как любая профессиональная сфера, требуют знаний и точного расчета, но при серьезном и осторожном подходе на фондовом рынке может преуспеть даже новичок.

Темы, которые поднимаются в книге:

- ЧТО ТАКОЕ ИНВЕСТИЦИИ И ЧТО СТОИТ ЗНАТЬ НАЧИНАЮЩЕМУ ИНВЕСТОРУ. Что такое инвестиции, о целях инвестора, чем инвестиции отличаются от спекуляций, почему инвестор должен учитывать риск и волатильность, что такое плечо и какие объекты для инвестиций доступны частному инвестору.

- ОСНОВЫ ФИНАНСОВОЙ МАТЕМАТИКИ. Понятие простого, сложного процента, дисконта, дисконтирования, доходности. Как правильно посчитать результат своих инвестиций и какие методы существуют для просчета собственных целей.

- КРАТКО О ФИНАНСОВЫХ ИНСТРУМЕНТАХ. Что такое облигации, акции, фьючерсы и опционы. Почему акции имеют фундаментальные причины для роста, а также более волатильны, чем облигации. Какие возможности дают фьючерсы и опционы и какие риски таят в себе, если ими спекулировать.

- ЦЕНА, СТОИМОСТЬ И МЕТОДЫ ВЫБОРА ИНВЕСТИЦИЙ. Чем отличаются цена и стоимость актива, методы выбора инвестиций: фундаментальный анализ, технический анализ и пассивное инвестирование.

- ДИВЕРСИФИКАЦИЯ И ИНВЕСТИЦИОННЫЕ ФОНДЫ. Что такое диверсификация, ее основные плюсы и минусы. Что такое инвестиционные фонды, почему они интересны подавляющему большинству инвесторов и какие стоит покупать в свой портфель. Что такое фондовый индекс. Простая практическая рекомендация.

- УЧАСТНИКИ РЫНКА ЦЕННЫХ БУМАГ. Основные участники рынка. Кто такие профессиональные участники и их роль в инвестиционной среде: биржа, брокер, дилер, депозитарий, регистратор, управляющие и страховые компании, пенсионные фонды и банк.

- ПСИХОЛОГИЯ ИНВЕСТИРОВАНИЯ. Важность эмоций в инвестициях, правильное понимание удачи и успеха, распространенные иллюзии, которые необходимо знать и учитывать.

- НЕСКОЛЬКО СЛОВ О НОВОСТЯХ, АНАЛИТИКЕ И ИНФОРМАЦИИ. Как работать с информацией, что в ней искать и как использовать при принятии инвестиционных решений

- ПОПУЛЯРНЫЕ ИНВЕСТИЦИОННЫЕ ИДЕИ И ПОЧЕМУ ОТ НИХ СТОИТ ДЕРЖАТЬСЯ ПОДАЛЬШЕ. О высокодоходных облигациях, IPO, дивидендных стратегиях, BuyBack и криптоактивах, техническом анализе

- ФИНАНСОВЫЕ КОНСУЛЬТАНТЫ, РОБОЭДВАЙЗЕРЫ, ИНФОЦЫГАНЕ И НЕДОБРОСОВЕСТНЫЕ ПРАКТИКИ. Как распознать мошенников, чем полезны настоящие инвестиционные консультанты, что такое робоэдвайзинг и какие существуют недобросовестные практики на рынке: инсайдерская информация, манипулирование рынком, перелив.

- НЕМЫЛЬНЫЕ ПУЗЫРИ. О финансовых пузырях и кризисах. Их причины, следствия и признаки.

- НАЛОГИ И ПЕНСИИ В КОНТЕКСТЕ ИНВЕСТИЦИЙ. О налогах и пенсиях в России, и какие результаты можно получить, используя Индивидуальный Инвестиционный Счет (ИИС).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал