Велес Капитал

Ренессанс Страхование: ПРОГНОЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ (3К25 МСФО)

- 19 ноября 2025, 16:52

- |

( Читать дальше )

- комментировать

- 252

- Комментарии ( 0 )

VK: Прогноз финансовых результатов (9М25 МСФО)

- 18 ноября 2025, 12:28

- |

Группа VK представит свои финансовые результаты за 9М 2025 г. в четверг, 20 ноября. Согласно нашим оценкам, выручка компании по итогам периода увеличилась на 10% г/г. На темпы роста, как мы думаем, продолжала оказывать давление сложная рыночная конъюнктура и слабый спрос в рекламном сегменте. EBITDA с практически нулевого значения год назад могла увеличиться до 15,7 млрд руб. Наибольший позитивный эффект на маржинальность группы оказывает значительное сокращение затрат в сегменте социальных платформ после оптимизации. По итогам первой половины года менеджмент VK повысил прогноз EBITDA и теперь ожидается, что показатель составит более 20 млрд руб. Мы считаем, что результаты за 9М подтвердят способность компании обеспечить целевой уровень рентабельности. Наша текущая рекомендация для акций VK — «Держать», а целевая цена находится на пересмотре.

Согласно нашей оценке, выручка VK по итогам 9М увеличилась на 10% г/г. Темпы роста в 3К могли замедлиться по сравнению с прошлыми периодами на фоне сложной рыночной конъюнктуры и слабого спроса в рекламном сегменте.

( Читать дальше )

Селигдар: Финансовые результаты (3К25 МСФО)Селигдар представил сильные финансовые результаты за 3-й квартал 2025 г. Выручка и EBITDA показал

- 17 ноября 2025, 14:36

- |

Финансовые показатели. По итогам 3-го квартала 2025 г. выручка Селигдара увеличилась на 51,0% г/г, до 33,4 млрд руб., на фоне роста продаж и цен реализации золота. EBITDA выросла на 54,1% г/г, до 14,8 млрд руб., с рентабельностью 44,2% против 43,3% годом ранее. При этом свободный денежный поток компании в 3-м квартале 2025 г. оказался отрицательным на фоне значительного оттока средств в оборотный капитал и составил -6,2 млрд руб.

Долговая нагрузка. На конец сентября 2025 г. чистый долг Селигдара вырос почти в 2 раза г/г, до 127,0 млрд руб., со значением чистый долг/EBITDA банковская 3,4х. Также в 3-м квартале 2025 г. мы отмечаем двукратный рост процентов уплаченных, до 5,1 млрд руб.

( Читать дальше )

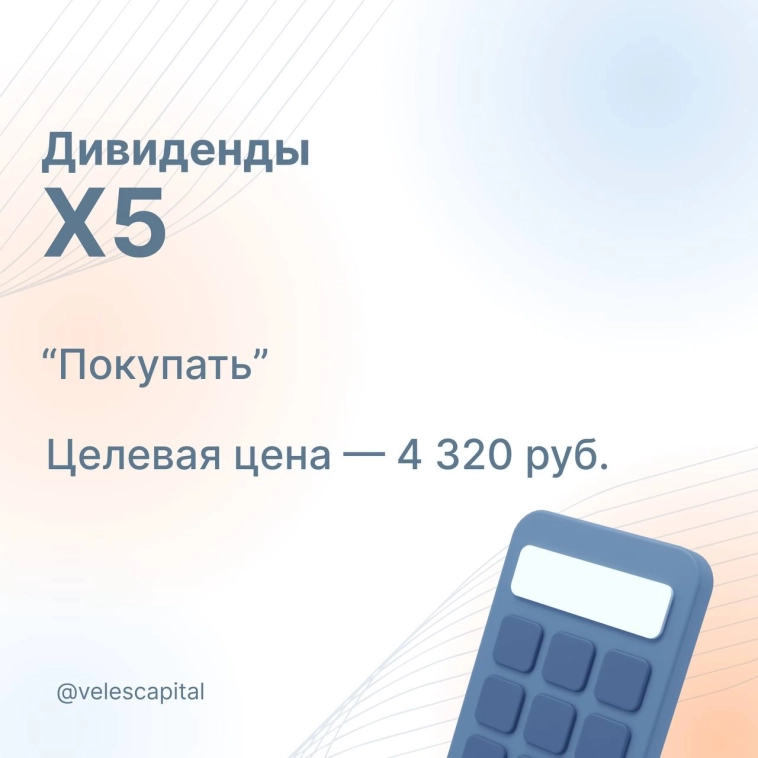

Корпоративный центр X5: Дивиденды за 9М 2025 г.

- 14 ноября 2025, 14:56

- |

🇷🇺Наблюдательный совет X5 рекомендовал дивиденды за 9М 2025 г. в 368 руб. на акцию, что обеспечит доходность на уровне 13,5%. Закрытие реестра назначено на 6 января, а сама выплата состоится в январе – феврале 2026 г.

🐂Размер дивидендов оказался близок к верхней границе нашего прогноза, и мы считаем, что это хорошие новости для инвесторов компании. В следующем году мы также ожидаем от ритейлера рекомендации дивидендов по итогам 2025 г. и 9М 2026 г. Задача поддержания целевого уровня долговой нагрузки на уровне 1,2 – 1,4х при этом остается для компании неизменной.

✍️В пресс-релизе группа также сообщила, что консолидировала 9,7% капитала в ходе выкупа собственных акций у прежней головной компании. Наблюдательный совет одобрил отчуждение казначейских акций в срок не более трех лет посредством одной или нескольких сделок. Менеджмент компании должен будет изучить возможные варианты по монетизации пакета в рамках широкого набора опций. В комментарии отмечено, что акции могут быть использованы как платежное средство в возможных сделках M&A. Также возможна продажа акций или размещение облигаций с погашением акциями и другие опции. По нашим оценкам, рыночная цена такого пакета сейчас составляет около 72 млрд руб.

( Читать дальше )

МТС: Финансовые результаты (3К25 МСФО)

- 14 ноября 2025, 11:16

- |

Группа МТС сегодня представила свои финансовые результаты за 3К 2025 г., которые мы оцениваем как умеренно позитивные. Компании удалось опередить наши расчеты и консенсус по выручке и чистой прибыли. OIBDA была выше, чем мы ожидали, но слегка отстала от прогноза рынка. Рост выручки ускорился по сравнению с прошлыми кварталами на фоне сильных результатов сервисов связи и резкого улучшения продаж розничной сети. Мы полагаем, что такая динамика розничных продаж является исключением и в 4К они вновь снизятся г/г. Рост OIBDA также ускорился, чему поспособствовала динамика выручки и проведенная ранее оптимизация затрат. Чистые финансовые расходы уменьшились кв/кв, что в том числе способствовало получению более высокой чистой прибыли. Менеджмент отметил снижение размера чистого долга и показателя долговой нагрузки. CAPEX по итогам 9М остался близок к значением прошлого года. Руководство МТС при этом по-прежнему ожидает, что итоговое значение CAPEX будет минимум на 10% ниже г/г. Наша текущая рекомендация для акций МТС – «Покупать» с целевой ценой 289 руб. за бумагу.

( Читать дальше )

Сбер: ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ (10М25 РСБУ)

- 12 ноября 2025, 18:24

- |

Сбер выпустил сокращенную отчетность по РСБУ за 10 месяцев 2025 г. C начала года чистая прибыль по РСБУ выросла на 6,9% г/г, до 1,42 триллиона рублей, при рентабельности капитала в 22,4%. В октябре 2025 года чистая прибыль составила 149,6 миллиарда рублей, что на 11,5% больше, чем в октябре 2024 года, а рентабельность капитала достигла 22,6%. Мы рекомендуем «Покупать» акции Сбера с целевой ценой 393 руб. за акцию.

Чистые процентные доходы увеличились за 10 месяцев на 17,5% до 2,5 трлн руб., что было связано с ростом объема работающих активов, а также с сохранением высокой чистой процентной маржи. В октябре рост чистых процентных доходов составил 25,5% г/г, до 277 млрд руб. В корпоративном секторе наблюдается ускорение кредитования. За октябрь кредиты юрлицам выросли на 2,6%, а с начала года рост составил 10,8%, до 30 трлн руб. Схожая ситуация наблюдается в розничном кредитовании, за месяц кредитный портфель вырос на 1,5%. С начала года кредиты физлицам выросли на 5,1%, до 18,3 трлн руб.

( Читать дальше )

Ozon: Финансовые результаты (3К25 МСФО)

- 11 ноября 2025, 11:53

- |

Ozon представил свои финансовые результаты за 3К 2025 г., которые считаем сильными. Компании удалось значительно опередить консенсус и наши расчеты по обороту, выручке и EBITDA. Прогноз компании по финансовым показателям был повышен уже во второй раз за год. Теперь ожидается, что оборот увеличится на 41-43% г/г против 40% ранее, а EBITDA составит около 140 млрд руб. вместо 100-120 млрд руб. Мы считаем, что у компании есть хорошие шансы опередить и свой обновленный прогноз. Группа анонсировала обратный выкуп акций в целях обеспечения программы мотивации. Он продлится до конца 2026 г. и будет ограничен суммой в 25 млрд руб. С учетом последней известной цены это позволит компании выкупить до 3% своего капитала и немного поддержать котировки. Ранее компания также объявила о своей первой выплате дивидендов в размере 143,55 руб. на акцию с доходностью ~3,5%. Менеджмент в ходе звонка подтвердил, что выплаты дивидендов должны стать регулярными. Со следующего года ожидается переход на полугодовое распределение средств среди акционеров (две выплаты за год).

( Читать дальше )

🏪Ozon представит свои финансовые результаты за 3К 2025 г. в понедельник, 10 ноября.

- 10 ноября 2025, 17:42

- |

🏪Ozon представит свои финансовые результаты за 3К 2025 г. в понедельник, 10 ноября.

🍀Мы полагаем, что прошедший квартал был не менее успешным для компании, чем первая половина года. Согласно нашим оценкам, оборот увеличился на 47% г/г, а EBITDA — почти в 3 раза г/г.

🔭Пока, на наш взгляд, компания движется с опережением своих прогнозов на год, которые мы ранее называли несколько консервативными. В Ozon сообщали, что ожидают рост оборота на уровне 30-40% г/г и EBITDA 100-120 млрд руб. Особенно заметно наши расчетные показатели превышают прогноз по рентабельности и EBITDA.

🧾Торги акциями МКПАО после редомициляции начинаются 11 ноября. Переезд существенно улучшит ликвидность торгов бумагами группы и, по нашему мнению, позитивно отразится на инвестиционном профиле Ozon. При этом в начале торгов на цену может оказывать давление «навес» акций. На наш взгляд, размер навеса не будет критичным, но он способен привести к дополнительной волатильности в бумагах.

🐂С учетом коэффициента конвертации 1:1 мы оставляем неизменными рекомендацию и целевую цену. Мы рекомендуем «Покупать» акции компании, а наша целевая цена составляет 6 822 руб. за бумагу.

( Читать дальше )

Первые дивиденды OZON | Дайджест недели с Дмитрием Сергеевым 10.11.2025

- 10 ноября 2025, 17:31

- |

OZON впервые в истории объявляет о дивидендах и возвращается на биржу после редомициляции. Но способна ли компания сохранить импульс к росту после сильного отчета за 3 квартал?

Ключевые темы недели:

• Долгожданный момент: OZON начинает делиться прибылью с акционерами — разбираем дивидендную политику

• Ритейл-лидеры: сравниваем результаты OZON, Яндекс и Ленты — кто показывает опережающий рост

• Денежно-кредитная политика: итоги заседания ЦБ 24 октября и их влияние на рынок

• Инфляционная пауза: недельная инфляция замедлилась

• Нефтяной фронт: как дипломатические манёвры влияют на котировки

#Дивиденды #OZON #Яндекс #Ритейл #ЦБ

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru.

( Читать дальше )

Испытание баланса | Расстановка сил с Валентиной Савенковой 05.11.2025

- 05 ноября 2025, 18:13

- |

Рынок прошел ключевой тест на прочность, оттолкнувшись от уровня 2520. Разворотный сигнал отрабатывается, но способен ли он перерасти в уверенный тренд? Снижение волатильности создает иллюзию спокойствия, однако под поверхностью копятся новые силы.

Что видим на рынках:

• Разворот в действии — iMOEX подтверждает силу уровня 2520 и начинает восходящую коррекцию

• Облигации на перепутье — RGBI демонстрирует осторожный рост

• Товары теряют драйверы — золото в стандартной коррекции, нефть не смогла удержать отскок

• Рубль в диапазоне — пара USDRUB продолжает боковое движение вокруг 80

• Смена лидеров — банковский сектор показывает первые признаки пробуждения

В фокусе эфира:

● Технические цели текущего разворота iMOEX

● Почему банки могут стать новым локомотивом роста

● Тактика работы с прибыльными позициями (пример — Полюс)

● Сценарии для облигаций в условиях нормализации волатильности

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал