Башнеть

Префы Башнефти могут порадовать дивидендами в 2023 году

- 18 января 2023, 09:38

- |

Закончился 2022 год, а значит уже скоро наступит сезон дивидендов в особенности он интересен для компаний, которые дивиденды за 2022 год еще не платили и отчетность инвесторам не предоставляли.

В январе ряд акций таких компаний показывает рост и причины роста не всегда понятны, однако одна из забытых компаний с которых возможно стоит «сдуть пыль» — Башнефть.

Вот почему я считаю привилегированные акции Башнефть (BANEP) интересной инвестидеей:

( Читать дальше )

- комментировать

- 7.2К

- Комментарии ( 15 )

Список компаний, в которые я инвестирую долгосрочно.

- 11 января 2023, 11:50

- |

1) Черкизово. Компания активно развивается, ежегодно наращивает дивиденды.

2) МТС. Эту компанию стоит взять, если вам интересна доходность 15-17% годовых. Все деньги компания отправляет на дивиденды, ни о каком развитии тут речи не идёт.

3) Сегежа. Пока это компания роста, но главным акционером Сегежи является АФК Система, а значит скоро начнётся дойка дивов.

4) Positive. Эта компания занимается кибербезопасностью, выигрывает от санкций. Здесь ставка на рост в ближайшие годы.

5) Сбер. Несмотря на то, что дивиденды за 21 год отменили, долгосрочно – это отличная компания. Развивающаяся экосистема, не просто банк. Обычно они платят дивиденды в районе 50% от чистой прибыли, остальные деньги отправляют на развитие.

6)

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 16 )

Дивиденды от НМТП и Башнефть, почему не очищены от НДФЛ на ИИС и на обычном БС? Вроде раньше очищенные приходили, или нет?

- 26 июля 2022, 16:00

- |

- ответить

- 1.2К

- Ответы ( 7 )

Повышение ставки экспортной пошлины на сырую нефть, отгружаемую из России, помогло российским нефтяным компаниям пережить падение поставок в первую неделю июля

- 24 июля 2022, 10:52

- |

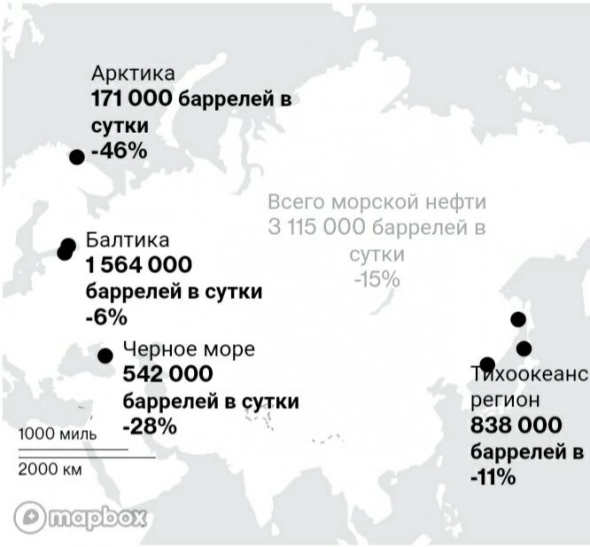

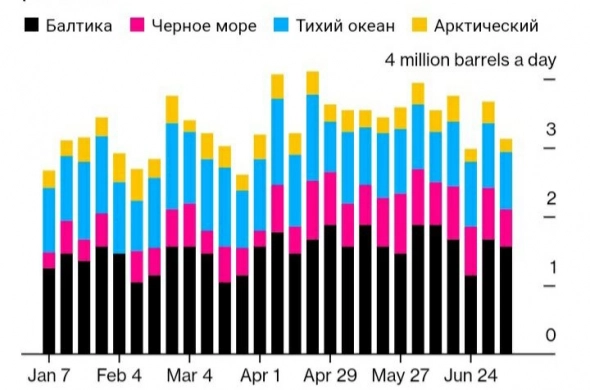

Ставки пошлин выросли на 23% в период с июня по июль, что принесло России дополнительные 1,42 доллара за баррель на каждый груз, отправляемый из страны. Этот импульс помог России справиться с 15-процентным падением поставок сырой нефти в первую неделю июля, а выручка сократилась всего на 3 миллиона долларов, или 2%.

Совокупные потоки сырой нефти из российских портов снизились по сравнению с предыдущей неделей на 555 000 баррелей в день, или на 15%, при этом поставки сократились из всех четырех регионов-экспортеров страны. В целом морские перевозки России упали до 3,12 млн баррелей в день в июле.

( Читать дальше )

Мировой рынок дизельного топлива и место России в нем

- 29 апреля 2022, 09:02

- |

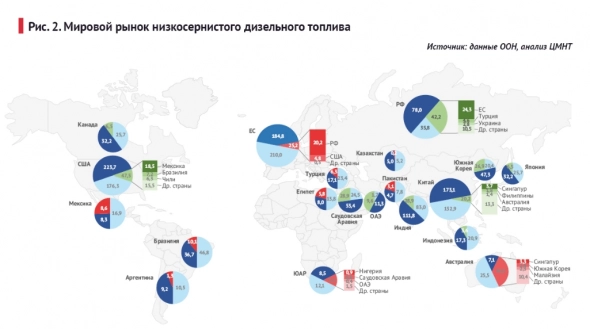

Довольно наглядная и информативная инфографика по основным странам мира.

Круги разделены на 3 части. Все показатели в млн. тонн. Синяя часть-объем производства в стране, голубая часть- объем потребления, оставшаяся третья часть, либо зеленая- профицит и его объем (излишки, которые можно продать), либо красная- дефицит и его объем (нехватка, которую нужно купить). Все данные за 2020г.

Из того, что привлекает внимание на мой взгляд:

— Лидеры по производству на рынке: США- 223,7, Евсросоюз- 184,8, Китай- 173,1, Индия- 111,8, Россия- 78, Саудовская Аравия 53,4, Южная Корея 47,3, Канада и Япония по 32,2

— Страны, которые располагают излишками и продают дизель: выделяются США (47,5) и Россия (42,2), Саудовская Аравия и Индия (28,9), Южная Корея (26,9), Китай (20,2), ОАЭ (9,6)

— Страны, которые покупают дизель: в больших объемах покупает только Европа (25,2), Австралия (18,5), Бразилия (10,1), Мексика (8,6), Турция (6,3) и Египет (5,8)

( Читать дальше )

Экспорт дизельного топлива из России под серьезным давлением

- 28 апреля 2022, 17:07

- |

Основные моменты, как всегда тезисно, ну и в целом собрал немного по отрасли:

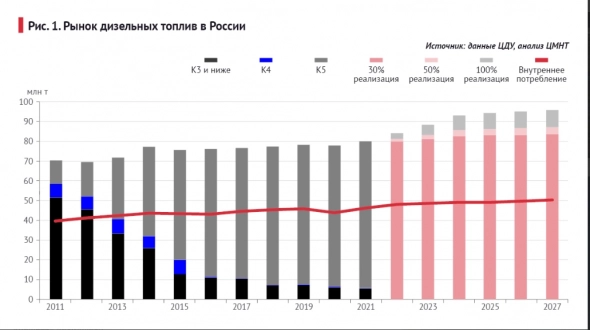

- По 2021г. Российкие НПЗ произвели порядка 80,33 млн т дизельного топлива, из них 74,3 млн т соответствовало экологическому классу К5.

Ожидается рост производства ДТ на 16,1 млн т к 2025 году, рост внутреннего спроса на ДТ-К5 только на 4,9 млн т. Прогноз профицитности российского рынка с 42,2 млн т до 53,4 млн т к 2025 году в связи с опережающим ростом производства над спросом.

— В данный момент, производимый на НПЗ бензин и реактивное топливо идет в большинстве своем на внутреннее потребление, около половины производимого дизельного топлива идет на экспорт.

- Всего за 2021 году было отправлено на экспорт порядка 36,3 млн т ДТ, что составило 50,9% от всего произведенного топлива К5.

( Читать дальше )

Немного позитива

- 18 января 2022, 17:39

- |

Запасы нефти в странах ОЭСР к лету опустятся до минимального уровня с 2000 вместе со снижением резервных мощностей ОПЕК+.

Аналитики Goldman сегодня повысили прогноз стоимости Brent

- на третий и четвертый кварталы 2022 года на $20 за баррель, до $100 за баррель.

- на весь 2022 год увеличен до $96 за баррель с $81 за баррель,

- на 2023 год — до $105 за баррель с $85 за баррель.

США и ЕС отказались от отключения России от SWIFT.

Значит вопрос с пуском СП-2 можно считать урегулированным

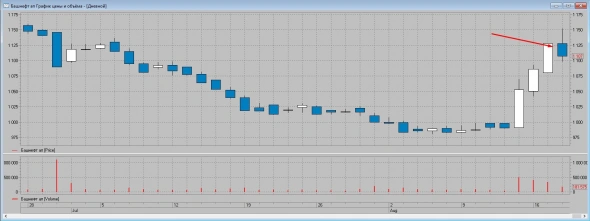

📉Башнефть ап в лидерах падения после 3-х дневного ралли

- 18 августа 2021, 11:35

- |

Рост начался после публикации прорывного отчёта за 1 п. 2021 года. Восстановление добычи привело к росту прибыли до ₽26,618 млрд. руб.

Сегодня инвесторы решили зафиксировать прибыль. Многие инвесторы не доверяют менеджменту компании и не верят в выплату дивидендов по итогам 2021 года. Напомню, что прогноз дивидендов составляет: 94,39руб. на АО/АП (див. дох. 6.1% и 8.5%)🤔

Обыкновенные акции чувствуют себя намного лучше +0,7%, но там меньше ликвидность и нет ориентира на дивиденды💪

📈Башнефть ап растёт на 3.5% после публикации отчёта МСФО

- 13 августа 2021, 10:48

- |

Прибыль Башнефти в 1 п/г составила ₽26,618 млрд против убытка в ₽6,363 млрд годом ранее

Восстановление добычи положительно сказывается на компании, именно снижение добычи привело к убыткам в прошлом полугодии💪

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал