Акции

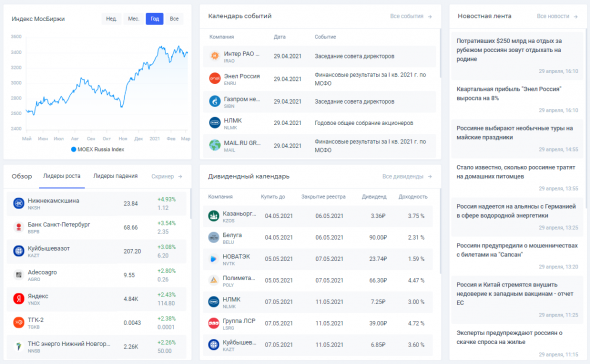

Фарватер рынка: Сырьевой суперцикл снова в действии - Атон

- 29 апреля 2021, 21:21

- |

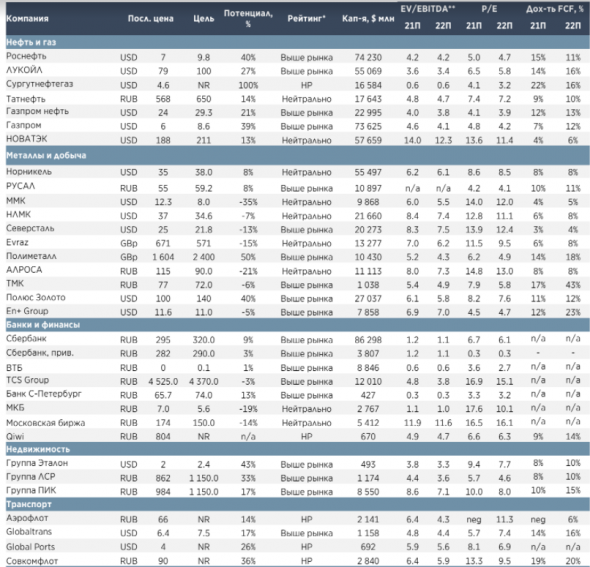

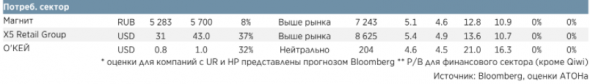

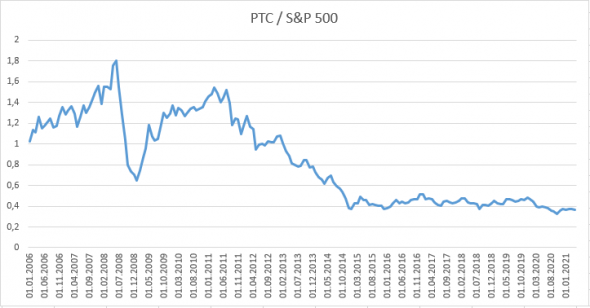

Дисконт российского рынка по P/E вернулся к своему историческому среднему значению в 50%. Индекс РТС торгуется с P/E 2021 7.6x – это самая низкая оценка среди крупных EM (за единственным исключением Турции), при этом он предлагает одну из самых высоких дивидендных доходностей (8% в 2021П).

Учитывая наблюдаемый рост цен на сырье, мы ожидаем, что сырьевые акции будет продолжать обгонять защитные истории.

Наш взгляд на рынок. Мы по-прежнему считаем, что индекс РТС может показать довольно существенный рост в следующие 12 месяцев – на 20-25% до 1800+ пунктов, поскольку для этого есть ряд экономических предпосылок, в том числе: а) цены на сырье находятся на рекордных уровнях, включая цены на металлы и удобрения, а цены на нефть и газ продемонстрировали значительный рост с начала года. Это приведет к росту ДП и EPS российских компаний (у «голубых фишек», как ожидается, чистая прибыль удвоится в 2021); б) в свою очередь, многие российские ликвидные компании вернутся к двузначной дивидендной доходности за 2021 по сравнению с доходностью ОФЗ всего 7%; в) тренд мировых инвестиций смещается с акций роста на акции стоимости, и российский рынок имеет в этом плане самые лучшие стартовые позиции, торгуясь с мультипликатором P/E 2021П всего 7.6.

«Голубые фишки» по-прежнему наши фавориты. Большинство российских «голубых фишек» предлагают привлекательную оценку. Мы предпочитаем нефтегазовый сектор (Роснефть, Газпром), банки (Сбербанк и ВТБ), металлы и добычу (Северсталь, РУСАЛ) и недвижимость (ПИК, Эталон). C другой стороны, мы ожидаем худшей динамики от компаний потребительского, транспортного секторов и сектора электроэнергетики, а также менее ликвидных бумаг.

Дивидендные гэпы быстро закроются. Мы вступаем в период выплаты дивидендов, когда российские компании выплачивают единовременные годовые дивиденды за 2020 или промежуточные дивиденды за 1К21. Средняя годовая дивидендная доходность за прошедший год составит около 5-6% (Газпром, Сбербанк и т.д.), что не плохо, но это не высокий показатель, поскольку прибыль компаний существенно упала в период пандемии Covid-19. Для сравнения, компании, которые выплачивают дивиденды ежеквартально (в основном в горно-металлургическом секторе) уже учтут рост цен на сырье, имеющий место в последнее время. Их доходность по квартальным дивидендам может вырасти до 2.5-3.5% только за 1К21, а годовая дивидендная доходность может превысить 10-12%. В целом, средняя дивидендная доходность российского рынка должна увеличиться с 6.5% за 2020 до не менее 8% за 2021, что является сильным драйвером его роста в этом году. Принимая во внимание, что дивиденды за 2021 должны быть намного выше уровней 2020, мы ожидаем, что ближайшие дивидендные гэпы быстро закроются. В следующие 12M привилегированные акции СургутНГ будет среди лидеров по выплате дивидендов; тем не менее мы отмечаем, что их дивидендная доходность за 2021 будет зависеть от колебаний курса доллара в этом году. Среди наших дивидендных фаворитов мы выделяем горно-металлургические акции (CHMF/NLMK/MAGN/EVR), ЛУКОЙЛ/Газпром нефть, и как обычно, МТС, Юнипро, Эталон и SBER/VTB.Атон

Оценки акций российских компаний

- комментировать

- ★1

- Комментарии ( 1 )

Потенциал роста акций Детского мира - 7% - Промсвязьбанк

- 29 апреля 2021, 20:44

- |

Крупнейший в России ритейлер на рынке детских товаров, Детский мир, опубликовал финансовые результаты по МСФО за 1 кв. 2021 г.

Выручка ритейлера в 1 кв. выросла на 15%, до 35,7 млрд рублей. На динамику показателя повлияли увеличение доли высокомаржинальных товаров и собственных торговых марок, а также объема маркетинговых бонусов из-за переноса части промо-активностей с декабря. Объем онлайн-продаж вырос в 1,8 раз, достигнув доли 28,6% от выручки. Общий объём оборота товаров (GMV) вырос на 15,6%, до 39,6 млрд рублей. Стратегия развития Детского мира, утвержденная летом прошлого года, предусматривает удвоение GMV за четыре года.

( Читать дальше )

Селигдар – рсбу 1 кв 2021г / мсфо 2020г

- 29 апреля 2021, 20:25

- |

842 354 730 Обыкновенных акций = 36,836 млрд

150 000 000 Привилегированных акций = 6,713 млрд руб

seligdar.ru/for-investors/shares-info/shares/

Капитализация на 29.04.2021г: 43,549 млрд руб

Общий долг на 31.12.2018г: 7,903 млрд руб/ мсфо 31,667 млрд руб

Общий долг 31.12.2019г: 4,366 млрд руб/ мсфо 36,414 млрд руб

Общий долг 31.12.2020г: 12,541 млрд руб/ мсфо 52,337 млрд руб

Общий долг на 31.03.2021г: 13,505 млрд руб

Выручка 2018г: 368,93 млн руб/ мсфо 15,892 млрд руб

Выручка 1 кв 2019г: 18,83 млн руб

Выручка 6 мес 2019г: 47,66 млн руб/ мсфо 7,485 млрд руб

Выручка 9 мес 2019г: 312,772 млн руб/ мсфо 16,710 млрд руб

Выручка 2019г: 406,68 млн руб/ мсфо 22,072 млрд руб

Выручка 1 кв 2020г: 17,12 млн руб

Выручка 6 мес 2020г: 34,018 млн руб/ мсфо 10,293 млрд руб

Выручка 9 мес 2020г: 53,038 млн руб

Выручка 2020г: 1,791 млрд руб/ мсфо 33,314 млрд руб

Выручка 1 кв 2021г: 19,02 млн руб

Убыток 6 мес 2018г: 860,17 млн руб/ Убыток мсфо 759,93 млн руб

( Читать дальше )

Поговорим о Сбербанке

- 29 апреля 2021, 20:19

- |

Сегодня подумаем о Сбербанке. На момент, доходность ближайшей выплаты составляет 6.2-6.5% (обычно и префы).

Начнём с утверждения «сбер можно держать вечно, всегда будет расти». Если вы согласны с этим, то рекомендую развивать мышление инвестора, в том числе вместе с этим материалом. Утверждение это в корне неверно, собственно, почему? Разделю на две части «всегда будет расти» и «сбер можно держать вечно».

«Всегда будет расти» — такое в реальности не существует, бумаги и бизнесы растут по определённым причинам, если баланс позитива и негатива сместится, то бизнес будет загибаться и не будет расти. Если мы считаем, что конкретная бумага будет расти в ближайшие 5 лет, то надо для себя обязательно выделить причины, почему это так.

На ближайшие годы, причины для роста у сбера имеются, вот некоторые из них:

* умелое использование положения монополиста (например, вклады под смешные проценты, ниже рынка; «спасибо» вместо кэшбека и др.)

( Читать дальше )

Газпром «немножко» меняет свою стратегию - Миллер

- 29 апреля 2021, 20:17

- |

Это связано с тем, что газ месторождений Восточной Сибири является многокомпонентным и этаносодержащим. Плюс в Западной Сибири на наших традиционных месторождениях мы работаем на все более глубоких пластах залегания газа, а этот газ этаносодержащий

Руководство «Газпрома» ставит задачу «монетизации» разработки таких запасов газа, из которых можно выделить сырье, важное для газохимической промышленности и других отраслей, — этан, пропан, бутан, пентан-гексановую фракцию и гелий.

У «Газпрома» два проекта по переработке газа — Амурский газоперерабатывающий завод, первые технологические линии которого будут запущены в ближайшее время, и комплекс в Усть-Луге. Эти проекты — одни из самых крупных в мире.

Проектная мощность по переработке Амурского ГПЗ, который строится с октября 2015 года в районе города Свободный Амурской области, должна составить 42 млрд куб. м газа в год, инвестиции в этот проект оцениваются в $20 млрд. Он предполагает производство до 60 млн куб. м гелия, около 2,5 млн т этана, около 1 млн т пропана и 0,5 млн т бутана. ГПЗ должен стать мировым лидером по производству гелия.

В Усть-Луге «Газпром» совместно с «Русгаздобычей» планирует построить комплекс по переработке и сжижению природного газа за $13 млрд.

Его мощность должна составить 45 млрд куб. м в год.

Завод будет выпускать 13 млн т СПГ и до 3 млн т различных марок полиэтилена.

Сейчас идет подготовка площадки завода.

Ввод в эксплуатацию первой очереди комплекса намечен на четвертый квартал 2023 года, второй очереди — на четвертый квартал 2024 года.

источник

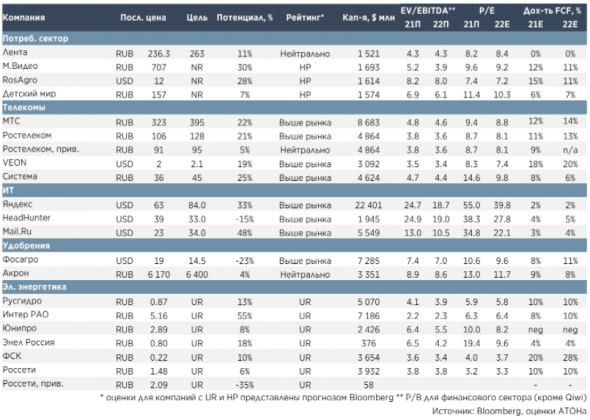

Россия vs США. Когда инвестировать в наш рынок, а когда в S&P500?

- 29 апреля 2021, 20:13

- |

Видим то, что все и так прекрасно знают: до 2012 наш рынок сильный и мощный, после 2012 на него без слез не взглянешь.

Причина отставания РТС от S&P уже проанализирована в топике уважаемого А.Г. smart-lab.ru/blog/661902.php#comments

В данном же посте постараемся ответить на ряд следующих вопросов: можно ли предсказать, хотя бы в краткосрочной перспективе, как будет вести себя соотношение РТС/S&P500? Если да, то можно ли, опираясь на данное соотношение, построить торговую стратегию (или что-то на подобие таковой)?

Отношение денежной массы к ВВП, как сказано в посте А.Г., объясняет поведение фондового рынка. М2 публикует ЦБ раз в месяц, данные по ВВП выходят раз в квартал. Не слишком ли большая задержка?

К счастью, из этой ситуации есть выход: данные по облигациям можно смотреть на бирже каждый день.

( Читать дальше )

Что будет если выплатят дивиденды больше капитализации?

- 29 апреля 2021, 20:11

- |

Русолово - Убыток мсфо 2020г: 631,28 млн руб

- 29 апреля 2021, 19:52

- |

3 000 100 000 обыкновенных акций

rus-olovo.ru/for-investors/shares-info/

Капитализация на 29.04.2021г: 32,266 млрд руб

Общий долг на 31.12.2018г: 3,982 млрд руб/ мсфо 6,001 млрд руб

Общий долг на 31.12.2019г: 2,946 млрд руб/ мсфо 6,897 млрд руб

Общий долг на 31.12.2020г: 5,658 млрд руб/ мсфо 9,819 млрд руб

Выручка 2018г: 1,873 млрд руб/ мсфо 8,576 млрд руб

Выручка 1 кв 2019г: 476,60 млн руб

Выручка 6 мес 2019г: 1,054 млрд руб/ мсфо 1,037 млрд руб

Выручка 9 мес 2019г: 1,662 млрд руб

Выручка 2019г: 2,312 млрд руб/ мсфо 2,040 млрд руб

Выручка 1 кв 2020г: 662,481 млн руб

Выручка 6 мес 2020г: 1,353 млрд руб/ мсфо 1,211 млрд руб

Выручка 9 мес 2020г: 2,126 млрд руб

Выручка 2020г: 3,094 млрд руб/ мсфо 2,763 млрд руб

Убыток 6 мес 2017г: 59,53 млн руб/ Убыток мсфо 296,42 млн руб

Убыток 9 мес 2017г: 73,11 млн руб

Убыток 2017г: 56,00 млн руб/ Убыток мсфо 80,53 млн руб

Убыток 1 кв 2018г: 56,85 млн руб

Убыток 6 мес 2018г: 115,10 млн руб/ Убыток мсфо 237,84 млн руб

( Читать дальше )

Представьте Яндекс банк, они сделали это

- 29 апреля 2021, 19:52

- |

Яндекс приобрёл банк «Акрополь», ради банковской лицензии. На этой новости акции Яндекс растут на 3%.

Акрополь – это укреплённая возвышенность древнего города. Вот эту возвышенность и взял себе Яндекс. Помню, когда был маленький, всё заглядывал и ждал, когда мой акрополь вырастит, но не случилось. Яндекс же решил не ждать и взял судьбу в свои руки.

Блудница по имени Яндекс вступает в сегмент финтеха, тем самым увеличив свои беспорядочные связи, но постоянно упорядочивая их, приводя в надлежащий вид. Благодаря «купленной» лицензии через приобретение банка Акрополь, Яндекс сможет развить финансовые сервисы и создавать продукты, которые, как я уверен, будут пользоваться спросом.

Вы только подумайте, как много людей пользуются Яндексом, и не только как поисковиком, но и его многочисленными сервисами. Например,

( Читать дальше )

Комментарии по рынку акций: Mail Group, Детский мир, Сбербанк

- 29 апреля 2021, 19:50

- |

Финансовые результаты Mail Group за I кв. 2021 г. Выручка компании выросла на 27,4% по сравнению с аналогичным периодом прошлого года – до 28,3 млрд руб. В основном из-за восстановления рекламных доходов, роста выручки от ММО-игр и онлайн-образования.

Чистая прибыль снизилась на 7% – до 1,9 млрд руб. из-за полученных убытков в таких совместных предприятиях, как «O2O» и «AliExpress Россия», в которых у MAIL есть доля. Таким образом, дочерние компании Mail Group продолжают положительную динамику по выручке, но по-прежнему генерируют убытки из-за расходов в инвестиции. #MAIL

Финансовые результаты Детского мира за I кв. 2021 г. по МСФО. Выручка ритейлера детских товаров выросла на 15% по сравнению с аналогичным периодом прошлого года – до 35,7 млрд руб. на фоне роста онлайн-продаж, которые растут быстрыми темпами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал