АФК СИстема

АФК Система вышла из капитала сети клиник «Ниармедик», продав 50 % долю партнеру по проекту. Сумма сделки не раскрывается — Интерфакс

- 18 декабря 2025, 19:31

- |

◾ ПАО АФК «Система» продало принадлежащие ему 50 % в сети клиник «Ниармедик» партнёру по развитию актива — ООО «Доктор рядом холдинг», сообщила корпорация.

◾ Сумма сделки не раскрывается. По её итогам компания «Доктор рядом холдинг» консолидировала 100 % сети клиник.

◾ «АФК „Система“ как финансовый инвестор с неконтрольной долей владения реализовала ранее намеченные цели и задачи в рамках этого партнёрства и приняла решение о выходе из числа владельцев сети клиник „Ниармедик“», — говорится в сообщении АФК.

◾ Сеть клиник «Ниармедик» основана в 1989 году. В 2019 году состоялось слияние сетей клиник «Ниармедик» и «Доктор рядом»; на сегодняшний день сеть объединяет более 10 медучреждений в Москве.

◾ Сетью клиник управляет ООО «ОК Ниармедик — Доктор рядом». АФК «Система» вошла в капитал этого юрлица осенью 2021 года — через сделку по приобретению совместно со Сбером ГК «Ниармедик» (речь о кипрской Nearmedic International Limited), куда, в частности, входила сеть клиник.

( Читать дальше )

- комментировать

- 258

- Комментарии ( 0 )

🌱 Дебют зеленых облигаций АФК «Система»

- 18 декабря 2025, 10:15

- |

В этом месяце были размещены два выпуска общим объемом 6,5 млрд рублей.

✔️ Привлеченные средства пошли на рефинансирование расходов, связанных с производством водного транспорта на экологичных источниках энергии (электроэнергии) и создание инфраструктуры для них, в том числе электрических пассажирских судов «Экобас», «Экокрузер», «Мойка 2.0», «Экокрузер-М», «Байкал» и остановочных комплексов «Экостейшн».

Планируется реализовать 74 единицы техники: 46 пассажирских судов и 28 остановочных комплексов.

Все бумаги соответствуют Принципам зеленых облигаций (GBP) Международной ассоциации рынков капитала (ICMA) и российским стандартам зеленых проектов. Это позволяет банкам применять к ним пониженные коэффициенты риска.

Чтобы учесть интересы разных инвесторов, выпущены облигации с фиксированным и плавающим купонами.

Подробности в пресс-релизе.

( Читать дальше )

Что ждать от ЦБ ❓

- 17 декабря 2025, 19:17

- |

◽️Над заседанием снова нависает лёгкая неопределённость. Общего консенсуса нет. После данных по инфляции за прошлую неделю, которые оказались на исторических минимумах с учётом сезонности, появилась вероятность снижения ставки сразу на 1%. Поэтому текущий расклад выглядит как 50 на 50. Либо минус 0,5%, либо минус 1%.

◽️В начале декабря президент подчеркнул необходимость ускорения экономического роста:

🗣Путин: пришло время наращивать экономическую динамику.

📰Путин поручил к концу 2026 года создать условия для выхода российской экономики на темпы роста не ниже среднемировых.

◽️Напомню, что перед судьбоносным декабрём прошлого года президент уже вербально оказывал мягкое давление на ЦБ, который тогда увлёкся ястребиной риторикой. Поэтому влияние текущих заявлений недооценивать не стоит.

◽️Я рассчитываю как минимум на снижение ставки на 0,5% и мягкий сигнал со стороны регулятора. Именно поэтому концентрирую в портфеле активы, которые особенно чувствительны к смягчению ДКП. Основные бенефициары такой политики:

( Читать дальше )

📊 Диагональ в АФК Системе.

- 15 декабря 2025, 13:40

- |

Чтобы правильно ставить цели в бумаге, необходимо оценивать график в привязке к ММВБ. Там, напомню, я жду развязки с направлением — сможет ли весь рынок продолжить рост, пробив накопление.

Так и здесь: есть поддержка на диапазоне 12.5, от которой цена вышла вверх. И есть диагональ, где цели коррекции выполнены, пора снижаться и обновлять минимум.

Совсем скоро ММВБ позволит и здесь получить ответ: так в случае роста рынка у АФК есть шансы выйти к следующему накоплению на 18.00. И это уже будет интересная сделка.

📈 Что сегодня торговать на Мосбирже? | Игорь Костюк

- 10 декабря 2025, 10:06

- |

Рынок на этой неделе растет. Многие бумаги выходят из своих проторговок.

⭕️ MVID

Есть продолжительная накопление с поджатием к верхней границе. Есть локальные часовые уровни и круглое число 70. Но сама по себе бумага очень неликвидная, поэтому нужно искать подтверждение в стакане.

⭕️ AFKS

Цена находится вблизи часовых максимумов. Рядом круглое число 14. Стоит понаблюдать.

( Читать дальше )

⭐️ 🎤Антикризис с Тимофеем Мартыновым. Текстовая интерпретация 🐾Кот.Финанс 👍Выпуск от 8 декабря

- 09 декабря 2025, 20:29

- |

Саммари «Антикризиса». Выжимка от котов. Эксклюзивно на Smart-Lab! Выжимка про «мирные акции», долги АФК Системы, психологи. Толпы, и многое другое

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Часто сталкиваюсь, что иногда удобно слушать онлайн или в записи, а иногда нет времени и хочется пробежаться тезисно по обсуждаемым темам. Мы подготовили текстовую версию, и будем выкладывать ее регулярно. Только на Смарте, без копипасты🤟

💙Выпуск от 8 декабря

Рынок: декабрь, ожидания и драйверы

Декабрь исторически вялый, но рынок сейчас живёт исключительно новостями: решение ЦБ 19 декабря и динамика мирных переговоров. Техническая картина по индексу Мосбиржи улучшилась, но уверенности нет. Понимания сейчас у рынков меньше, чем год назад. Сезон отчётности завершён: все ключевые компании отчитались за 3-й квартал, резких сюрпризов не осталось

Мирная сделка: эмоциональный фактор

Рынок каждый день «перетягивают» новости о перемирии. Американцы явно заинтересованы ускориться, и это подпитывает спекулятивный спрос. На мирных новостях рынок — вырастет, это почти консенсус. В декабре — форум «Россия зовёт», визит Президента в Индию, возможные заявления по нефти.

( Читать дальше )

⭐️ 🎤Антикризис с Тимофеем Мартыновым. Текстовая интерпретация 🐾Кот.Финанс 👍

- 08 декабря 2025, 22:54

- |

Саммари «Антикризиса». Выжимка от котов. Эксклюзивно на Smart-Lab!

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Коллеги со Smart-Lab подали отличную идею — переводить в текст записи Антикризиса. Я и сам часто сталкиваюсь: иногда удобно слушать онлайн или в записи, а иногда нет времени и хочется пробежаться тезисно по обсуждаемым темам. Мы подготовили текстовую версию, и будем выкладывать ее регулярно. Тимофей, надеюсь, не против? Только на Смарте, без копипасты

( Читать дальше )

📰АФК "Система" Решения совета директоров

- 08 декабря 2025, 19:55

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента: в заседании приняли участие 9 членов Совета директоров ПАО АФК «Система», что составляет 100% от числа избранных членов Совета директоров....

( Читать дальше )

📰АФК "Система" Проведение заседания совета директоров и его повестка дня

- 08 декабря 2025, 19:55

- |

2.1. Дата принятия председателем совета директоров (наблюдательного совета) эмитента решения о проведении заседания совета директоров (наблюдательного совета) эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров (наблюдательного совета) эмитента: 05 декабря 2025 года....

( Читать дальше )

АФК Система: между оптимизацией издержек и долговой ямой

- 08 декабря 2025, 00:44

- |

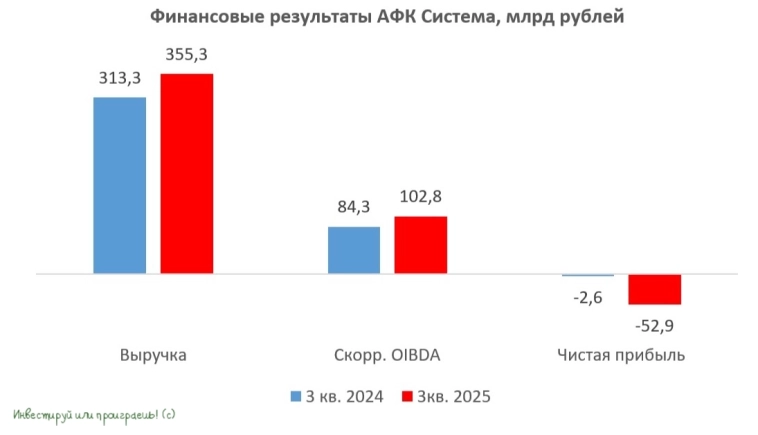

Выручка холдинга с июля по сентябрь увеличилась на +13,4% (г/г) до 355,3 млрд руб. После слабой динамики первого полугодия, когда ключевые активы холдинга показывали умеренный рост продаж на фоне высокого «ключа», в отчётном периоде эмитент вновь вернулся на траекторию двузначных темпов роста.

Лидерами по темпам роста стали девелопер Эталон и медицинская сеть Медси, выручка которых в отчётном периоде прибавила на +34% (г/г) и +23% (г/г) соответственно.

Однако у Эталона вызывает беспокойство рост доли нераспроданного жилья, и в октябре эта тенденция только усилилась. Дополнительные вопросы вызывает также допэмиссия акций, направленная на выкуп девелоперских активов у материнской компании. Ещё в начале сентября я высказал своё мнение на этот счёт, посчитав эту сделку совершенно не привлекательной, и пока эту точку зрения сохраняю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал