АНАЛИТИКА

Слово про IPO.

- 18 декабря 2024, 09:04

- |

Цена эксклюзивного входа для квалифицированных инвесторов на премаркете была 0.22300 руб. Цена сейчас 0.12320 (-44.75%)

Собственно, это всё, что вам нужно знать про IPO.

- комментировать

- ★1

- Комментарии ( 0 )

Новогоднее ралли еще может реализоваться. К чему готовиться инвестору

- 18 декабря 2024, 08:59

- |

Акции Газпрома устремились вниз на сообщении Еврокомиссии о том, что Евросоюзу не нужен транзит российского трубопроводного газа через Украину, и в продлении истекающего в конце декабря транзитного контракта ЕС не заинтересован.

Если бы не дивидендные гэпы в акциях Северстали (-3%), Хэдхантера (-21,65%) и тяжеловесного Лукойла (-7%), то рынок бы вышел в плюс на фоне риторики избранного президента США Дональда Трампа о мирных переговорах.

Дополнительные факторы давления — решение ФРС США по процентным ставкам, которое будет объявлено сегодня вечером 18 декабря, а также по окончании основной сессии торгов выйдут инфляционные данные 19:00 мск.

Очень сомневаюсь, что увидим ее замедление после недельного рекордного прироста, но рынок бывает иррациональным и даже легкое замедление показанное в прошлую среду с 0,5% на 0,48% было встречено позитивным сигналом. Посмотрим, как будет сегодня.

( Читать дальше )

ЭТА компания платит дивиденды в 30%, НО ее акции никому не нужны. Почему?

- 17 декабря 2024, 22:59

- |

Ответ на вопрос, какая компания — Займер.

💸 Дивиденды Займера:

1 кв. = 4,59 руб.

2 кв. = 12,02 руб.

3 кв. = 10,51 руб.

Итого за 9 мес.: 27,12 руб.

Это объявленные дивиденды (за 1 и 2 кварталы уже выплачены, за 3 кв. — отсечка 13 января). Займер отдал ВСЮ свою прибыль за 9 мес. на дивиденды акционерам.

Текущая цена акций = 130 руб., доходность за 9 мес. к текущей цене 20,86%.

4 кв. (мой прогноз при выплате 100% прибыли) = 11,04 руб.

Таким образом, к текущей цене дивидендная доходность Займера за 2024 год под 30%.

Почему Займер никому не интересен с такой доходностью?

Дело в новом регулировании сферы. ЦБ будет последовательно ужесточать условия для микрофинансовых компаний в 2025-2027 годах.

1️⃣ С 1 июля 2025 года — максимальная сумма переплат, которую МФО сможет начислять заемщику, не должна будет превышать 100% от тела долга, сейчас это сумма 130%. Кроме того, нельзя будет взять ссуду, чтобы погасить предыдущий заем.

( Читать дальше )

Аукционы Минфина — план перевыполнен с помощью новых флоатеров, на аукционе РЕПО заняли 850 млрд рублей

- 17 декабря 2024, 19:24

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 99 пунктов, вопрос с инфляцией никак не разрешён, поэтому повышение ставки в декабре уже решённое дело:

🔔 По данным Росстата, за период с 3 по 9 декабря ИПЦ вырос на 0,48% (прошлые недели — 0,50%, 0,36%), с начала декабря 0,62%, с начала года — 8,76% (годовая — 9,31%). Вторую неделю подряд в корзине отсутствует подсчёт цен на авиабилеты (самолёт вносит весомый вклад в ИПЦ), то есть без учёта самолёта рост в декабре составил 0,62%, боюсь представить, какие цифры бы вышли с ним, но даже такие темпы нас выведут на инфляцию по году в +10% — фиаско. Росстат пересчитал месячную инфляцию ноября — 1,43% (недельная — 1,51%), она неожиданно вышла меньше недельной, но это всё равно вывело нас на ~16% saar, темпы роста цен в ноябре оказались максимальными с апреля 2022 г.

🔔 Минфин планировал занять в 2024 г. 3,92₽ трлн (план перевыполнили), сумма рекордная с начала пандемии. С учётом новых флоатеров и исполнения плана по привлечению денежных средств, то в декабре нас ожидает инфляционный всплеск в связи с тратами бюджета. Аукцион РЕПО 11 декабря состоялся и банки привлекли 850 млрд, очевидно, что не просто так.

( Читать дальше )

Пора ли покупать акции металлургов?

- 17 декабря 2024, 16:26

- |

Обновил модели по всем металлургическим компаниям на 2025 год. Делюсь главными новостями.

1️⃣ Северсталь

Цена акций = 1 017

Потенциальная прибыль 2025 = 142,3 млрд руб.

P/E 2025 = 5,99

Дивидендная доходность 2025 = 4,06%

Северсталь недешевая — все-таки 6 прибылей для компании, выручка которой растет на уровне 10% в год, это немало для текущего рынка. Дивиденды будут низкими из-за рекордного CAPEX в 170 млрд руб. (возможно, будут снижать его, но пока прогноз в силе).

Я продавал Северсталь в мае по 1 860, я вас приглашаю посмотреть комментарии к этому посту, чтобы понимать, какой был сентимент на рынке: t.me/Vlad_pro_dengi/901

2️⃣ НЛМК

Цена акций = 114,3

Потенциальная прибыль 2025 = 137 млрд руб.

P/E 2025 = 5

Дивидендная доходность 2025 = 14,65%

НЛМК подешевле Северстали (5 прибылей), высоких капитальных затрат нет, поэтому дивиденды будут на уровне 14,65%. НО в кейсе НЛМК важно следить за содержанием санкционных пакетов (пока заводы в ЕС и США не под санкциями, это главный риск).

( Читать дальше )

10 облигаций с ежемесячным начислением купонов и доходностью от 23 до 36%

- 17 декабря 2024, 16:00

- |

Кроме облигаций-флоатеров рассматриваю облигации с постоянным ежемесячным начислением купонов. Выбрал самые интересные варианты с рейтингом ВВВ+ и выше. Доходность указана до вычета налогов с учётом реинвестирования купонов.

ТомскАдм 9

Основу промышленности города составляют производство электрооборудования и электроники, нефтехимическая, фармацевтическая и пищевая промышленность.

Рейтинг: ВВВ+ (АКРА)

ISIN: $RU000А10А6J1

Стоимость облигации: 101,21%

Доходность к погашению: 28% (купоны 26%)

Амортизация: да

Дата погашения: 12.12.2026

ГТЛК обб2П04

Государственная транспортная лизинговая компания — крупнейшая лизинговая компания России

Рейтинг: АА- (АКРА)

ISIN: $RU000А10А3Z4

Стоимость облигации: 99,88%

( Читать дальше )

Цена всем нашим прогнозам.

- 17 декабря 2024, 14:27

- |

«Санкции, сексуальный скандал и даже пандемия уже позади, теперь-то всё будет в порядке! Стоимостное инвестирование! Собственный капитал выше капитализации! Беру на всю котлету!»

Все мы видели подобные прогнозы и в общем они не лишены смысла, это не спекуляции, а вполне ожидаемый вариант развития событий, даже скромный вариант. Хочу сказать про довольно обыденный для нашего рынка:

- Оптимизм инвестора, который выискивает стоимостные темы и в общем находит их (EN+ по всем законам рынка и логики должен был выстрелить).

- Непоколебимая уверенность в завтрашнем дне.

- Надежда и решительная убеждённость в успехе(ведь, что такого может случиться, чего ещё не было), который вот-вот наступит, не может не наступить, уже пора, все кризисы позади и теперь только рост, только вверх.

( Читать дальше )

Дальше падать некуда ⚖️ Падать будем больно. Обзор рынка акций 17.12.2024. Утро с Aromath🎪

- 17 декабря 2024, 10:12

- |

Вчера индекс Мосбиржи #IMOEX2 обновил годовые лои в совокупности с многолетними низами по отдельным акциям.

Рынок #IMOEX2 откровенно слаб, тренд нисходящий с тенденцией к ускорению падения. На мой давний взгляд, мы едем теперь в диапазон 1880-2100, это для начала.

Все разрешения официальные и штампы на билетах получены 🎫

#LKOH, #CHMF и #HEAD поддадут сегодня жару своими дивидендными гэпами.

🚂 Пристегните ремни.

Да, это кажется до сих пор много, точно также, как и было это самое много сначала с 3250 на 2800,

затем с 2800 на 2400 текущие.

Точно также, как будет «много и невозможно» с 2100 на обновление лоев 2022 года.

Мой пул🎩 вышел полностью из акций в июне при индексе 3250 с прогнозом и перспективой снижения на 2450/2650 и опцией продолжения.

Интересно, что не растёт пока валюта Доллар-рубль / Юань-рубль дальше, хотя график такое допускает явно 📈

Исторически всегда в России были очереди на валюту в моменты шоков и паники, которых ожидаем с новой волной маржин-коллов, но уже судя по всему после экспираций и важных выступлений в конце этой недели.

( Читать дальше )

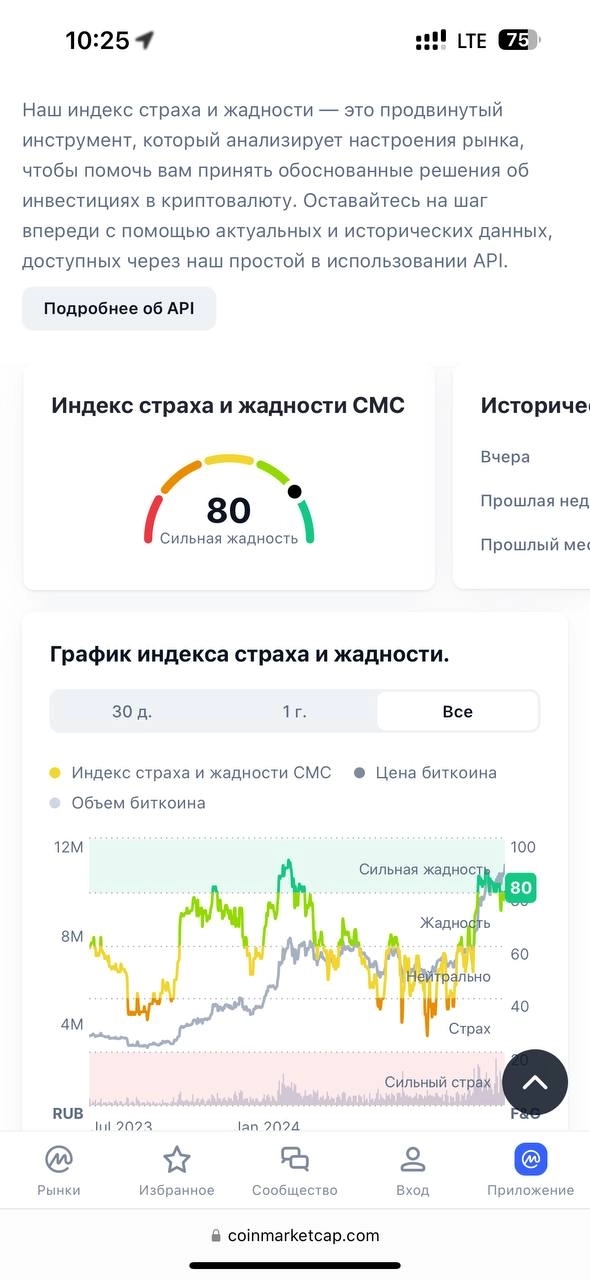

Биткоин обновил исторический максимум, пока вы спали. Рост продолжится?

- 16 декабря 2024, 09:56

- |

После выходных, проведенных вдали от рынков, мы заметили устойчивый рост биткоина. Изначально купленный по цене 98 270 долларов, биткоин продолжал расти на 7%. Можете посмотреть в нашем телеграм, а заодно подписаться, чтобы ничего не пропустить.

Наблюдается растущий интерес со стороны стран к приобретению биткоина в качестве резервной валюты, что вселяет оптимизм в отношении дальнейшего роста.

На данный момент нет никаких четких признаков разворота тренда. Чтобы произошел разворот вниз, цена должна пробить поддержку на уровне 90 791 доллара или сформировать свежую разворотную формацию вниз.

Тем не менее, объемы покупок по-прежнему высоки, даже на исторических максимумах. При этом объем продаж остается очень низким.

Вывод:

Рост биткоина продолжается, подкрепленный сильным спросом и растущим интересом со стороны институциональных инвесторов. До тех пор, пока не появятся четкие признаки разворота, трейдерам следует оставаться настроенными на дальнейший рост.

В телеграм опубликован весь прогноз за пару месяцев. Кому интересно, подписывайтесь и отследите как всё четко отработало:https://t.me/HamsterKombat_analytics

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал