АКЦИИ

Лукойл отчитается в среду, 24 ноября и проведет телеконференцию - Атон

- 22 ноября 2021, 10:16

- |

Мы ожидаем, что выручка увеличится до 2 315 млрд руб. (+5% кв/кв), отражая повышение цен на нефть (Urals прибавила 5% кв/кв в рублевом выражении), а также рост добычи нефти на 4% кв/кв и объемов переработки на 10%. EBITDA, как ожидается, покажет лишь небольшой рост (+1% кв/кв до 342 млрд руб.) из-за небольшого увеличения операционных затрат, а рентабельность EBITDA должна остаться неизменной на уровне 15%. По нашим оценкам, чистая прибыль составит 182 млрд руб. против 190 млрд руб. во 2К21.Атон

Телеконференция: 24 ноября 2021 года (среда), 15:00 по Москве (12:00 по Лондону). Чтобы получить данные для подключения к телеконференции, зарегистрируйтесь на сайте ЛУКОЙЛа. Во время телеконференции мы сконцентрируемся на прогнозах компании по производству и капзатратам на 4К21-2022.

- комментировать

- 182

- Комментарии ( 0 )

Скорректированная чистая прибыль Ренессанс Страхования по МСФО за 9 месяцев выросла на 7% и составила ₽3,5 млрд

- 22 ноября 2021, 10:09

- |

Сумма страховых премий брутто составила 74,4 миллиарда рублей, +27% в годовом выражении на фоне восстановления спроса на страховые услуги как в сегменте страхования жизни, так и в иных видах страхования.

Страховые премии по страхованию иному, чем страхование жизни, +21% и составили 32,9 миллиарда рублей.

Премии по автострахованию за отчетный период +32% при росте продаж новых автомобилей на 15%.

Премии по добровольному медицинскому страхованию (ДМС) +15% — до 5,8 миллиарда рублей на фоне постепенной стабилизации этого рыночного сегмента в условиях пандемии.

1prime.ru/insurance/20211122/835289188.html

ВТБ Капитал ожидает еще одну-две сделки IPO/SPO в этом году, пока держит пакет акций СПб Биржи — глава совета директоров

- 22 ноября 2021, 10:03

- |

— Какие ожидаются размещения — IPO или SPO? — Не могу говорить.

— Если благоприятная рыночная конъюнктура сохранится и в 2022 году, можно ожидать не меньшего количества IPO, чем в текущем году.

— Уже в целом ряде IPO мы можем закрывать книги заявок исключительно за счет российских розничных инвесторов.

Тем не менее роль западных инвесторов остается большой. Западные деньги — это умные, длинные деньги. И мы хотим их привлекать.

— В «СПБ Бирже» ВТБ принадлежит почти 11%. Планируете держать? Какова справедливая капитализация биржи?

Что касается «СПБ Биржи», сделка реализуется достаточно хорошо. Она находится в балансе, дает возможность акционерам, которые заходят сегодня, получить хороший доход.

( Читать дальше )

Северсталь, НЛМК, ММК – сценарии как долго будут держаться высокие цены на сталь и дивиденды 20% в год.

- 22 ноября 2021, 09:51

- |

Если посмотреть на цены акций Северстали, НЛМК, ММК за последние полгода, то видно, что акции держатся примерно на том же уровне. При этом последние полгода инвесторы продолжают получать дивиденды около 5% в квартал, что соответствует 20% годовым. Возникает вопрос как долго это продержится и какие дальнейшие перспективы Северстали, НЛМК, ММК.

Сразу стоит сказать, что прибыль этих компаний, а также выплачиваемые дивиденды, больше всего зависит именно от цен на сталь. Конечно в зависимости от других параметров тоже что-то меняется, но не так сильно: падают цены на железную руду – проигрывает Северсталь и НЛМК (у них 100% своей руды), выигрывает ММК, растут цены на уголь – выигрывает Северсталь (100% своего угля), проигрывает НЛМК (нет своего угля), немного проигрывает ММК (мало своего угля), а также если введут повышенный налог на прибыль при больших дивидендах через пару лет – у ММК ничего не изменится, немного потеряет НЛМК, больше потеряет Северсталь. В итоге все эти параметры влияют на прибыль и дивиденды на значения в несколько десятков процентов, но больше всего влияет именно цены на конечный продукт — сталь. В итоге я даже перестал пытаться как-то сильно выделять какую-то одну компанию из этой тройки и стараюсь инвестировать во все три компании – в зависимости от коньюктуры кто-то из них обязательно выигрывает, главный вопрос куда движется вся отрасль производителей стали.

( Читать дальше )

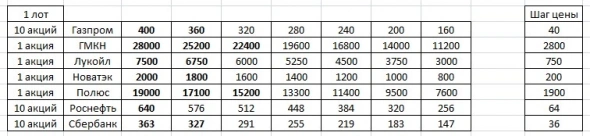

Торгуем по динамической лесенке.

- 22 ноября 2021, 09:33

- |

Депозит 1.470.000 рублей.

Лимит на 1 акцию 210.000 рублей. Лимит на 1 сделку 30.000 рублей.

Текущая сетка динамической лесенки.

Сделки по акциям.

Лукойл Long19.11 6750 4 акции.

Сбербанк Long19.11 327,0 90 акций.

Текущие позиции по акциям.

Газпром Long 06.10 396,0 70 акций. Long13.10 360,0 80 акций.

ГМКН Long12.04 25200 2 акции. Long28.09 22400 1 акция.

Лукойл Long25.06 6800 4 акции. Long19.11 6750 4 акции.

Новатэк Long13.09 1980 15 акций. Long27.10 1800 17 акций

Полюс Long19.04 15200 6 акций.

Роснефть Long28.09 638,0 50 акций.

Сбербанк Long10.08 363,0 80 акций. Long19.11 327,0 90 акций.

Текущая лесенка по акциям.

( Читать дальше )

💻Ростелеком (RTKM) - поможет ли новая стратегия повысить капитализацию?

- 22 ноября 2021, 09:06

- |

▫️Выручка TTM: 593,2 млрд

▫️EBITDA TTM: 214,2 млрд

▫️Прибыль TTM: 27,3 млрд

▫️Чистый долг/EBITDA: 1,8

▫️fwd P/E 2021: 8

▫️P/B: 1,1

▫️fwd дивиденд 2021: 6,5%

Мой полезный Telegram-канал

👉Ростелеком — российский провайдер цифровых услуг и сервисов. Предоставляет услуги широкополосного доступа в Интернет, интерактивного телевидения, сотовой связи, местной и дальней телефонной связи и др.

👉Стабильная дивидендная политика. Ростелеком обязуется выплачивать в виде дивидендов не менее 75% свободного денежного потока как по обыкновенным, так и по привилегированным акциям, а также не менее 5 руб. на одну обыкновенную ценную бумагу.

👉Результаты сегментов компании за первые 9 месяцев 2021:

( Читать дальше )

🥚 МТС (MTSS) - обзор компании и последний отчет

- 22 ноября 2021, 08:57

- |

▫️Выручка TTM: 524 млрд

▫️EBITDA TTM: 226 млрд

▫️Прибыль TTM: 63 млрд

▫️fwd P/E 2021: 9,3

▫️P/B: 6,4

▫️fwd дивиденд 2021: >10%

Мой полезный Telegram-канал

👉ПАО «МТС» — российская компания, предоставляющая телекоммуникационные услуги, цифровые и медийные сервисы в России, Армении и Белоруссии под торговой маркой «МТС».

👉Компания платит стабильные дивиденды. В 2019-2021 году компания платила не менее 28 рублей на акцию. Дивидендная политика на 2022-2024 годы еще не принята.

📊 Сегментация компании:

выручка сегмента в 3Q млрд р➡️ рост г/г

— Мобильная связь -89,1 ➡️ 8,5%

— Фиксированная связь — 18,9 ➡️ 24,1%

— Банк — 12,5 ➡️ 41,1%

( Читать дальше )

Как построить дело, основанное на волнах Эллиотта.

- 22 ноября 2021, 08:54

- |

Волновой анализ не должен быть сложным.

Автор: Мюррей Ганн

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке.

Селигдар в перспективе планирует ежегодно добывать до 20 т золота

- 22 ноября 2021, 08:39

- |

Запасы Кючус оцениваются в 175 тонн рудного золота. Проектная мощность объекта составит 10 тонн золота в год.

nedradv.ru/nedradv/ru/page_news?obj=b8ce6228fc2b2cdbdf8b61cdf5dfd86e

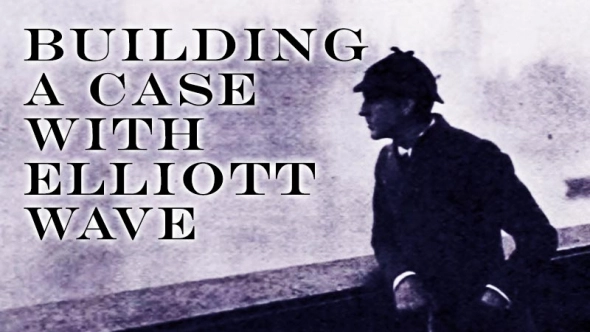

Фундаментальный анализ по "AMD"

- 22 ноября 2021, 08:36

- |

Всем доброе утро!

Выкладываю фундаментальный анализ по AMD

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал