АКЦИИ

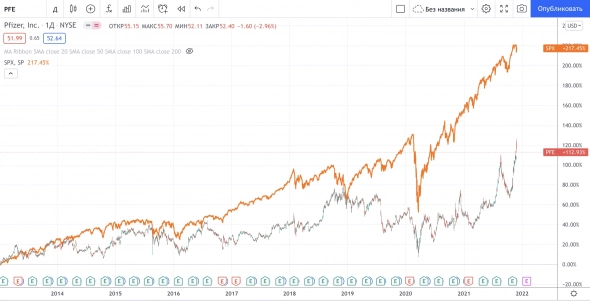

Pfizer – пружина, готовая разжаться

- 30 ноября 2021, 08:06

- |

2 ноября фармгигант Pfizer отчитался за 3 кв. 2021 года. Отчет по прибыли превысил прогнозы аналитиков на 6,7% (выручка 24,09 млрд.$ против прогноза 22,58 млрд.$). Сама выручка выросла на 26,96%, а прибыль на 46%. После такого отчета акции менее чем за месяц выросли на 15% побив исторический рекорд — в моменте цена доходила до 53$ за акцию. Давайте разберемся, есть ли сейчас смысл покупать акции Pfizer или как это часто бывает у компанией, акции надолго лягут в боковик.

Удивительное дело, но если сравнить динамику акций Pfizer с индексом широкого рынка SnP 500, то наглядно видно насколько компания хуже рынка. В феврале-марте 2020го акции сложились на 50% (SnP только на 30%). SnP восстановился на допандемийный уровень к сентябрю 2020го, а Pfizer только к июлю 2021го. И это при том, что вакцина от Pfizer была первой одобренной вакциной в мире, в то время, когда все только о вакцине и говорили и только о ней и мечтали.

( Читать дальше )

- комментировать

- 404 | ★2

- Комментарии ( 1 )

Анализ рынка 30.11.2021. Отчеты Газпрома, Татнефти и Аэрофлота. Дивидендная политика ГМК

- 30 ноября 2021, 07:04

- |

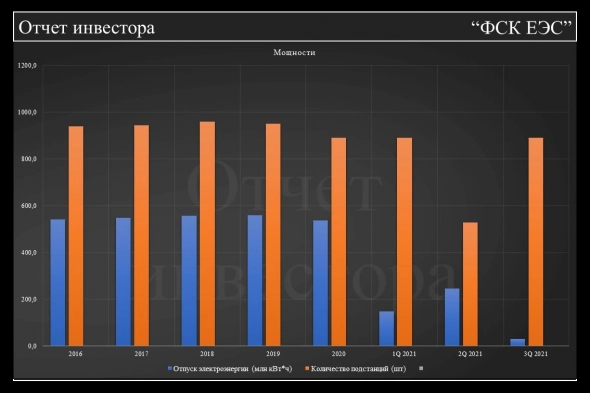

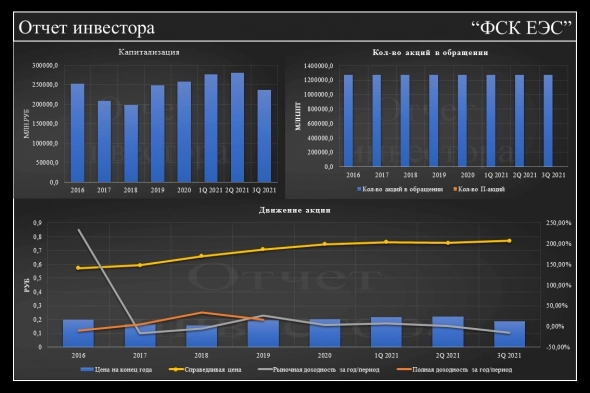

Фундаментальный анализ по ФСК ЕЭС

- 30 ноября 2021, 07:01

- |

Выкладываю фундаментальный анализ по ФСК ЕЭС

В самом низу вы можете прочитать основы, дополнение и лично мое мнение.

Хорошего прочтения и просмотра.

( Читать дальше )

🐥 Черкизово v.s. 🐷 Русагро — во что инвестировать?

- 30 ноября 2021, 00:13

- |

Часть 1

Год назад мы делали обзор Русагро. Сейчас мы анализируем Черкизово. Несмотря на то что обе компании связаны с аграрным сектором, у них есть много различий. Предлагаем сравнить их.

1. Free-float и акционеры.

🐔 Черкизово:

У Черкизово экстремально низкое количество акций в свободном обращении — 2,5%. Недвано компания заявила, что не исключает возможность SPO в будущем. Хотя всего год назадбыло погашено около 6% акций, что ещё сильней сказалось на free-float.

Почти 60% бумаг сконцентрировано в руках сыновей основателя компании — Бабаева.

🐷Русагро:

Компания совсем недавно провела SPO без допэмиссии. В результате, free-float увеличился с 20,3% до 24,6%. Кроме того, в рамках публичного предложения свою долю снизил владелец компании — Мошкович.

А вот бывший генеральный директор (Басов) и

( Читать дальше )

Сахарная компания «Столица». Брать или не брать? Вот в чем вопрос.

- 30 ноября 2021, 00:09

- |

Попробуем разобраться и ответить на главный для инвестора вопрос — стоит ли рисковать?

15 сентября Банк России зарегистрировал выпуск внебиржевых классических краткосрочных облигаций 1-й серии объемом 50 млн рублей. Регистрационный номер 4-01-00619-R. Эмитент — «Сахарная компания «Столица». Номинал 1000 рублей. Доходность бумаг — 16% годовых, с ежеквартальной выплатой купонов. Дата размещения 27.10.2021 г. Срок обращения 3 года. Дата погашения облигаций 23.10.2024 г.

Это дебютный выход компании на фондовый рынок. Регистрация проведена по открытой подписке, во 2-ом квартале 2022 г. планируется листинг облигаций на бирже и выход компании на IPO. Прогнозируемый рост стоимости компании в ближайшие 3 года: 350-400%.

Цели эмиссииСредства, полученные в результате размещения корпоративных облигаций, общество с ограниченной ответственностью планирует использовать на

- приобретение земель в Краснодарском крае и Волгоградской области для проведения посевных работ

- закупку оборудования для сушки плодоовощной продукции;

- модернизацию хранилищ и складов для увеличения сроков хранения запасов;

- диверсификацию источников финансирования;

- увеличение числа потенциальных партнеров и инвесторов;

- узнаваемость бренда.

( Читать дальше )

Что происходит на рынке недвижимости США

- 29 ноября 2021, 22:14

- |

Barron’s пишет о важных событиях на рынке жилой недвижимости США, которые, как мне кажется, касаются разного рода экосистем, вовлеченных в данный бизнес.

Цены на жилую недвижимость в США продолжают рост, но в сентябре данным Национальной ассоциации риэлторов он стал всего лишь замедляться, ослабляя спрос на дома со стороны их покупателей. Но даже этого небольшого «ветерка» вполне хватило для того, чтобы начало лихорадить так называемый рынок iBuying – онлайн торговых систем недвижимостью. На прошлой неделе один из лидеров этого рынка – компания Zillow Group закрыла свою платформу Zillow Offers после того, как слишком много заплатила за дома, которые намеревалась продать.

( Читать дальше )

IBM сегодня растет и вот почему

- 29 ноября 2021, 21:40

- |

Barron's — американский еженедельный журнал / газета, издаваемый Dow Jones & Company.

С одной стороны мне нравится эта публикация, но с другой стороны я еще не полностью сформировал позицию по IBM.

По данным fintel.io/ss/us/ibm

Short Interest Ratio: 6.47 Days to CoverЭто говорит о том, что акцию шортят, обычно Short Interest Ratio находится в районе 2. Получается, что текущие покупки могут спровоцировать закрытие коротких позиций.

Совет директоров Вкусвилл утвердил дивидендную политику

- 29 ноября 2021, 21:40

- |

Общество вправе объявлять о выплате дивидендов по размещенным акциям по результатам первого квартала, полугодия, девяти месяцев отчетного года и по результатам отчетного года.

Решение о выплате дивидендов за период может быть принято в течение трех месяцев после окончания соответствующего периода.

Дивиденды выплачиваются только из прибыли общества, полученной по результатам соответствующего периода в соответствии с российскими стандартами бухгалтерского учета (РСБУ) после налогообложения

https://e-disclosure.ru/portal/event.aspx?EventId=7gvyDcgr80KyqKInmY9LOA-B-B

https://tass.ru/ekonomika/13059843

«Норникель» намерен увеличить инвестиционную программу

- 29 ноября 2021, 21:38

- |

В рамках ежегодного Дня инвестора менеджеры российского горно-металлургического гиганта представили заинтересованной общественности актуальную информацию по состоянию дел и положению на рынках, а также стратегическое видение развития бизнеса «Норникеля» на следующее десятилетие в контексте происходящих глобальных изменений.

По мнению открывшего встречу старшего вице-президента «Норникеля» Андрея Бугрова, пандемия коронавируса продолжает вносить свои коррективы в мировую экономику, однако за два минувших года крупный бизнес научился довольно успешно подстраиваться к новой реальности. И «Норникель» в этом смысле — не исключение. Компания увеличила свой 10-летний прогноз производства металлов. Предполагается, что ожидаемый рост производства никеля и меди до 2030 года составит 25-35%, а металлов платиновой группы — 50-60%. Кроме того, уже в 2022 году ГМК намерена нарастить производство никеля на 8% — до 205-215 тысяч тонн, а выпуск платиноидов до 95-105 тонн. Прогноз пересмотрен, в частности, ввиду того, что рыночный дефицит никеля в текущем году составит около 149 тысяч тонн, тогда как ранее в компании ожидали профицит рынка.

( Читать дальше )

HCA Healthcare - стоит вложиться в больницы - Финам

- 29 ноября 2021, 21:15

- |

Мы рекомендуем «Покупать» акции HCA Healthcareс целевой ценой на конец 2022 года $ 294,6 и потенциалом роста 22,8%.

HCA Healthcare — один из крупнейших частных провайдеров услуг здравоохранения в США, в первую очередь стационарного лечения пациентов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал