портфель

Как купить лидеров и продать аутсайдеров

- 20 октября 2025, 08:59

- |

большая проблема — продать в минус.

Купили Газпром по 300+ и держат годами, до сих пор.

Все периодически ошибаются.

Важно во время исправить.

Не желание признавать ошибки наносит огромный вред состоянию счёта.

Думаю,

некоторым поможет действовать оптимально,

если они будут оценивать соотношение риска и доходности своего портфеля по коэффициенту Шарпа.

Этим коэффициентом пользуются во всём мире управляющие фондами для оценки эффективности портфеля

В EXCEL посчитать просто.

Коэффициент Шарпа = (доходность портфеля минус безрисковая доходность) / стандартное отклонение.

Например, считаете сумму Вашего портфеля на конец недели, каждую неделю (без учёта довложений и снятий) и заносите в таблицу.

В EXCEL таблице — всего 3 столбца.

Номер недели, сумма портфеля на конец недели (без учёта довложений и снятий), ключевая ставка на конец недели (КС).

Этих данных хватит, чтобы посчитать коэффициент Шарпа.

Можете мониторить не по неделям, а по месяцам — как Вам удобнее.

«СТАНДОТКЛОН.В» — это функция в Excel, которая оценивает стандартное отклонение по выборке.

( Читать дальше )

- комментировать

- 452 | ★3

- Комментарии ( 0 )

Рынок США в боковике. Крипто в коррекции. Читай обзор.

- 20 октября 2025, 08:50

- |

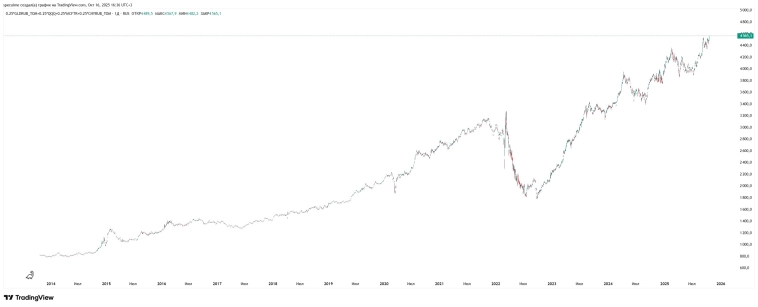

Фаза Рынка: Долгосрочный восходящий тренд 20 мес., среднесрочный 0д.

Индекс S&P 500 продолжает искать своё направление. Обычно, после резких коррекций с большими объёмами следует “афтершок” – продолжение коррекции. Хороший знак, что мы держимся выше 21 DSMA (зелёная линия). Пока коррекция продолжается.

( Читать дальше )

Рынок "зеленеет", акции растут - в Будапеште встречу скоро проведут? Инвест-неделя 014

- 19 октября 2025, 11:37

- |

Здравствуйте, уважаемые коллеги!

Подвожу итоги инвестирования четырнадцатой недели (12.10.25 – 18.10.25).

Неделя выдалась насыщенной. В начале недели рынок падал, минимумы были во вторник. Индекс Мосбиржи достигал уровней 2 522 п.п.

Однако затем, в четверг, был неожиданный разворот на фоне внешних факторов (снова геополитика) — звонок Президентов России и США (который ранее нигде не анонсировался). По результатам звонка было объявлено о подготовке возможной встречи двух Президентов в Будапеште. Это вызвало настоящую эйфорию на рынке. Бенчмарк устремился вверх, поднявшись к 18.10.25 на уровни 2 760 п.п.

( Читать дальше )

Торговый дневник MOEX. 2025: неделя 42

- 18 октября 2025, 12:57

- |

1. В геополитике по линии Россия-Украина без изменений, СВО продолжается.

Неделя отметилась звонком Путин-Трамп, по результатам котором президенты договорились встретиться в Венгрии в ближайшее время. Посмотрим, приведет ли это к чему-то. Фактов новых пока нет, на позитивных ожиданиях рынок воспрял духом.

Новых вводных, влияющих на оценку компаний, пока нет.

2. Внутреннее макро.

Инфляция в РФ с 7 по 13 октября составила 0,21% после 0,23% неделей ранее. Годовая инфляция в РФ на 13 октября ускорилась до 8,16% — Росстат

Представители ЦБ РФ:

Пространство для снижения жесткости ДКП будет увеличиваться по мере продолжения снижения инфляции и ожиданий

Повышение НДС даст 0,6–0,8 п. п. к инфляции в январе-декабре и затруднит выход к таргету в 2026 г., но альтернативой было бы ужесточение ДКП

Скорость снижения ставки ЦБ будет соразмерна задаче достижения цели по инфляции в 4%

В начале недели рынок продолжил падение широким фронтом. После созвона Путина-Трампа произошел разворот рынка на позитивных ожиданиях скорого завершения СВО. Плюс пришло опровержение по поводу планов введения приоритета капекса над дивидендами для электроэнергетических компаний.

( Читать дальше )

РЫНОК В ЭКСТАЗЕ! Че купил на этой неделе 😎 Мой инвест-марафон

- 18 октября 2025, 11:13

- |

ВОТ ЭТО ЖМЫХНУЛО!🤩 Очередная супер-забористая неделька на российском фондовом рынке. Сначала нас додавили почти до 2520 п., ну а в четверг пружина-таки разжалась. Трамп заявил, что под его чутким руководством на Украине всё уже чуть ли не СВОрачивается. Орбан подтвердил, что подготовка к встрече лидеров США и России уже идет.

Встреча Зеленского и Трампа на этом фоне прошла без особого огонька. После вопроса Трампа "Как вам идея прорыть туннель из России в Аляску?" возникло ощущение, что украинскую делегацию позвали в Белый Дом чисто потроллить.

🚀Наш рынок прибалдел с такой мощной геополитической прикормки и уверенно нацелился на 2800+ п. по индексу. Тем, кто на вечерней сессии четверга был в шортах по фьючерсу, стрингами жестко раздербанило портфель.

🛒Ну а я продолжаю закупаться по своей отточенной годами тактике: акциями, облигациями и валютными инструментами. Уверенно держу темп своего уже более чем 4-хлетнего Инвест-марафона!🏃🏼

( Читать дальше )

Портфелюга для любой ТС

- 17 октября 2025, 09:12

- |

Зацените портфелюгу для коротких/долгосрочных спекуляций. Дивов не будет, поэтому обзывается это спекуляциями.

25% SBMX — брокер Сбер, для заявок мейкера комиссия = 0

25% SBBY — брокер Сбер, для заявок мейкера комиссия = 0

25% фьючерс на QQQ/Nasdaq — брокер Алор, для заявок мейкера комиссия = 0, абонентская в месяц — 250 р.

25% GLDRUB_TOM — брокер Алор, для заявок мейкера комиссия = 0,05 %. Налоги платите сами (это кому они ляшку жгут).

Стопы и плечи не используются. Просадка пересиживается.

Для моделирования вместо SBBY использовался CNYRUB_TOM.

Среднегодовая доходность — 15,5 %

Отскок на рынке. Оперативный комментарий. Сделки по портфелю.

- 16 октября 2025, 23:24

- |

Вышли новости о возможной новой встрече Путин-Трамп в Будапеште.

Уже даже Орбан успел заявить, что подготовка к встрече началась.

Я сделал пару небольших сделок и попросил наших ребят чиркануть пару строк по тому, что они думают.

Вот что получилось:

( Читать дальше )

Всё, 100% в длинных ОФЗ и в акциях

- 16 октября 2025, 18:31

- |

Всё,

с утра докупил !

Теперь 100% в рискованных активах.

90% акции, 10% самые длинные ОФЗ

Формировал, формировал и сформировал

Жду Трампоралли 3

в 1 очередь пишу на своих каналах.

В т.ч. бесплатном.

Это — бесплатный канал

❗️❗️Фиксируем доходность в дивидендном портфеле: стоят ли внимания офз на 3-5 лет?

- 16 октября 2025, 15:08

- |

На мой взгляд, сейчас, после произошедшей коррекции, ОФЗ действительно снова стали вполне интересны. Среднесрочно, с учетом текущей стадии экономического цикла, замедление инфляции на горизонте 3-5 лет выглядит вполне вероятным. А это, в свою очередь, означает, что у ОФЗ в таком сценарии может сформироваться весьма привлекательная реальная доходность сверх инфляции.

Если рассматривать ОФЗ именно под эти даты, то в зависимости от горизонта инвестирования, ближе к трем или к пяти годам, можно обратить внимание на несколько выпусков. Например, ОФЗ 26224 с фиксированным полугодовым купоном 6,9% годовых и доходностью к погашению 15,14% с учетом текущей котировки; выпуск будет погашен 23 мая 2029 года. Выпуск ОФЗ 26242 предлагает купонную ставку 9%, купон также постоянный и выплачивается дважды в год, а доходность к погашению составляет 15,17% годовых; дата погашения — 29 августа 2029 года. ОФЗ 26228 имеет постоянный полугодовой купон со ставкой 7,65% и доходность к погашению 15,11% при текущей котировке 77,748% от номинала; погашение этого выпуска запланировано на 10 апреля 2030 года.

( Читать дальше )

1.48x и 23,9% годовых — столько заработал мой портфель стартапов

- 15 октября 2025, 11:35

- |

С сентября 2022 года я инвестирую в стартапы (писал тут и тут)

Портфель небольшой — всего 16 компаний, но концентрированный:SpaceX, Glean, PsiQuantum, Tavus, Kernel и несколько, о которых пока мало кто слышал.

⚡️Результат за два года — мультипликатор 1.48x и IRR 23.9%.

Средний венчурный фонд зарабатывает 13–15% годовых, а топ-20% лучших фондов в мире показывают 20–25% IRR.

Так что мой результат — уже уровень Tier-1 VC.

Для меня это значит две вещи:

1️⃣ Я умею приумножать капитал в венчурных сделках.

2️⃣ Через 3–5 лет это направление перерастёт в отдельный фонд или подразделение Trend Alpha Venture — чтобы дать клиентам Trend Alpha доступ к тем стартапам, куда обычно попасть невозможно.

Заходите в ТГ, там расскажу про последние инвестиции и подход.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал