оферта

Коротко о главном на 14.04.2020

- 14 апреля 2020, 08:20

- |

- «Грузовичкоф-Центр» завершил размещение четвертного выпуска объемом 50 млн рублей

- «Элемент Лизинг» выкупил в рамках оферты 329 облигаций серии БО-04

- «Пионер-Лизинг» принял решение о проведении дополнительной оферты выпуска БО-П01

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

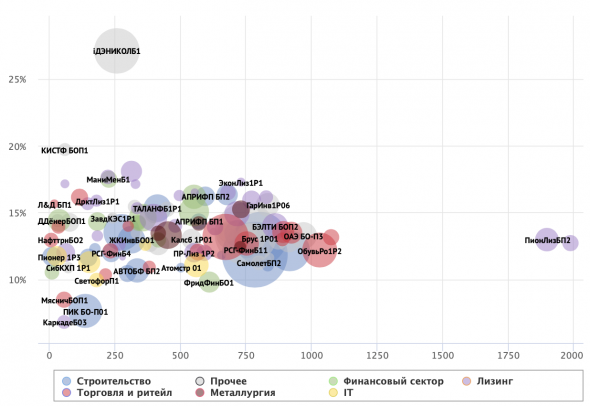

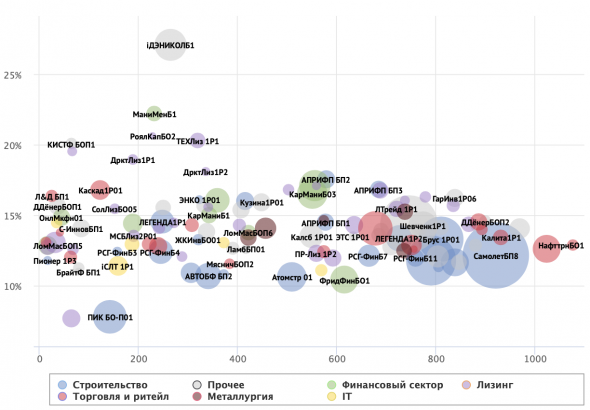

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

Вертикальная ось — Чистая доходность* в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

- комментировать

- 329

- Комментарии ( 0 )

Коротко о главном на 08.04.2020

- 08 апреля 2020, 08:15

- |

- «Ломбард «Мастер» установил ставку купона на уровне 17% годовых на первый год обращения выпуска БО-П08

- Держатели облигаций «Соломенский лесозавод» ОСВО выбрали представителя владельцев облигаций — «Первая коллегия»

- «Дэни колл» готовится к четвертой оферте и еще одну оферту на январь 2021 года

- «Септем Капитал» сегодня в 19:00 по МСК проведет вебинар по рынку ВДО на площадке Красного Циркуля

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

DANYCOM первым в России объявляет оферту с расчетом цены облигации по курсу евро

- 07 апреля 2020, 12:47

- |

DANYCOM первым в России объявляет оферту с расчетом цены облигации по курсу евро

ООО «ДЭНИ КОЛЛ» (бренд DANYCOM) объявляет о пятой досрочной оферте на выкуп всего выпуска собственных биржевых облигаций серии БО-01 у инвесторов (до 1 млн штук включительно).

Предъявить облигации по объявленной оферте можно с 13 по 19 января 2021 года включительно, дата приобретения назначена на 21 января 2021 года.

Цена приобретения биржевых облигаций устанавливается ООО «ДЭНИ КОЛЛ» и будет рассчитываться по формуле: Р = 1000 * Ке2020/85,8379, где Р – цена приобретения одной облигации, Ке2020 – официальный курс евро, установленный Центральным Банком РФ (ЦБР) на 1 января 2021 года, 85,7389 – курс евро, установленный ЦБР с 28 марта 2020 года (действовал на дату принятия решения). При этом дополнительно будет выплачен накопленный купонный доход, рассчитанный на дату приобретения ценных бумаг.

Выкуп биржевых облигаций будет осуществляться через агента по приобретению, которым назначено ООО «Инвестиционная компания «Стрим». Компания ведет свою профессиональную деятельность на рынке ценных бумаг РФ с февраля 2018 года.

( Читать дальше )

«Дядя Дёнер»: комментарий по предстоящей оферте

- 03 апреля 2020, 13:02

- |

Согласно опубликованному 2 апреля на сайте раскрытия информации сообщению, ООО «Дядя Дёнер» нарушило один из ковенант по второму выпуску облигаций. В связи с этим у владельцев облигаций возникает право на их досрочное погашение.

В частности, по выпуску облигаций №4B02-02-00355-R-001P было нарушено предусмотренное условие: допущено снижение показателя «Отношение Прибыли (убытка) от продаж к Процентам к уплате» до уровня ниже 120%. Фактически, по данным ранее опубликованной годовой отчетности компании, это отношение составило 114%.

Нарушение ковенанты является техническим. Операционная деятельность компании по итогам года показала рост рентабельности, в связи с корректировкой учета части расходов выросли коммерческие и снизились прочие расходы в сравнении с 2018 годом.

Про Васю, Петю и выкуп

- 27 марта 2020, 08:41

- |

Захотела одна компания провести реорганизацию и объявила, что не согласные или не голосующие имеют право требовать выкуп принадлежащих им акций по хорошей цене. А у трейдеров Васи и Пети на дату отсечки эти акции были. Но до выкупа было более двух месяцев, и Вася придумал одну хитрость — после даты составления реестра акционеров продать на рынке свои акции, чтобы на полученные деньги спекулировать, а через два месяца откупить их обратно и предъявить к выкупу. Так он и сделал и слил свои акции по рынку на 20% ниже цены, которая была на дату отсечки.

Потом, когда время выкупа уже приближалось, Вася решил откупить свои ранее проданные акции обратно, но в стакане увидел, что купить их он сможет только значительно дороже, чем продал. Он расстроился, пошел в магазин и купил две бутылки водки.

А Петя после отсечки свои акции по рынку продавать не стал, а, наоборот, купил акции, которые продал Вася. Те акции, которые у него были на день отсечки он отдаст по выкупу, а те, которые купил после отсечки у Васи, продаст ему же через некоторое время по более высокой цене. Если Вася обратно выкупить их не захочет или не сможет, например, потому что на внутридневных спекуляциях поймает жирных лосей, будет находиться в реанимации, карантине, СИЗО, уйдет в запой и.т.д., то на выкуп будет подано меньшее количество акций и коэффициент выкупа Петиных акций увеличится. А на остатки он сможет войти в новое юр. лицо с перспективой.

*По мотивам прошедших и будущих выкупов. Имена персонажей вымышлены.

Оферта ООО «Кузина» завершена

- 23 марта 2020, 13:34

- |

ООО «Кузина» 18 марта провело собрание участников, на котором было принято решение об отмене ранее запущенной реорганизации путем объединения с ООО «Кузина Рост».

В связи с этим досрочно завершена внеочередная оферта, стартовавшая 20 февраля после соответствующей официальной публикации. В рамках прошедшей оферты к досрочному погашению было предъявлено 10 облигаций на общую сумму 100 тыс. рублей. Таким образом, в обращении из размещенного в сентябре 2019 г. выпуска объемом 55 млн рублей остаются 5490 ценных бумаг общей номинальной стоимостью 54,9 млн рублей.

За полгода объем торгов облигациями ООО «Кузина» (RU000A100TL1) превысил 102,2 млн рублей, это порядка 17 млн рублей в месяц. Средневзвешенная цена варьировалась от 102,26% до 103,74%.

Решение об отмене реорганизации связано с невозможностью спрогнозировать точные сроки окончания данного процесса, а следовательно — необходимостью объявлять последующие оферты в течение нескольких месяцев. В текущей ситуации, когда большинство выпусков облигаций в сегменте ВДО торгуются ниже номинала, прохождение оферт накладывает на компанию обязательства по резервированию значительных сумм на случай предъявления больших объемов облигаций к погашению. Что может негативно сказаться на реализации заявленной стратегии развития компании.

Выплату 6-го купона по облигациям произвела «Кузина»

- 16 марта 2020, 13:42

- |

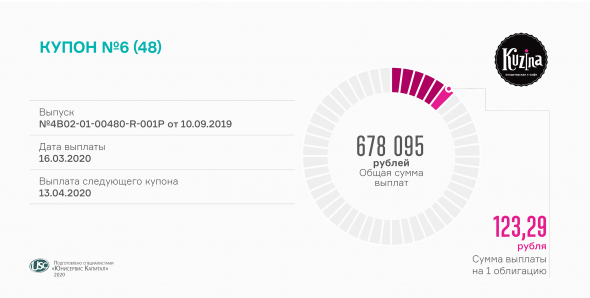

Компания, управляющая одноименной сетью кондитерских в Новосибирске, Барнауле и Москве, выплатила инвесторам ежемесячный купон по ставке 15% годовых.

Шестой купонный период длился с 14 февраля по 14 марта, выплата дохода за данный период состоялась сегодня, 16 марта. Всего компания перечисляет почти по 700 тыс. рублей в месяц. Ставка 15% установлена на 2 года обращения выпуска, до сентября 2021 г.

Размещение биржевых облигаций ООО «Кузина» состоялось полгода назад. В обращении находится 5,5 тыс. ценных бумаг номиналом 10 тыс. рублей каждая. ISIN код: RU000A100TL1. Компания будет погашать выпуск постепенно, по 3,4% от номинальной стоимости облигации в месяц с апреля 2021 г. по июль 2023 г. На 48-й месяц обращения облигаций «Кузина» выплатит последние 1,4% от номинала.

Добавим, что до 20 марта продлится оферта, связанная с реорганизацией в форме присоединения ООО «Кузина Рост» к ООО «Кузина». Все желающие инвесторы могут предъявить облигации компании к досрочному погашению. Бумаги также можно реализовать на торгах Московской биржи по цене выше номинала. Например, средневзвешенная цена бондов по итогам февраля составила 103,74%. Оборот облигаций сети кондитерских увеличился до 18,7 млн рублей, что составляет треть объема выпуска.

Итоги оферты ООО «НЗРМ»

- 25 февраля 2020, 12:43

- |

В начале февраля компания объявила о проведении плановой оферты и сообщила о снижении ставки купонного дохода по биржевым облигациям выпуска БО-П01 ((RU000A1004Z9) на полтора процента.

Сегодня стало известно о том, что никто из держателей облигаций возможностью их досрочного погашения не воспользовался. Бумаги компании по-прежнему привлекают инвесторов, пользуются хорошим спросом и котируются стабильно выше номинала. Тем более, что предложенная доходность вполне вписывается в общую конъюнктуру рынка, оставаясь в рамках среднерыночной ставки, которая составляет 13-14% годовых.

Недавно Boomin.ru опубликовал интервью с Дмитрием Ионычевым, генеральным директором Новосибирского Завода Резки Металлов, где были затронуты вопросы развития бизнеса, политики компании и ее планов, перспективы отрасли на ближайшее время:

О бизнесе

«НЗРМ» достиг впечатляющих результатов, увеличив свою долю присутствия на рынке в четыре раза за последние несколько лет. Дмитрий Ионычев охотно поделился формулой успеха:

( Читать дальше )

Драма в Дэни Колл: сегодня выкупили не у всех. Инвесторы расстроены

- 21 февраля 2020, 19:28

- |

Эмитент не остался в стороне от падения цен облигаций и объявил внеплановый выкуп (оферту) по номиналу. Лично я удивился, — зачем выкупать по номиналу, если можно скупить по рынку и восстановить цену:) Первый выкуп на 100 млн рублей состоялся в январе, тогда всё прошло гладко — эмитент выкупил облигации у всех, пропорционально заявкам. Если вы подавали заявку на 100 тысяч рублей (по номиналу) то у вас исполнили бы 20%. Цена облигаций после оферты немного отскочила.

Сегодня была вторая оферта и не обошлось без казусов. Многие частные инвесторы, которые держали бонды в расчете на оферту, «пролетели», потому что их заявки просто никто не исполнил. Проблемы наблюдались у разных брокеров — и у Открытие Брокер, Промсвязьбанк, Сбербанк брокер, БКС, то есть почти у всех.

Открытие брокер по телефону поддержки сообщил своему клиенту, что эмитент не исполнил заявку. Кстати телекоммуникационная компания Дэни Колл зачем-то практически прямо перед самой офертой (4 февраля 2020) приобрела инвест компанию «Стрим» в Петербурге, которая и удовлетворяла заявки по оферте.

Сегодня в нашем форуме ветка облигаций ДЭНИ КОЛЛ лидирует по активности — 250 сообщений за день. Люди обсуждают неисполненные оферты. У кого-то купили полностью, у кого-то частично, у кого-то вообще не выкупили. Причем у одного брокера могли одну заявку исполнить и не исполнить другую. Участники рынка подозревают, что проблемы могут быть связаны с путаницей возникшей при удовлетворении заявок в самой ИК Стрим.

Недовольные клиенты задаются вопросом: "можно ли считать такой поворот событий неисполненным обязательством эмитента?"

Держатели облигаций, у которых не выкупили, теперь не совсем уверены в светлом будущем своих вложений.

Ведь они не припомнят на своей памяти такого случая, чтобы эмитент частично исполнил свои обязательства по оферте.

Ждут ответа от компании.

Сбербанк. Оферта. Бред и Теория Заговора

- 18 февраля 2020, 09:08

- |

Я в это не верю и вот почему:

1. Якобы, по федеральному закону, деньги из ФНБ невозможно изъять и потратить на текущую деятельность. Но! Для передачи Сбера будет принят специальный федеральный закон, т.е. проголосуют Госдума, Совет Федерации и подпишет Президент. Так если все ЗА распечатывание ФНБ, то почему бы не принять специальный федеральный закон и сразу не разрешить изъятие денег, минуя промежуточные стадии в виде продажи акций? И другим законом не осуществить безденежную передачу акций от ЦБ Правительству? Для чего эта видимость соблюдения рыночности сделки? На мой взгляд, в данном случае эта показательная рыночность только вызывает недоумение.

2. Так же, приняв спец.закон о безденежной передаче контроля можно было внести специальную правку в Закон об АО, позволяющую в данном случае обойтись без оферты. И все бы поняли.

Поэтому я продолжаю считать, что все мутилось именно ради Оферты и кого-то из нерезов, которым в сумме принадлежит более 45% Сбербанка.

Мой прогноз предъявления по оферте: 10-15%, т.е. на 550-850 млрд.руб.

Поживем — увидим. Осталось недолго :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал