облигации

ВТБ отчитался за октябрь 2024г. — чистая процентная маржа упала ниже 2%, но резервирование, налоги и прочие опер. доходы приходят на помощь!

- 06 декабря 2024, 14:16

- |

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за октябрь 2024 г. В данном месяце произошли разовые эффекты, которые увеличили чистую прибыль по отношению к прошлому году, если рассматривать розничное кредитование и % доходы, то там всё грустно, но ожидаемо. Давайте для начала рассмотрим отчёт:

✔️ ЧПД: 10 м. 451,3₽ млрд (-28,9% г/г), октябрь 29,1₽ млрд (-54,6% г/г)

✔️ ЧКД: 10 м. 215,6₽ млрд (+20,6% г/г), октябрь 29₽ млрд (+41,5% г/г)

✔️ Прочие опер. доходы: 10 м. 182,3₽ млрд (+28,4% г/г), октябрь 20,8₽ млрд (+511,8% г/г)

✔️ ЧП: 10 м. 404,7₽ млрд (+0,4% г/г), октябрь 29,7₽ млрд (+10,4% г/г)

💬 Показатель чистой % маржи упал сразу на 120 б.п. до 1,9% за 10 м., это намекает на то, что банку обходится в копеечку привлечение денег клиентов.

💬 Кредиты юр. лицам увеличились за 10 м. до 16,43₽ трлн (+2,5% м/м, +17,2% г/г), корпоративные кредиты в основном выдаются с плавающей ставкой, а значит, бизнес кредитуется под +21% и выдача выше чем год назад, когда ставка была 15%. Портфель кредитов физ. лиц по итогам 10 м. составил 7,658₽ трлн (-0,4% м/м, +9,7% г/г), в октябре уже происходит снижение портфеля, которое влияет на чистые опер. доходы до резервов — 849,2₽ млрд (-11,1% г/г).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Московская биржа зарегистрировала новый облигационный выпуск «Нафтатранс плюс» на 250 млн рублей

- 06 декабря 2024, 13:34

- |

5 декабря 2024 года ООО ТК «Нафтатранс плюс» зарегистрировало на Московской бирже новый выпуск облигаций серии БО-06 объемом 250 миллионов рублей. Основной целью привлечения инвестиций является пополнение оборотных средств, что связано с предстоящими гашениями обязательств компании.

Сообщение о регистрации Эмитент раскрыл на своей странице на сайте Интерфакс. Выпуск включает 250 000 облигаций с номинальной стоимостью 1 000 рублей каждая. Срок обращения бумаг составляет 1 080 дней, способ размещения — открытая подписка. Ориентир по ставке купонного дохода — 30% годовых на весь срок обращения. Предварительно определена длительность купонного периода 30 дней. Эмитент запланировал амортизацию по выпуску в размере 10% от номинальной стоимости в 20, 23, 27, 30, 33 и 36 купонные периоды. По выпуску планируется установить call-опцион, который может быть реализован в 24 купонный период, оферты не предполагаются.

Организатором и андеррайтером выпуска выступила ООО «Инвестиционная компания Юнисервис Капитал». Представителем владельцев облигаций назначено ООО «ЮЛКМ». Поручителей по выпуску не предусмотрено.

( Читать дальше )

А что с лизингом? В гостях у PRObonds Денис Левицкий, генеральный директор лизинговой компании Роделен

- 06 декабря 2024, 13:28

- |

Стараемся держать руку на пульсе и узнавать для вас, как адаптируется бизнес к суровым условиям рынка. В гостях у PRObonds Денис Левицкий, генеральный директор лизинговой компании Роделен.

О чем говорим:

— Какие сложности испытывает сегодня лизинговый бизнес?

— Как улучшить кредитный рейтинг, когда все вокруг падает?

— Почему сейчас важно выводить новые продукты?

— Как поменялась структура клиентов и условия для них?

— Где ждать дефолтов, и какие прогнозы на будущее?

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Продолжаем вести диалог на Cbonds

- 06 декабря 2024, 13:20

- |

Друзья, привет!

Продолжаем вести диалог: сегодня наш директор по корпоративным финансам Андрей Давыдов примет участие в XXII Российском облигационном конгрессе информационного холдинга Cbonds.

В деловой программе форума при участии представителей Банка России, Московской Биржи, организаторов размещений, эмитентов, будут обсуждаться вызовы, стоящие перед ДКП в текущих условиях, экономика России: развилка — 2025, а также пройдут секции «Рынок корпоративных облигаций в России: итоги года и перспективы развития», «Портфельное управление: адаптация к макроэкономическим условиям» и другие.

🌟 Будем рады встретиться с участниками форума, обсудить девелоперский бизнес и ответить на вопросы.

Место проведения: Гостиница Московские Ворота, г.Санкт-Петербург, Московский пр., д. 97, лит. А

$SMLT #Самолет

ФПК «Гарант-Инвест» приняла участие в XXII Российском облигационном конгрессе.

- 06 декабря 2024, 12:46

- |

5-6 декабря в Санкт-Петербурге состоялся XXII Российский облигационный конгресс — важное событие для финансовых рынков и крупнейший форум на российском рынке корпоративных облигаций. ФПК «Гарант-Инвест» в очередной раз поддержала мероприятие в качестве официального спонсора.

Президент ФПК «Гарант-Инвест» Алексей Панфилов стал участником ключевой сессии «Рынок корпоративных облигаций в России: итоги года и перспективы развития» и рассказал о вызовах, с которыми сталкивается бизнес и фондовый рынок в условиях текущей экономической и геополитической нестабильности.

Особое внимание было уделено высокой ключевой ставки ЦБ РФ и более устойчивому сегменту коммерческой недвижимости. Проводя параллель между рынками жилой икоммерческой недвижимости было отмечено, и там и там есть рост процентных расходов, но в жилом секторе наблюдается снижение выручки девелоперов, в то же время коммерческая недвижимость, особенно в сегменте торговых центров, демонстрирует стабильность и даже рост доходов, в том числе из-за инфляции.

( Читать дальше )

Золотой дайджест от ЮГК

- 06 декабря 2024, 12:20

- |

Добрый день, инвесторы!

⚡ Предлагаем вашему вниманию очередной дайджест новостей про рынок золота, которые мы считаем интересными и полезными для инвесторов.

Financial Times: Высокие цены на золото продолжают стимулировать консолидацию в отрасли. Австралийский золотодобытчик Northern Star договорился о поглощении своего конкурента De Grey Mining за $3,2 млрд. В прошлом году американская Newmont купила крупнейшего золотодобывающую компанию Австралии, Newcrest, за $19 млрд.

🔗 https://tinyurl.com/ykhch7fv

Newsweek: В китайской провинции Хунань открыто крупнейшее в мире месторождение золота с предполагаемыми запасами более 1000 тонн, что при нынешнем уровне цен превышает $80 млрд. Правда, находится оно в 2 км под землей, но китайцам не привыкать к подземной добыче.

🔗 https://tinyurl.com/ycyhu9ap

Investing News: На данный момент в топ-5 стран мира по разведанным запасам золота в недрах являются Австралия (12 000 тонн), Россия (11 100 тонн), Южная Африка (5 000 тонн), США (3 000 тонн) и Китай (3 000 тонн).

( Читать дальше )

Анализ эмитента: ООО "БЭЛТИ-ГРАНД" (за 3кв. 2024 г.) | Облигации

- 06 декабря 2024, 10:39

- |

📌 На данный момент у ООО «БЭЛТИ-ГРАНД» в обращении 4 выпуска облигаций с общим облигационным долгом 600 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 532 млн. руб.

— Чистая прибыль (убыток): 63 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 9% (+), долгосрочные обязательства сократились на 1% (+), краткосрочные снизились на 5% (+).

Предприятие закредитованное, заемный капитал превышает собственный в 3,72 раза. Долговая нагрузка уменьшилась на 11% (+).

По финансовым результатам (год-к-году): выручка прибавила 50%, чистая прибыль приросла на 397%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Как получить 50% годовых в надёжных облигациях

- 06 декабря 2024, 10:29

- |

Обратите внимание,

один из портфелей в VIP чате — портфель облигаций.

Пост от 28 ноября 2024г. из VIP чата

#ПортфельОблигаций

(валютные облигации 79%, SBMM 21%)

+50% c начала 2024г

В 2023г доходность виртуального портфеля была 50% годовых.

Обратите внимание,

28 ноября продал все валютные облигации и купил фонды денежного рынка

Высокая доходность

в связи с своевременным перекладыванием между валютными и рублёвыми облигациями.

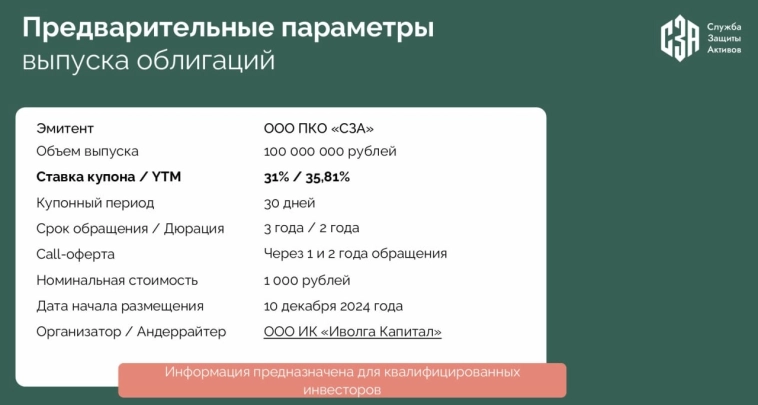

10 декабря - размещение коллектора СЗА (BB-, 100 млн р., купон / доходность 31% / 35,8%)

- 06 декабря 2024, 10:27

- |

Информация для квалифицированных инвесторов

__________

Главные слайды из презентации дебютного выпуска коллектора СЗА (ВB-|ru|)

Еще подробнее — в самом документе

А в начале новой неделе проведем с СЗА видео-эфир

📌Предварительные параметры дебютных облигаций СЗА:

— 100 млн р.

— 3 года до погашения (call-оферты через 1 и 2 года)

— купонный период 30 дней

— купон / доходность: 31,0% / 35,8% годовых

📌Размещение во вторник 10 декабря

__________

🖋️Вы можете подать предварительную заявку на участие в размещении облигаций СЗА:

— По ссылке: https://ivolgacap.ru/verification/

— Или через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

Нам нужно минимум 2-3 квартала, чтобы убедиться в устойчивости дезинфляционного тренда и перейти к снижению ставки - Тремасов, Банк России — Reuters

- 06 декабря 2024, 10:23

- |

Мы не ждем рецессию, спад в экономике, но в 2025г она уже не сможет расти так же быстро как в этом году, около 4% - Тремасов.

t.me/reuters_ru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал