облигации

Лайм-Займ опубликовал отчётность за 3 квартал 2022 года

- 31 октября 2022, 17:12

- |

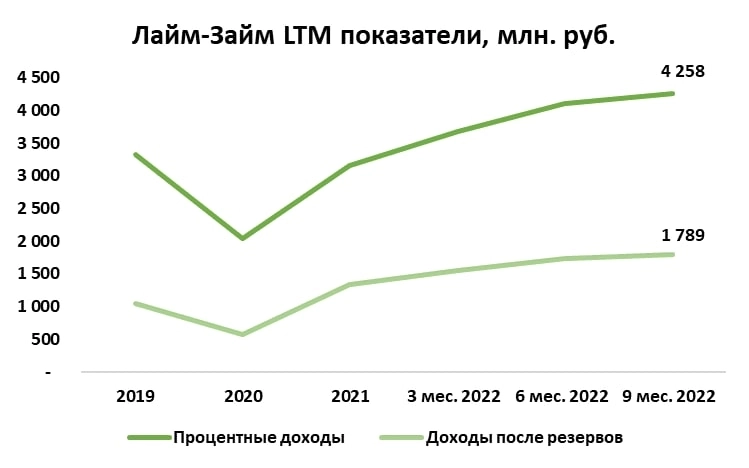

Чистый портфель займов увеличился на 200 млн руб. за квартал (+13%) и на 400 млн руб. с начала года (+31%). Вместе с масштабом бизнеса продолжается рост выручки и прибыли. Относительный уровень долговой нагрузки незначительно снизился в сравнении с прошлым кварталом. Также наблюдаем рост рентабельности бизнеса, ROIC (LTM) по итогам 9 мес. 2022 года составил 21,2%.

Основные финансовые результаты (LTM):

- Процентные доходы 4,26 млрд руб. (+35% с начала года)

- Чистая прибыль 296 млн руб. (+66%)

- Финансовые обязательства 1,2 млрд руб.

- Капитал 0,77 млрд руб.

- Доля резервов в выручке 55%

- Долг / EBIT 2,4

Источник e-disclosure.ru/portal/company.aspx?id=38085)

Напоминаем, продолжается размещение нового выпуска облигаций «Лайм-Займа» (ruB+, 500 млн руб., купон 20%). Скрипт по ссылке t.me/probonds/8503

/Облигации МФК «Лайм‑Займ» входят в портфель PRObonds ВДО на 2% от активов/

- комментировать

- 240

- Комментарии ( 0 )

IDF Eurasia – лауреат премии «Качество обслуживания и права потребителей 2022»

- 31 октября 2022, 15:03

- |

Группа IDF Eurasia стала лауреатом XIII ежегодной премии «Качество обслуживания и права потребителей 2022» в номинации «DIGITAL-продукты» в категории «Online-кредитование». В этой номинации компания побеждает третий год подряд. Церемония вручения наград состоялась 21 октября 2022 года в Сочи.

Данная премия — ежегодная общественно значимая награда, вручается самым успешным проектам в области прав потребителей и повышения качества обслуживания. Организатор премии – SP GROUP. «Эта награда очень важна для группы, один из важнейших элементов глобальной бизнес-стратегии которой — поддержание высочайшего уровня сервиса для конечных потребителей. Мы становимся лауреатом премии уже третий год подряд, и это доказывает верность нашей траектории: даже в непростых макроэкономических условиях фокус внимания всегда направлен на актуальные потребности клиента. Еще одна награда подтверждает, что мы все делаем правильно», — комментирует генеральный менеджер IDF Eurasia в России Ирина Хорошко.

Можно ли вложить валюту в России?

- 31 октября 2022, 14:51

- |

После массовых блокировок всех активов, имеющих отношение к западным юрисдикциям, осталось не так много опций для валютной диверсификации. Варианты с открытием зарубежных счетов оставим в стороне, а пока разберемся, где можно найти валютную доходность внутри страны.

Российские облигации, номинированные в иностранной валюте, не имеют инфраструктурных рисков, их нельзя заблокировать извне. Такие бумаги имеют ISIN, начинающийся на RU, а выплаты могут быть как в иностранной валюте, так и в рублях, по курсу на дату выплаты. Так что даже гипотетический запрет на обращение доллара не приведет к потерям по таким облигациям. С другой стороны, от обесценения рубля они могут защитить, так что для валютной диверсификации подходят.

1. Юань (он же CNY)

Китайская валюта активно набирает обороты, однако пока в России нет бондов китайских эмитентов (во всяком случае, в широком доступе). Так что единственные инструменты — российские бонды, номинированные в юанях. Доходности в основном лежат в диапазоне от 3,1 до 4% при базовой ставке 3,65% (в Китае более сложная система ставок ЦБ, чем в России, но при работе с бондами корректнее опираться на однолетнюю ставку LPR). Иными словами, ставки внутри России нерыночно низкие по сравнению с доходностями международном рынке, из-за дефицита предложения и растущего спроса в юанях. Основные покупатели таких бондов — коммерческие банки, которым нужно балансировать свою пассивную часть в юанях: бизнес стал активнее торговать с Китаем, а значит есть остатки валюты на счетах, а где-то даже появляются депозиты. Но если бонды не должны ничего балансировать, я бы повременил с покупкой. Предложение облигаций в юанях растет, и оно неизбежно будет пополняться эмитентами второго эшелона (например, о планах заявляла Сегежа — это уже сегмент single A по кредитному рейтингу). Без полноценной российско-китайской финансовой инфраструктуры рынок не обязан быть полностью эффективным, но более дружественным к покупателю бондов он будет.

( Читать дальше )

Рынок fashion-ритейла: как уход зарубежных игроков повлиял на отечественных

- 31 октября 2022, 14:14

- |

В 2022 г. число участников рынка fashion-ритейла ощутимо сократилось. Примерно 50 зарубежных игроков приостановили деятельность в России. Отечественные компании и ритейлеры зарубежных брендов, оставшиеся на рынке, адаптируясь к новым условиям, ощутили приток клиентов. Про изменения рынка fashion-ритейла в текущих реалиях — в аналитическом обзоре.

Давление масс-маркета

В 2021 г. после пандемии рынок fashion-ритейла вернулся в привычное русло с оговоркой на возросшую популярность онлайн-торговли. Рынок одежды (включая женскую, мужскую и детскую) вырос на 7% к коронавирусному 2020-му, когда годовой спад из-за пандемийных ограничений был на уровне 25%. Отметим, что в конце 2021 г. озвучивались оптимистичные прогнозы развития отрасли: предполагалось, что к осени 2022 г. рынок нарастит объемы почти на 10% к показателям 2021 г.

По оценке экспертов, рынок одежды и обуви к концу 2022 г. рискует просесть на 15-20% в денежном выражении. Связано это с двумя основными факторами: российский fashion-рынок потерял значительную долю иностранных игроков (доля зарубежных представителей на отечественном рынке по данным «

( Читать дальше )

«Сибстекло» увеличило выпуск продукции на 20%

- 31 октября 2022, 13:53

- |

ООО «Сибирское стекло» (крупнейший производитель стеклотары за Уралом, актив РАТМ Холдинга) подвело производственные итоги за 9 месяцев 2022 года.

По словам эмитента, выпуск тарного стекла с января по сентябрь, в сравнении с АППГ, увеличился в тоннах на 21% — с 147,1 тыс. до 177,6 тыс. тонн, а в штуках на 20% — с 505,7 млн до 605,8 млн. В том числе, с конвейеров сошло 469,5 млн бутылок, изготовленных с помощью технологии NNPB (узкогорлого прессовыдувания), позволяющей уменьшать вес стеклоизделия при сохранении прочностных характеристик. В общем объеме продукции доля такой стеклянной тары выросла с 73% до 77%. В настоящее время в стекольных комплексах работают семь линий NNPB.

За счет усовершенствования производственных процессов коэффициент использования стекломассы повысили на три процентных пункта — до 0,86. По прогнозам, до конца года на заводе произведут более 800 млн штук стеклотары — на 14% больше, чем в 2021.

( Читать дальше )

В США подступает новые кризис - крах ликвидности Treasuries

- 31 октября 2022, 13:22

- |

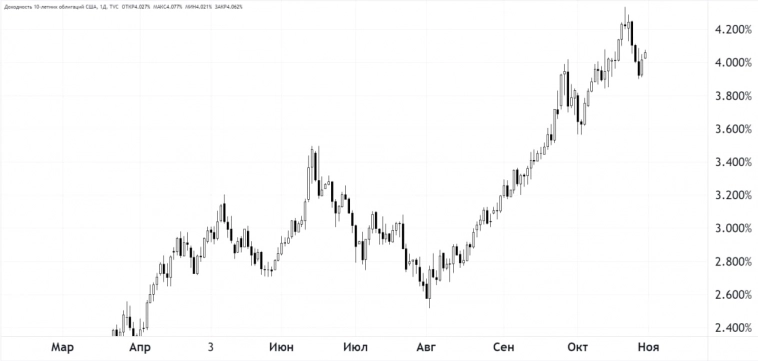

US Treasury market оцениваемые в $24 трнл. начинает штормить, поскольку повышение ставок ФРС приводит к росту доходности облигаций и снижению их стоимости. Особую чувствительность от волатильности на рынке облигаций испытывают акции. По мнению аналитиков, потрясения на рынке США могут привести к падению акций на 25% и нанести ущерб всей мировой системе.

Масла в огонь подливает политика ЦБ Японии. На фоне слабеющей йены Банк Японии сбрасывает Treasuries. Напомню, что исторически именно Япония является главным держателем госдолга США. На этой неделе йена продолжит испытывать давление на фоне приближающегося заседания ФРС 1-2 ноября. Остается гадать продолжит ли ЦБ Японии интервенции для поддержания курса нац валюты. (PS: ДА).

А пока ФРС США сокращает баланс, доходности 10-леток уже превышают 4% годовых — максимум с 2008 г.

Доходность гособлигаций Европы растет в ожидании рекордно высокой инфляции

- 31 октября 2022, 13:08

- |

Доходность гособлигаций еврозоны росла в понедельник в преддверии публикации данных инфляции, которые, как ожидается, покажут рекордный темп роста потребительских цен в октябре, что подтолкнет ЕЦБ к продолжению ужесточения денежно-кредитной политики.

Согласно опросу экономистов, проведенному Рейтер, индекс потребительских цен в октябре прогнозируется на уровне 10,2%, выше сентябрьского значения в 9,9%.

Публикация данных ожидается в 13:00 МСК.

Доходность 10-летних гособлигаций Германии, являющихся эталоном для еврозоны, выросла на 5,5 базисного пункта до 2,143%.

Доходность 2-летних бумаг Германии росла на 3,5 базисного пункта до 1,959%.

Доходность 10-летних госбондов Италии выросла на 10 базисных пунктов до 4,259%, в результате чего внимательно отслеживаемый разрыв между доходностью итальянских и немецких 10-летних бумаг увеличился на 5 базисных пунктов до 210.

Внимание инвесторов также сосредоточено на инфляционных последствиях из-за выхода России из черноморской «зерновой сделки» под эгидой ООН, которая направлена на обеспечение мировой продовольственной безопасности.

finance.yahoo.com/news/focus-europes-debt-market-strains-060000125.html

Коротко о главном на 31.10.2022

- 31 октября 2022, 13:03

- |

- ТК «Нафтатранс плюс» сегодня начинает размещение трехлетнего выпуска облигаций серии БО-04 объемом 100 млн рублей. Регистрационный номер — 4B02-04-00318-R. Ставка 1-15-го купонов установлена на уровне 19% годовых. Купоны ежемесячные. По выпуску будет предоставлено обеспечение в форме поручительства от ТК «Спецтранскомпани». Также запланированы добровольные оферты — по 25% от номинальной стоимости бумаг планируется выкупить в даты окончания 3-го, 6-го, 9-го и 12-го купонов. Кроме того, предусмотрена возможность досрочного погашения облигаций по усмотрению эмитента.

- АПРИ «Флай Плэнинг» планирует с 3 по 8 ноября начать размещение четырехлетнего выпуска облигаций объемом 500 млн рублей. Ставка 1-4-го купонов составит 24% годовых, купоны ежеквартальные. Запланирована оферта через год.

- ФПК «Гарант-Инвест» планирует в ноябре провести сбор заявок на трехлетний выпуск облигаций серии 002Р-05 объемом 1,5 млрд рублей. По выпуску предусмотрены ежеквартальные купоны. Организатором размещения выступит Газпромбанк.

( Читать дальше )

Начало торгов по четвертому выпуску облигаций ООО ТК «Нафтатранс плюс»

- 31 октября 2022, 12:53

- |

Сегодня в 10:00 (Мск) стартует размещение четвертого выпуска облигаций ООО ТК «Нафтатранс плюс» — крупнейшего в Сибири частного независимого нефтетрейдера.

Общая инструкция:

Общая инструкция:Наименование: Нафтатранс плюс БО-04

Номер выпуска: 4B02-04-00318-R от 21.10.2022

ISIN: RU000A105CF8

Режим торгов «Размещение: Адресные заявки» (первичное размещение) путем заключения сделок на основании адресных заявок по фиксированной цене (доходности).

Номинальная стоимость одной облигации: 1 000 (одна тысяча) рублей.

Цена: 100

Код расчетов: Z0

Контрагент:

Наименование/идентификатор Андеррайтера/краткое наименование

АО «Банк Акцепт»/NC0040400000/Акцепт

Обратите внимание на время проведения торгов в дату начала размещения (31 октября):

период сбора заявок: 10:00 — 13:00;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал