облигации

Ноябрьские результаты ИК Иволга Капитал как инвестбанка. И вредные ВДО-советы

- 02 декабря 2022, 07:28

- |

Облигационный портфель стагнирует чуть выше 11 млрд.р., купонный доход наращивается темпом около 130 млн.р. в месяц. Портфель постепенно оправляется от дефолтных потерь начала года. Из вероятных дефолтов на перспективу по организованным нами выпускам продолжаем считать Литану. Остальное под контролем.

Небольшая оценка сегмента ВДО и бизнеса в нем от всё ещё лидера рынка (планов оставаться им традиционно нет, бизнес Иволги быстро диверсифицируется, не ВДОшные доходы составляют уже почти 1/3 всех доходов компании и через полгода достигнут половины).

Итак. С момента создания ИК мы придерживались идеи, что продавать надо то, что покупают. Яркий пример – ОР. Деньги накапливались быстро, но стратегия оказалась ошибочной. Она похожа на продажу опциона: премия сейчас, проблемы потом.

Нынешнее увлечение небольших организаторов и большого числа частных инвесторов бумагами с весьма спорным качеством под иллюзию возросшего купона создает две проблемы.

( Читать дальше )

- комментировать

- 2К

- Комментарии ( 15 )

ЦБ РФ заявил о готовности, в крайнем случае, выкупать ОФЗ.

- 01 декабря 2022, 18:41

- |

«Что касается выкупа ценных бумаг, мы, с одной стороны, всегда говорили, что в каком-то крайнем случае мы готовы на эту меру пойти, но, с другой стороны, этот крайний случай еще ни разу не наступал. Даже во время ковида, когда волатильность была очень высокая. Сам выкуп активов, особенно гособлигаций со стороны российского Центрального банка, может создать дополнительные риски финансовой стабильности, например, за счет того, что доверие к нашей денежно-кредитной политике может понизиться. Мы, конечно, взвешиваем все риски, и я считаю, что для нас вероятность такого рода исхода гораздо ниже, чем для других стран», — сказала она на пресс-конференции по Обзору финансовой стабильности.

Говоря о том, почему для других стран такой риск выше, Юдаева отметила, что «там много лет были очень низкие процентные ставки, и благодаря процентным ставкам очень сильно выросли долги, и не только государственные долги, хотя и государственные тоже, но и долги частного сектора, и, собственно, поэтому сейчас, когда процентные ставки растут, повышается вероятность долговых кризисов».

@ifax_go

t.me/interfaxonline/27443

Выплаты по госдолгу России за 9 мес превысили 1 трлн рублей

- 01 декабря 2022, 18:28

- |

Расходы бюджета на обслуживание российского государственного долга за девять месяцев года выросли по сравнению с аналогичным периодом прошлого года на 30,4%, до 1,018 трлн руб.

Расходы на обслуживание внутреннего долга в январе – сентябре увеличились на 35%, до 921 млрд рубл.

Внешнего — сократились на 1,5%, до 96,4 млрд рублей. Уменьшение плат по внешним долгам связано с сокращением в этом году расходов на обслуживание еврооблигаций выпуска «Россия-2030».

Согласно закону о федеральном бюджете на ближайшую трехлетку в 2022 году российский госдолг увеличится до 23,4 трлн рублей, в 2023 году — до 25,4 трлн рублей, в 2024 году – до 27,7 трлн рублей, а в 2025 году – до 29,9 трлн рублей.

Газпром 2 декабря начнет новое размещение замещающих облигаций на 1 млрд долларов

- 01 декабря 2022, 17:54

- |

- Заявки на облигации компания будет собирать до 12 декабря. Выпуск серии ЗО31-1-Д включает 1 миллион облигаций номиналом 1 тысяча долларов с погашением в июле 2031 года.

- Эмитентом выступит компания «Газпром капитал», которая используется для привлечения финансирования для «Газпрома» путем размещения облигаций.

ЦБ РФ готов в крайнем случае выкупать ОФЗ, но вероятность появления такой необходимости низка - Юдаева

- 01 декабря 2022, 17:17

- |

Банк России готов в случае крайней необходимости выкупать облигации федерального займа (ОФЗ), но пока считает вероятность ее появления довольно низкой, сообщила первый зампред ЦБ Ксения Юдаева.

«Что касается выкупа ценных бумаг, мы, с одной стороны, всегда говорили, что в каком-то крайнем случае мы готовы на эту меру пойти, но, с другой стороны, этот крайний случай еще ни разу не наступал. Даже во время ковида, когда волатильность была очень высокая. Сам выкуп активов, особенно гособлигаций со стороны российского Центрального банка, может создать дополнительные риски финансовой стабильности, например, за счет того, что доверие к нашей денежно-кредитной политике может понизиться. Мы, конечно, взвешиваем все риски, и я считаю, что для нас вероятность такого рода исхода гораздо ниже, чем для других стран», — сказала она на пресс-конференции по Обзору финансовой стабильности.

ЦБ РФ пока не видит необходимости в наращивании ЗВР, их достаточно для покрытия различных рисков - Юдаева

- 01 декабря 2022, 17:17

- |

Золотовалютных резервов (ЗВР) сейчас достаточно для покрытия различных рисков, они будут расти, если будет принято решение об инвестировании средств в иностранную валюту в рамках бюджетного правила, заявила первый зампред Банка России Ксения Юдаева на брифинге в четверг.

«Резервов у нас в принципе достаточно. Если говорить о покупке новых резервов, мы в целях наших задач, как Центрального банка, эту тему особо и не рассматриваем», — сказала Юдаева.

«Мы думаем, что только если будет принято решение о бюджетном правиле, в рамках которого будет принято решение инвестировать в иностранную валюту, тогда дополнительные резервы мы будем покупать», — добавила она.

«Сейчас у нас достаточно резервов на случай различных рисков», — подчеркнула Юдаева.

Международные резервы России на 25 ноября составили $567,5 млрд.

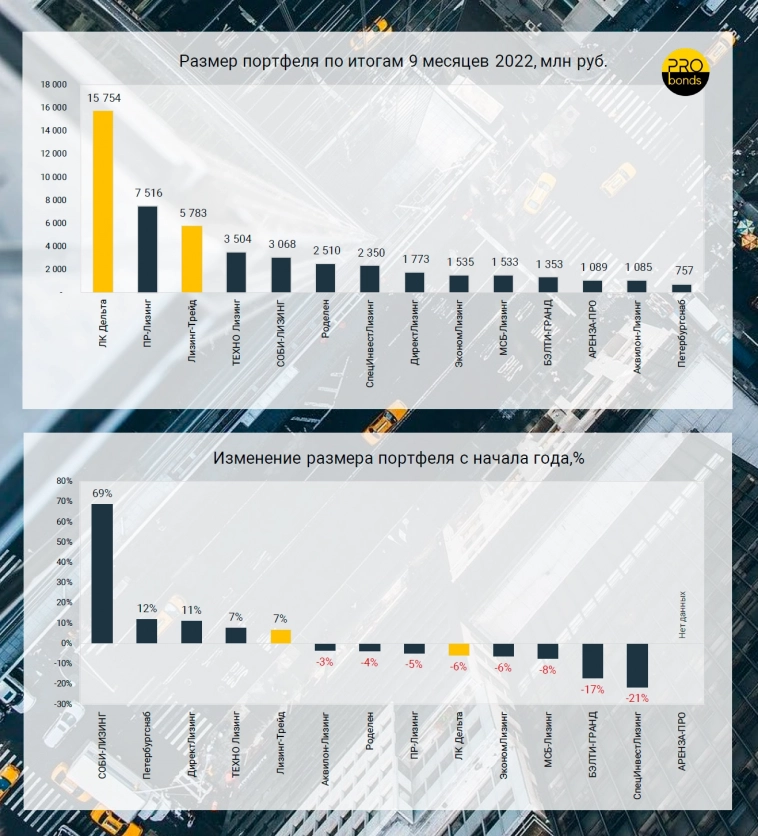

Движение вниз. Эксперт РА подвёл итоги лизингового рынка по итогам 9 месяцев 2022 года.

- 01 декабря 2022, 16:56

- |

Эксперт РА подвёл итоги лизингового рынка по итогам 9 мес. 2022 года.

В целом, ситуация с первого полугодия существенно не изменилась.

По объёму нового бизнеса тройка лидеров осталась в том же составе, но ПР-Лизинг снова поменялся местами с Лизинг-Трейдом.

- ЛК Дельта 5,14 млрд руб., 27 место в рэнкинге

- ПР-Лизинг 2,25 млрд руб., 37 место в рэнкинге

- Лизинг-Трейд 2,02 млрд руб., 40 место в рэнкинге

Из изменений стоит выделить присоединение к рэнкингу Эконом-Лизинга. Роял Капитал всё ещё не предоставляет данные для Эксперта, Солид-Лизинг перестал участвовать в рэнкинге.

Также выделяется быстрый рост портфеля у Соби-Лизинга. По объёму нового бизнеса 1.7 млрд рублей компания заняла 41 место в общем рэнкинге и 4 место среди эмитентов ВДО.

Напоминаем, продолжается размещение нового выпуска облигаций «Лизинг-Трейда» (BB+(RU), 100 млн руб., 1 год до оферты, купон 17%).

( Читать дальше )

Как Инвестирую те, у кого Много Денег? / Куда вложить Крупный Капитал? / Big Money

- 01 декабря 2022, 16:39

- |

Новое интересное видео на необычную тему уже в блоге. Обсуждаем то, куда инвестируют владельцы крупного капитала, что такое «альтернативные инвестиции», а также как ракету, которую мы пропустили. Куда же смотрят Big Money?

( Читать дальше )

Международные резервы РФ с 18 по 25 ноября сократились на $1,3 млрд

- 01 декабря 2022, 16:17

- |

Международные резервы России на 25 ноября составили $567,5 млрд, сообщил Банк России.

По состоянию на 18 ноября международные резервы равнялись $568,8 млрд. Таким образом, за неделю они уменьшились на $1,3 млрд.

Международные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительства РФ. Они складываются из активов в иностранной валюте, монетарного золота, специальных прав заимствования (СДР, special drawing rights, расчетная денежная единица, используемая Международным валютным фондом, МВФ), резервной позиции в МВФ и других резервных активов.

ПВО

- 01 декабря 2022, 16:09

- |

За 8 лет существования в России института представителей владельцев облигаций (ПВО) немало поломано копий на тему, что такое ПВО, как они работают и как должны работать.

По следам форума «Рынок облигаций. Остров выживших» наши коллеги из Boomin подготовили большой обзор о текущей обстановке на рынке ПВО в сегменте высокодоходных облигаций.

Не обошлось без комментариев от нашего эксперта — члена Совета АВО Ильи Винокурова, который дал оценку сегодняшней ситуации, а также высказал предложения по решению проблемы финансирования работы ПВО.

«Я бы делил всех ПВО на четыре группы. Первая — профессиональные специализированные ПВО. Вторая — «а еще мы можем быть ПВО» — многопрофильные консалтинговые или юридические компании, которые предоставляют дополнительную услугу. Третья — ПВО при организаторах в качестве опции при размещении облигаций, что позволяет зарабатывать какую-то копейку сверху. Четвертая — истории типа «а не сделать ли нам ПВО?», часто под какой-то конкретный проект, ну или просто «чтобы было, вдруг пригодится». Зачастую у таких ПВО или один-два выпуска, или вообще ни одного».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал