облигации

Американские бонды, похоже, нащупали дно по доходности – быки воодушевились и готовы рвануть в перспективный бой

- 30 сентября 2024, 22:11

- |

Добрый день!

Американские десятилетки, после того, как поймали медведей в ловушку, уверенно отскочили от горизонтали 3.667%. В данный момент котировки собираются повторно протестировать указанную горизонталь, после чего может последовать уверенный рост доходности бондов (и их падение в цене, соответственно). Также, в точке тестирования уровня проходит пробитый локальный даунтренд, который может стать дополнительной поддержкой для доходности американских облигаций:

Золото, отметившись в районе 2700, закрыло пятницу поглощением, что может означать назревание долгожданной коррекции. В этой ситуации интересным и перспективным смотрится уровень поддержки 2500, от которого у цены есть шансы на отскок и продолжение восходящего движения. Восходящая тенденция по золоту продолжает оставаться в силе:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

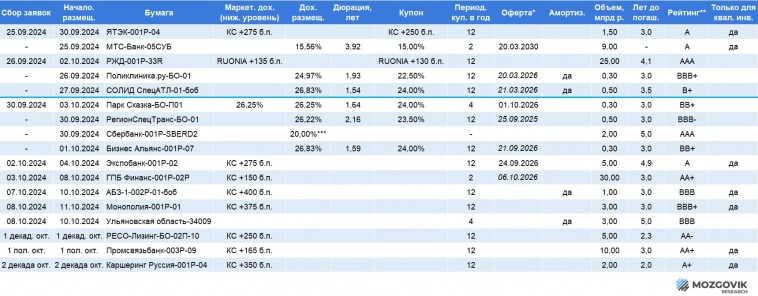

Рыночные размещения рублевых облигаций

- 30 сентября 2024, 20:56

- |

Источники: Rusbonds.ru, собственные расчеты

*Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

***Простая доходность дисконтной облигации

Повышение ставок по ипотеке, госдолг РФ будет расти, расходы бюджета превысят ₽41 трлн, ставки по коротким ОФЗ достигли 19%!

- 30 сентября 2024, 20:30

- |

Разбираем самые важные новости финансовых рынков и экономики за прошедшую неделю.

Помимо биржевых обзоров, прогнозов и полезных образовательных материалов, еженедельно из нескольких сотен новостей я отбираю самые важные и интересные новости за последнюю неделю по экономике и финансам и составляю из них дайджест с моими краткими пояснениями:

— Госдолг РФ вырастет к 2028 году, сообщает Минфин. Если сейчас долг составляет 15% от ВВП, то на конец 2027 года эта цифра составит 18%. Границей безопасного уровня считаются 20% от ВВП. — держимся на безопасном уровне.

— ВТБ с 25 сентября на1,5 п.п. повысил ставку по рыночной ипотеке. Кредиты на покупку квартир будут доступны от 22% годовых с учетом действующих в ВТБ дисконтов. Средневзвешенные ставки по ипотеке в крупнейших банках уже превысили 21%. — думаю, и это не предел.

— Чтобы обуздать инфляцию и достичь целевого показателя в 4% ЦБ должен поднять ключевую ставку до уровня в 52% годовых заявили в Институте ВЭБ. —а это точно не перебор?

( Читать дальше )

ФПК «Гарант-Инвест» выплатило более 1,2 млрд. рублей по своим обязательствам.

- 30 сентября 2024, 20:13

- |

30 сентября 2024 года АО «Коммерческая недвижимость ФПК «Гарант-Инвест» успешно выплатила 1,27 млрд рублей по своим обязательствам перед банками-кредиторами и держателями облигаций (сделки РЕПО). В числе банков кредиторов — СБЕР, ВТБ, ГПБ, ЭкспоБанк, ФинСервис Банк и МеткомБанк.

Помимо 449,5 млн рублей процентов, компания погасила основную сумму «тело» кредитов в соответствии с графиками.

Эти выплаты позволили сократить долговую нагрузку на 820,5 млн рублей, обеспечив источники средств из текущих доходов и финансовых активов.

Работающая по устойчивой бизнес-модели, ФПК «Гарант-Инвест» продолжает демонстрировать стабильность и высокую экономическую эффективность даже в условиях высоких ставок. Наличие безупречной кредитной истории и деловой репутации, прозрачной структуры собственности, а также обеспечение долгов активами и стабильным доходом делают компанию надежным партнером для инвесторов и кредиторов, гарантируя доходность и возвратность их вложений.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 59-й купон по 3-му выпуску биржевых облигаций

- 30 сентября 2024, 19:13

- |

30 сентября 2024 года ООО «Пионер-Лизинг» выплатило очередной купон по 3-му выпуску биржевых облигаций (ПионЛизБП3). Купонный доход 59-го купона на одну облигацию составил 19,73 руб., исходя из ставки купона 24% годовых.

Общая сумма выплат 59-го купона составила 7,89 млн руб. Выплата 60-го купона состоится 30 октября 2024 года.

26 ноября 2019 года эмитент начал размещение третьего выпуска ценных бумаг номинальным объемом 400 млн руб. с погашением 4 октября 2029 года. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го, 5-го и 6-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4, ПионЛизБР5 и ПионЛизБО6) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

В сеть утекла предварительная программа конференции смартлаба. Конфа профессионалов для профессионалов

- 30 сентября 2024, 19:06

- |

Сегодня в сеть слили секретную программу конфысмартлаба 26 октября в Москве.

Как вы видите, беспрецедентное количество спикеров и эмитентов!

Также у нас будет еще один секретный зал в котором будут выступать самые секретные эмитенты только для HNWI по спецприглашениям😁.

На данный момент нас уже 1700 участников!

Еще 5 часов можно купить билет со скидкой до повышения цены!!! (с 1 октября)

conf.smart-lab.ru/

Промокод: MARTOS -20%, для годовых подписчиков Мозговика есть супер специальная скидка!

p.s. если вы должны выступать на конфе и не нашли себя в этой программе, срочно свяжитесь с организаторами!

ПОКАЗЫВАЮ свой ИИС на 700 тыс. рублей в деталях (осень 2024)

- 30 сентября 2024, 19:05

- |

Все мы на Смартлабе немного инвест-эксгибиционисты и инвест-вуйаеристы: многим хочется показать, че творится в их портфелях, а другим — поглазеть; потом они обычно меняются местами😏 Сегодня демонстрирую «ОТ» и «ДО» свой Индивидуальный Инвестиционный Счёт по состоянию на осень 2024. Про его историю и структуру рассказал вчера.

📊Будет много скриншотов. Разберём мой ИИС буквально до винтиков, залезем в такие глубины его потрохов, что ему аж щекотно станет изнутри.

А спонсор нашего сегодняшнего выпуска — приложение с лаконичным названием «Мои Инвестиции» (в недавнем прошлом — «ВТБ Мои Инвестиции»), которое предоставит нам всю подноготную Сид-ИИСа.

Шучу, разумеется. Никаких спонсоров у меня нет, и статьи выходят только потому, что у меня есть время и желание делиться с вами своими шагами на фондовом рынке, и совместно познавать изнанку мира инвестиций вообще. Но мне будет очень приятно, если вы подпишитесь на мой телеграм — это поможет в развитии блога😉

🔥Переходим к делу!

( Читать дальше )

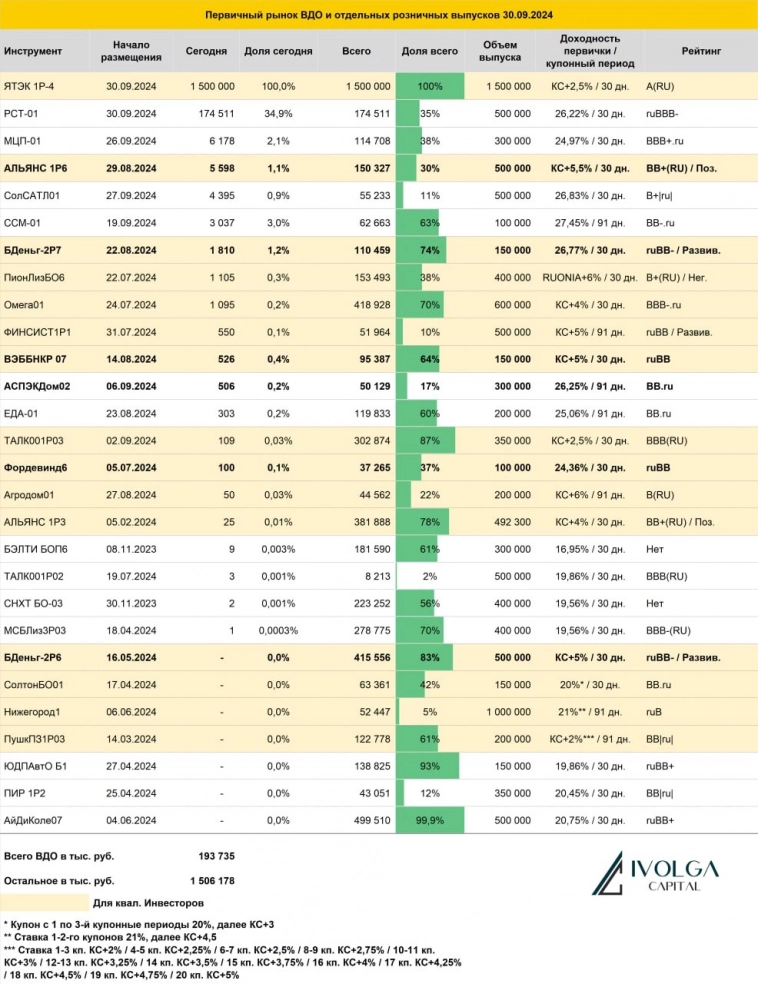

Итоги первичных размещений ВДО и некоторых розничных выпусков на 30 сентября 2024 г.

- 30 сентября 2024, 18:33

- |

Минфин России исполнил обязательства по выплате купонного дохода по еврооблигациям с погашением в 2035г в сумме 9,5 млрд руб и с погашением в 2030г в сумме 18,7 млрд руб

- 30 сентября 2024, 18:14

- |

Минфин России исполнил обязательства по выплате купонного дохода по еврооблигациям

В соответствии с Указом Президента Российской Федерации от 9 сентября 2023 г. № 665 средства для выплаты купонного дохода по облигациям внешнего облигационного займа Российской Федерации со сроком погашения в 2035 году (ISIN: RU000A1006S9, RU000A1006T7) в сумме 9,5 млрд руб. (эквивалент 102,0 млн долл. США) и с окончательным сроком погашения в 2030 году (ISIN: XS0114288789, US78307ACZ49) в сумме 18,7 млрд руб. (эквивалент 201,3 млн долл. США) получены платежным агентом по еврооблигациям НКО АО «Национальный расчетный депозитарий».

t.me/minfin

Что будет с курсом рубля и инфляцией в октябре?

- 30 сентября 2024, 18:00

- |

По прогнозу Банка России, в 3 квартале 2024 года под влиянием жестких денежно-кредитных условий текущая инфляция замедлится, а в 4 квартале и в дальнейшем, по мере роста сберегательной активности населения и замедления экономической активности, повышательное давление на цены продолжит снижаться. Ожидается, что в 2024 году рост потребительских цен составит 6,5 – 7,0%, тогда как в 2025 году с учетом проводимой денежно-кредитной политики инфляция снизится до 4,0 – 4,5% и будет находиться вблизи 4% в дальнейшем.

В то же время руководитель отдела макроэкономического анализа ФГ «Финам» Ольга Беленькая считает, что по итогам сентября инфляция в России окажется в районе 0,3% м/м и 8,42% г/г. «В октябре месячные темпы инфляции обычно складываются выше. Исчерпывается дезинфляционный эффект августа-сентября в ценах на продукты питания, который в этом году и так проявился слабее, чем обычно. По непродовольственным товарам одним из вероятных триггеров ускорения роста цен может стать резкое повышение утилизационного сбора на новые иностранные автомобили с 1 октября – на 70-85%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал