бизнес

Яндекс выкатил свое Авито

- 02 декабря 2020, 01:09

- |

https://o.yandex.ru

Слышите печальный стук?... тук-тук… тук-тук... это тушка Авито качается на ветру.

Бизнес в интернете нужно вовремя продавать… это скоропорт… не успел скинуть — придется выкидывать… и еще придется платить за утилизацию.

Тимофею на заметку.

- комментировать

- ★3

- Комментарии ( 68 )

S&P Global решил слиться с аналитическим агентством IHS Markit.

- 30 ноября 2020, 19:15

- |

( Читать дальше )

Основные инвестиционные тренды на 2021 (акции, недвижимость, золото, бизнес)

- 29 ноября 2020, 21:49

- |

Друзья, приветствую!

Небольшая минутка гордости Вашего покорного слуги — в ноябре вышла публикация авторской статьи об инвестиционных трендах 2021 года для журнала PulsePRIME.

В ней мы определили, какие инвестиционные решения будут интересны в наступающем году.

Ну, что — берем микроскоп и начинаем разбираться! :)

Вместо вступления.

Этот год выдался крайне «турбулентным». В первую очередь, сказалось появление в финансовом, да и во всем мире «черного лебедя» — пандемии под названием COVID 19. Ее отголоски можно встретить в любой сфере, будь то медицина, политика, экономика. Без государственной поддержки выиграть эту неравную битву практически невозможно. Центральные банки это прекрасно понимают и вынуждены были пойти на серьезные меры по стимулированию национальных экономик. Простыми словами, они начали печатать деньги, чтобы поддержать отечественного производите‑ ля, субсидируя его бизнес. Вторым шагом стало снижение процентных ставок. Причина проста — инфляция во время коронавируса приблизилась к нулевым отметкам, а в некоторых странах уже появились признаки дефляции (снижения уровня цен на товары и услуги). С точки зрения экономики, шаги предпринимаемые государством, — это инструмент, способный вывести страну из приближающегося кризиса. Однако с точки зрения инвестирования — снижение процентных ставок до нулевых значений делает нерентабельным хранение денег на депозите. Инвестор начинает задумываться о новых инструментах приумножения собственного капитала. Какую инвестиционную стратегию выбрать сегодня? Как полезно сбалансированное и разнообразное питание для нашего организма, так и полезна диверсификация в инвестициях. Именно набор инструментов, которые слабо коррелируют друг с другом, дает возможность получить общую прибыль, даже если отдельный инструмент не выстрелит и принесет убытки. Да, во время пандемии все больше инвесторов предпочитают работать «в короткую», опасаясь появления новых «черных лебедей», но это не значит, что мы должны весь свой капитал закладывать в текущие проекты и извлекать прибыль, «не отходя от кассы». Если выбранный инструмент имеет высокую степень надежности (а это по‑прежнему банковские вклады и гос. облигации — ОФЗ), то горизонт инвестирования может быть достаточно серьезным — от года и более. Именно из таких — максимально надежных инструментов — должна состоять основа портфеля, а часть средств можно вложить в более агрессивные инструменты — акции и золото.

( Читать дальше )

Почему силовики и чиновники гнобят бизнес в России

- 25 ноября 2020, 05:27

- |

= = = = =

Рекомендуемое чтение:

Конец предпринимательства. Сдохнут все: и нормальный бизнес и бизнес-клоуны

Бизнес-апокапипсис 2020 — russian edition

Российский бизнес разваливает сам себя и разваливает Россию

( Читать дальше )

Истребление норок в Европе. Бизнесу на шкурках приходит конец.

- 23 ноября 2020, 13:36

- |

Тревожные новости пришли из Дании. Там в начале ноября решили убить всех норок, живущих на фермах, а это 17 миллионов особей. У них обнаружили КОВИД-19. Оказывается, этой хвори подвержены не только летучие мыши, но и норки, а значит милые зверьки могут быть опасны для людей. Потом власти передумали, сказали, что норок надо уничтожить не полностью, а только в зоне заражения. Но всё равно число жертв среди животных успело достичь 2,5 миллионов.

Моя программа Экономика на телеканале Крым-24

( Читать дальше )

Коронавирусное бремя аренды...

- 23 ноября 2020, 10:11

- |

Действующие в России законы дают право арендатору требовать снижения или отсрочки платежей, а в случае отказа расторгнуть договор до 1 октября 2020 года.

А требование снизить арендную плату на 41%, на 100% и на 60% — это такая вот односторонняя хотелка арендатора?

Да, весьма интересный подход… Было бы интересно понаблюдать, если бы арендодатель через суд потребовал от ФНС, монополистов и банков снизить ему за этот же самый период размер обязательных платежей тоже на 41%, на 100% и на 60%...

Чуток раньше, весной 2020 года в интервью, Аркадий Новиков констатировал: "… Если бы я знал, что такое произойдет в 2020 году, я продал бы все свои рестораны за год до этого..."

Высший кредитный рейтинг AAA против коронавирусного кризиса или рейтинг - ничто, коронавирусный кризис - всё...

- 21 ноября 2020, 21:36

- |

Так, на прошлой неделе, долговой рынок Китая был буквально потрясен неожиданным дефолтом государственной компании Yongcheng Coal and Electricity Holding Group (YCEHGZ:CH), которая совсем недавно получила высший кредитный рейтинг AAA. И ведь что интересно, до последнего времени ни у кого не возникало и мысли о возможных проблемах у этого государственного предприятия Китая, тем более что в октябре, оно успешно разместило облигации, да и доля государства, Китая, для всех означала любую необходимую поддержку. Но, тем не менее, госкомпания с кредитным рейтингом AAA объявила дефолт по облигациям на 1 миллиард юаней (151 миллион долларов).

Безусловно, по рынку облигаций, сразу же буквально прокатилась волна продаж, а некоторые компании вынуждены были даже отменить запланированное размещение новых бумаг.

( Читать дальше )

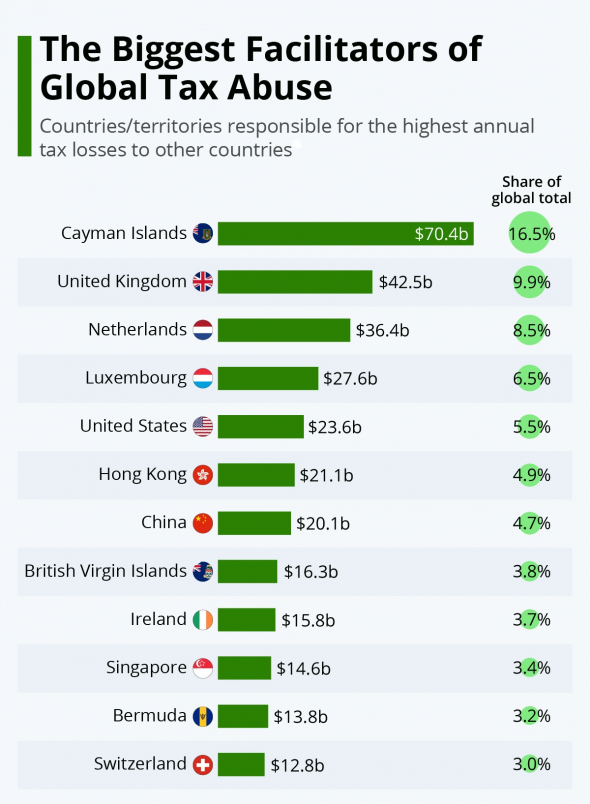

Страны и территориии, как основные оптимизаторы и минимизаторы уплаты налогов на конец 2019 года...

- 20 ноября 2020, 20:17

- |

За ними следует Великобритания, с ответственностью в 42,5 миллиарда долларов налоговых потерь для других стран или 9,9% от общего объема мировых налоговых потерь.

Зарабатывать на других и на чужом бизнесе - это просто счастье!

- 19 ноября 2020, 18:22

- |

YouTube обещает, что его реклама не будет появляться в видео, которые содержат ненормативную лексику, насилие, наркотики, оружие или разжигают ненависть к людям из-за их пола, расы и других признаков...

"… Слушай, дорогой, ты не обижайся пожалуйста, но я там на твоей фуре разместил рекламу по продаже навоза со своей фермы! Хорошо, да?!..."

support.google.com/youtube/thread/83733719

И ведь что интересно, ведь именно благодаря контенту YouTube и существует. YouTube же не даёт денег юзерам за то, что они создают профессиональный контент и выкладывают его потом на YouTube, напополняя его контентом, что приводит на YouTube ещё больше людей.

А теперь, юзеры еще и будут бесплатно для YouTube контент делать и на этом бесплатном контенте YouTube будет зарабатывать себе деньги ничего не платя юзерам...

Да, очень уж не хватает здоровой конкуренции этому YouTube...

Мода на экосистемы и желание припасть к золотой жиле переработки?

- 19 ноября 2020, 17:46

- |

Сумма сделки — 1,27 млрд рублей.

«Ростелеком» купит 1% и колл-опционы на 50% долей, которые реализует в первой половине 2021 года. «Большая тройка» должна будет стать «дочкой» оператора и сохранить команду.

Оператор получит главный продукт «Большой тройки» – платформу «Управление отходами». Компания работает с 170 операторами по управлению отходами в 60 регионах России. По результатам сделки, «Ростелеком» займет новую нишу, а «Большая тройка» расширит географию благодаря экосистеме оператора.

P.S. Ростелеком, не первый из операторов, кто решил поучаствовать в процессе переработки отходов в регионах. Так, в июле 2019 года, МТС разработал систему для цифрового управления бытовыми отходами, которая позволяет проводить мониторинг состояния транспорта и контейнеров, а также контролировать перемещения мусоровозов. А в мае 2019 года, Tele2 запустил решение для экологического мониторинга воды в Приморском крае. Тем более что и Минприроды, и региональные бюджеты, и частные инвесторы на развитие такой темы как переработка отходов, ежегодно выделяют десятки миллиардов рублей.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал