Сургутнефтегаз

Нефтяной срез: выпуск №7. SDN санкции против российской нефтянки и дисконт 20$ с барреля - акции идут на дно, но стоит ли ловить падающий нож?

- 13 ноября 2025, 00:33

- |

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер.Прошлый пост: smart-lab.ru/mobile/topic/1192768/

Почему это важно? Тут будут данные, которые еще не впитаны в отчетность и показывают тенденции (будущее) на которых можно заработать (гарантий никто не дает) или не потерять (если внимательно читали бы срезы — наверно не потеряли бы)

Для начала выводы из прошлого Нефтяного среза №6 от 15 августа:

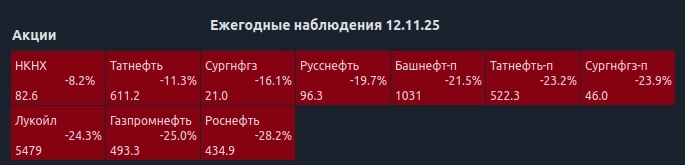

Акции нефтегаза с начала года (без учета дивидендов) — заработать было трудно в секторе полное разочарование!

С учетом дивидендов общая доходность была следующая по сегодняшний день, по сути Татнефть + Русснефть только обогнали LQDT (что в целом тоже неплохо)

Четверок в рейтинге Мозговика в нефтянке у нас нет с Нового Года — и хорошо. Но может быть сейчас пора ставить? Давайте разбираться

Для начала хорошие новости (дальше будут плохие:)) — добыча нефти в целом в России растет к цели в 9,5 млн баррелей в сутки

Рост добычи можно также увидеть в перевалке нефти через порты, в 3 квартале отгрузили рекордные 48 млн тонн нефти (таких объемов в 3 квартале не отгружали с 19 года)

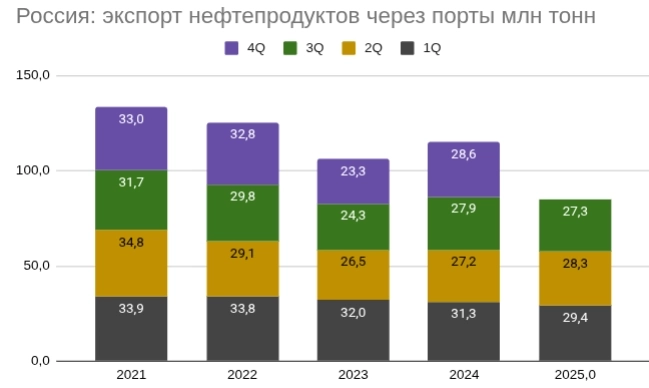

По нефтепродуктам спад из-за атак на НПЗ (сентябрь был сложным для многих НПЗ из-за БПЛА Украины). По отношению к прошлым двум годам некритичное падение

Теперь к плохим новостям

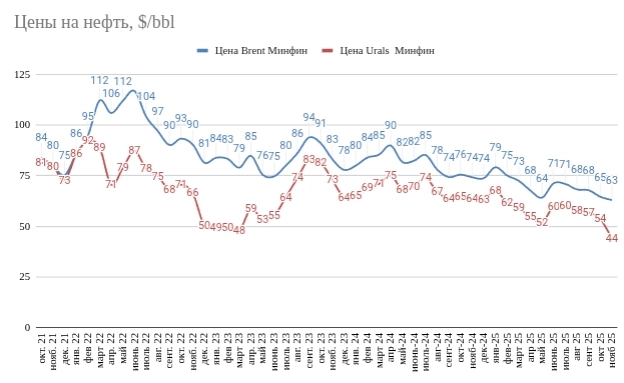

Во 3 квартале средняя цена на российский Urals была 56$ за баррель (-2,4% кв/кв, в то же время -14% г/г)

4-й квартал (ноябрь) начинаем с ЕЩЕ БОЛЕЕ НИЗКИХ ЦЕН (urals 44$ сегодня стоил в порту Приморска).

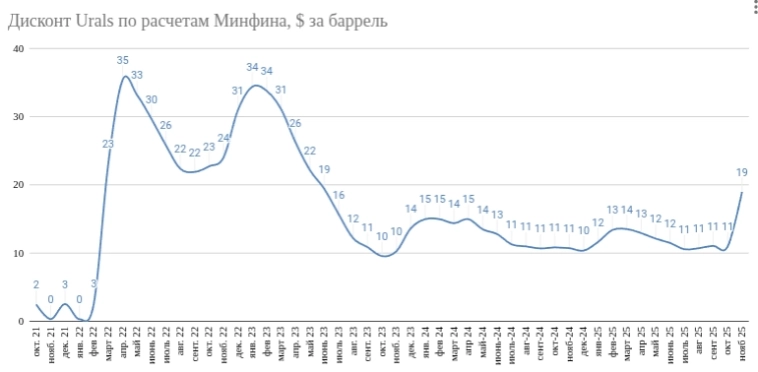

В целом 3-й квартал прошел без сюрпризов, а вот 4-й квартал из-за санкций Трампа может быть очень сложным (дисконт подскочил до 18-20$ за баррель), цена на нефть на рекордно низких уровнях (ЗА ПОСЛЕДНИЕ 3 ГОДА МЫ ТАКОГО НЕ ПЕРЕЖИВАЛИ)

Ждать чуда от российских нефтяников во третьем и четвертом квартале не стоит! Крепкий рубль усугубляет ситуацию (год назад курс был 89 рублей и более низкие операционные расходы на персонал)

Еще один график с дисконтом — тут еще ESPO (дальневосточная нефть), рост дисконта не такой драматичный тут

( Читать дальше )

- комментировать

- 5.3К | ★11

- Комментарии ( 26 )

Россия в октябре 2025г нарастила добычу нефти на 47 тыс б/с до 9,382 млн б/с и добывала меньше плана ОПЕК+ на 99 тыс б/с — ОПЕК

- 12 ноября 2025, 18:32

- |

Россия в октябре должна была добывать 9,481 млн б/с нефти с учетом всех добровольных сокращений и обязательств по компенсации перепроизводства.

tass.ru/ekonomika/25604927

Сургутнефтегаз и Ситибанк

- 12 ноября 2025, 16:16

- |

📈Акции Сургутнефтегаза рванули вверх так как будто с компании сняли санкции или вся кубышка пошла вдруг на дивиденды - рост за 15 мин на 3%

- 12 ноября 2025, 16:04

- |

Компании, перерабатывающие российскую нефть на давальческих условиях за пределами страны, смогут получать обратный акциз по аналогичной схеме с НПЗ внутри России — Минфин

- 12 ноября 2025, 15:21

- |

Право на получение выплаты будут иметь организации, включенные в специальный перечень, утверждаемый правительством РФ.

Соответствующие поправки в Налоговый кодекс подготовлены Минфином ко второму чтению законопроекта, входящего в пакет бюджетных инициатив.

tass.ru/ekonomika/25604291

📉 Сургутнефтегаз – префы брать рано!

- 12 ноября 2025, 03:54

- |

Популярный вопрос — стоит ли покупать SNGSP, ведь акции находятся на невысоких уровнях, а большинство инвесторов ожидает ослабления рубля в 2026 году.

Однако есть две ключевые проблемы:

▪️ Текущее ослабление спекулятивное и краткосрочное

▪️ На рубль влияют нерыночные факторы

Уже ясно, что рубль в 2025 году не успеет ослабнуть ниже уровней 2024 года (около 100 ₽ за доллар к концу года). Это значит, что не будет положительных валютных переоценок у Сургутнефтегаза, которые формируют две трети прибыли компании. В первом полугодии Сургут уже получил убыток.

🤔 Стоит ли брать акции сейчас?

Инвесторы покупают SNGSP в первую очередь ради дивидендов. Летом 2026 года, в лучшем случае, выплатят около 3 ₽, но не исключено, что ограничатся минимальной выплатой ниже 1 ₽.

❓ Кому нужны префы с доходностью 7%, когда на рынке достаточно бумаг с доходностью 12–16%?

Таким образом, крупный дивиденд здесь возможен только летом 2027 года.

☝️ Рынок уже нервно реагирует на вероятность отсрочки снижения ключевой ставки на один квартал, а в случае Сургутнефтегаза ждать придется семь кварталов до реализации драйвера.

( Читать дальше )

Власти не планируют возвращать полные выплаты по топливному демпферу — Известия

- 11 ноября 2025, 15:04

- |

Минфин не планирует возвращать полные выплаты по демпферу. Ведомство выступило за продление на 2027–2028 годы действия специального коэффициента «Вспр» в формуле расчета топливного демпфера. Этот коэффициент учитывает дисконт на российские нефтепродукты при определении экспортной альтернативы. Как отмечается в документе, «мера снижает будущие потенциальные выплаты по демпферу».

Предполагаемые дополнительные доходы бюджета в 2027 году от продления механизма составят 422,8 млрд рублей, а в 2028-м — 493,1 млрд, следует из финансово-экономического обоснования законопроекта. Таким образом, суммарные доходы от предлагаемой меры могут составить до 1 трлн рублей за указанный промежуток времени.

По итогам 2024 года нефтяные компании получили по демпферу 1,815 трлн рублей. С января по октябрь 2025-го выплаты составили 759,3 млрд.

iz.ru/1987750/irina-kezik/raskhod-na-toplivo-vlasti-otkazalis-ot-planov-vozvrashchat-polnye-vyplaty-po-dempferu

ри, газ, мосбиржа, сургут пр

- 11 ноября 2025, 12:16

- |

Решил обновить разметки ключевых акций ММВБ и Насдака и пр ( по просьбам подписчиков каналов)

пока обновил 15 акций. выложил все в новый бесплатный канал и вывел туда сигналы сканера с направлением и уровнями

Сургут пр разметка тут

по газу вчера был классный сигнал в бесплатном канале, он притащил больше 6% профита

( Читать дальше )

❗️❗️Сургутнефтегаз – компания без кредитного рейтинга, стоит ли брать ее акции в долгосрочный дивидендный?

- 10 ноября 2025, 21:21

- |

Для дивидендной стратегии важна стабильность выплат и их стабильный размер. Префы Сургутнефтегаза этим похвастаться не могут, так как они то предоставляют очень щедрую дивидендную доходность на фоне очередного витка девальвации, то выплачивают крайне скромные суммы. Нестабильность обусловлена тем, что размер дивидендов напрямую привязан к курсу доллара на дату формирования прибыли, что создает высокую волатильность выплат.

Например, с текущим курсом доллара по итогам 2025-го года там дивиденды могут быть около 1 рубля, что является крайне низким показателем по сравнению с периодами ослабления национальной валюты. Поэтому префы Сургутнефтегаза — это скорее не для долгосрочного дивидендного портфеля, а для спекулятивной покупки в отдельные периоды в ожидании девальвации рубля, когда можно сыграть на резком увеличении размера выплат.

Что касается кредитного рейтинга — то тут все просто: у компании действительно нет выпусков облигаций, а в отсутствие облигационных размещений и публичных заимствований он просто не нужен.

( Читать дальше )

☝️ Газпрому вернут часть НДПИ, но рано радоваться

- 10 ноября 2025, 06:25

- |

Еще одна налоговая поблажка от Минфина — на этот раз точечная и для Газпрома.

💰 Предложение Минфина

Минфин предложил следующую схему:

▪️ Изъятие у независимых производителей газа (НОВАТЭК, Роснефть, ЯТЭК, ЛУКОЙЛ, Сургутнефтегаз) дополнительных доходов, возникающих в результате опережающей индексации регулируемых цен на газ, ежегодно на период 2026–2028 годов.

▪️ Предоставление Газпрому налогового вычета по НДПИ на величину изъятых доходов.

💵 Сколько кэша направят Газпрому

▪️ 64 млрд руб. с ноября 2026 по август 2028

▪️ С августа 2028 — ежемесячно по 5,5 млрд руб.

Рынок поначалу приободрился, но сумма в абсолюте небольшая. Отметим, что вместе с вычетом для всех газодобытчиков поднимется и НДПИ (через уточняющий коэффициент).

🤔 Что означает инициатива Минфина

▪️ Газпром готовится к строительству “Силы Сибири-2”. Государство ищет средства за счёт сверхмаржи других производителей, не нанося им серьёзного ущерба.

▪️ Маржа газодобычи нефтяников снизится — вдобавок к проблеме низких цен на нефть. Основной негатив — для ЯТЭК, завязанного исключительно на газе. Но компания и так переоценена и неинтересна для покупки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал