Поиск в блоге пользователя Воронов Дмитрий

🔥 IPO Озон Фармацевтика

- 11 октября 2024, 16:58

- |

Добрый день, друзья!

На следующей неделе на МосБирже состоится IPO российской фармацевтической компании Озон Фармацевтика.

Поначалу я думал, что это – дочерняя компания маркетплейса Ozon. К счастью, Озон Фармацевтика ничего общего с вечно убыточным и по уши закредитованным маркетплейсом не имеет.

Не буду утомлять большим количеством букв и цифр. Тезисно.

Бизнес-модель – отличная. Динамика выручки и прибыли – замечательная. Финансовое положение – хорошее. Растущая компания на растущем рынке.

Озон Фармацевтика уже выплачивает дивиденды. Прогнозная дивидендная доходность за 2024 г. по ценам размещения на IPO – более 6%.

Мультипликаторы – хорошие: P/E=5,8х; P/S=1,5х, что значительно лучше Промомеда (P/E=30,1х; P/S=4,4х). При этом Промомед пока дивидендов не платит, что делает Озон Фарму ещё более привлекательной.

✅ IPO Озон Фармацевтика выглядит привлекательно, буду участвовать в этом размещении.

P. S. Моя предыдущая рекомендация по IPO Аренадаты (https://t.me/stockishere/502) отработала на 100%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 19 )

⭐️ IPO Промомед: компания стоимости по цене компании роста

- 05 июля 2024, 14:02

- |

Добрый день, друзья!

В ближайшие дни на отечественном фондовом рынке появится ещё один публичный эмитент – российская биофармацевтическая компания Промомед.

Компания выпускает широкий спектр лекарственных препаратов, включая самые быстрорастущие сегменты – ожирение, сахарный диабет и онкологию.

Промомед является бенефициаром ухода недружественных конкурентов из РФ. В частности, компания производит препарат «Квинсента», который является дженериком популярнейшего препарата от ожирения «Оземпик» (Novo Nordisk), больше не поставляемого в РФ.

Во время пандемии COVID компания значительно нарастила свои производственные мощности и теперь, после завершения пандемии, готова наращивать производство препаратов основного портфеля.

Таким образом, на биржу выходит компания, владеющая современными технологиями производства самых востребованных лекарственных препаратов и перед нами – история успешного успеха роста.

Вероятно, Вы уже готовы купить акции Промомеда. Однако, не торопитесь.

( Читать дальше )

❗ IPO ВсеИнструменты.ру – хорошая мина при плохой игре

- 27 июня 2024, 15:10

- |

Добрый день, друзья!

В ближайшие дни российских инвесторов осчастливит своим выходом на биржу компания ВИ.ру – владеющая онлайн-площадкой товаров для строительства и ремонта «ВсеИнструменты.ру».

«Прогрев» российских частных инвесторов перед этим IPO проходил по классическому сценарию.

Сначала аналитики брокеров вбросили в СМИ завышенную оценку капитализации ВИ.ру: Альфа-банк выдал оценку в 151-175 млрд руб., БКС – в 179-260 млрд руб.

Учитывая финансовые результаты ВИ.ру за 2023 г., Альфа-банк оценил эмитента в 43 годовых прибыли, а БКС – в 58х (похоже, что в БКС расчеты делал тот же оптимист, который оценивал капитализацию Мечела).

Многочисленные биржевые блоггеры как по команде (буквально в один день) опубликовали выдержки из пресс-релиза эмитента о том, что бизнес ВИ.ру растёт двузначными темпами и по оценке INFOline этот рост будет бесконечным.

Все блоггеры как под копирку написали, что ВсеИнструменты.ру является высокотехнологичной платформой, конкурентным преимуществом которой является работа в сегменте B2B.

( Читать дальше )

⚡️ IPO IVA Technologies

- 29 мая 2024, 11:07

- |

Добрый день, друзья!

Первичные размещения сыпятся на российских инвесторов как из рога изобилия. 😊

Сегодня о своём внезапном выходе на биржу (уже на следующей неделе) объявила компания IVA Technologies, которая является разработчиком системы корпоративных коммуникаций (ВКС, что-то типа Зума).

Исходя из верхней границы объявленного ценового диапазона IPO, собственники компании оценили её капитализацию в 30 млрд руб.

Если мы увеличим показатели выручки и чистой прибыли компании за 2023 год в 1,5 раза (предполагаемый темп роста в 2024 году), то получим форвардный мультипликатор P/E=11,5х, а P/S=8,1х. Очень дорого!

Помимо неадекватной оценки, я бы отметил ещё один существенный фактор.

Системы видеоконференцсвязи сегодня не разрабатывают разве что школьники. Подобных «экосистем» (как называют своё ПО ребята из IVA Technologies) на рынке представлено огромное множество.

❗️ Поэтому далеко не факт, что выручка и прибыль компании будут расти в будущем теми же темпами (по 50% в год) что и в 2023 г. (когда из РФ ушли иностранные компании).

( Читать дальше )

💥 Пресыщение IPO

- 28 мая 2024, 14:57

- |

Добрый день, друзья!

Через пару дней российские инвесторы станут свидетелями очередного первичного IPO. В этот раз нас осчастливит своим появлением на бирже компания Элемент.

Не буду утомлять Вас графиками и диаграммами с сайта Элемента, а также расчетом мультипликаторов компании – на Смарт-Лабе опубликованы уже десятки подобных разборов.

Обращу внимание не инфраструктурные аспекты, которые напрямую к самому Элементу не относятся.

____________

Начиная с осени 2023 г. на российском фондовом рынке состоялась целая череда первичных размещений. Следует признать, что большинство из них были организованы весьма грамотно. Информационная поддержка первичных размещений – очень мощная, в силу чего интерес к первичным размещениям со стороны инвесторов достаточно велик.

Брокеры наперебой публикуют статистику, которая показывает, что первичные размещения – это аттракцион неслыханной щедрости. Даже если Вы не будете анализировать финансовые показатели эмитентов, а тупо будете участвовать в каждом IPO подряд, то значительно обгоните индекс МосБиржи.

( Читать дальше )

💥 Капитализация: бойтесь своих желаний-2

- 12 мая 2024, 15:58

- |

Добрый день, друзья!

Вы хотите, чтобы капитализация российского рынка акций удвоилась?

Ранее мы выяснили, что рост доходности актива далеко не всегда является благом для его владельца (https://smart-lab.ru/blog/1000567.php).

Поэтому не спешите отвечать на этот вопрос утвердительно.

___________

Несколько дней назад Владимир Путин в качестве одной из целей развития РФ определил рост капитализаций фондового рынка к 2030 г. не менее чем до 66% от ВВП.

Чиновники из ЦБ на конец 2023 г. оценивали капитализацию фондового рынка на уровне 33% от ВВП. Следовательно, капитализация российского рынка акций к 2030 г. без учёта инфляции и темпов роста ВВП должна вырасти ровно в два раза.

Казалось бы, любой инвестор будет приветствовать подобную инициативу. Однако, всё не так просто.

❓ Как Вы полагаете, необходимо ли государству поддерживать частных инвесторов рынка акций?вопрос относится только к рынку акций.

Ага, догонят и ещё поддержат! Кто-нибудь увидел хоть частичку того триллиона, который в 2022 году был выделен на поддержку российского фондового рынка? И я не видел. А триллион есть (точнее говоря – был).

( Читать дальше )

❓ Совместима ли биржа и мораль?

- 11 апреля 2024, 16:04

- |

Добрый день, друзья!

Завтра стартуют торги акциями Займера. Примечательно то, что многие аналитики в своих обзорах оценивают ростовщический бизнес как «сомнительный» с этической точки зрения, на основании чего отказываются от участия в этом IPO.

Я с уважением отношусь к такой позиции. В то же время, не припомню, чтобы под сомнение ставилась этичность бизнеса Кристалла «спаивающего» российский народ.

Если продолжать тему морали, то можно вспомнить о том, что «легче верблюду пройти сквозь игольное ушко, чем богатому войти в царство небесное».

👉 Тогда и вовсе можно сделать вывод о том, что биржевая торговля порочна в принципе, а успешные инвестиции ведут нас прямиком в геенну огненную.

Друзья, как Вы считаете, следует ли учитывать этические нормы при совершении биржевых сделок или это всё разговоры в пользу бедных?

⭐️ IPO Займер: купить до получки

- 07 апреля 2024, 17:58

- |

Добрый день, друзья!

В ближайшие дни на Московской бирже пройдёт IPO микрофинансовой организации Займер. Давайте подумаем, как на этом можно заработать.

Спойлер: обещаю, что не буду мучить Вас картинками из презентации Займера и лозунгами о том, какая это замечательная компания.

На Смарт-Лабе за последние дни опубликовано уже несколько десятков статей про Займер и его замечательный бизнес (https://smart-lab.ru/forum/ZAYM). Поэтому не буду повторять уже набившие оскомину формулировки.

Ограничусь тем, что Займер зарабатывает на том, что вгоняет в долги тех россиян, которых не удалось вогнать в долги банкам.

👉 Очевидно, что искать бедолаг, вынужденных в тяжелой жизненной ситуации брать займы под грабительские проценты, значительно легче, если получать информацию о клиентах, которым в силу регуляторных ограничений был вынужден отказать в кредитовании банк.

Поэтому вполне закономерно, что председателем Совета директоров Займера является Михаил Сергеевич Повалий, который ранее входил в состав правления Альфа-Банка.

( Читать дальше )

⭐️ IPO: совсем не дешевое удовольствие

- 02 апреля 2024, 15:40

- |

Добрый день, друзья!

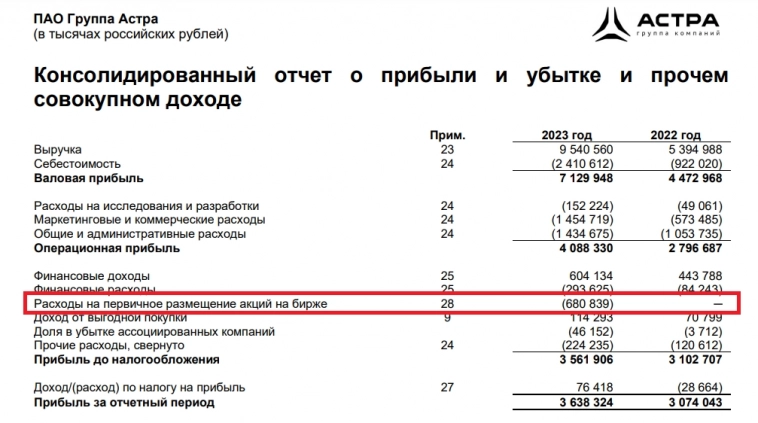

Сегодня, анализируя причины низкой прибыли Астры за 4 кв. 2024 г., я обратил внимание на весьма любопытную информацию.

В годовом отчете компании появилась статья «Расходы на первичное размещение акций на бирже», которой не было в отчёте за 9 месяцев 2023 г. (см. картинку).

Очевидно, эти 681 млн руб. – затраты на IPO, которое Астра успешно провела в октябре 2023 г. При этом мы знаем, что объем первичного размещения был 3,5 млрд руб.

👉 Таким образом, затраты не проведение IPO Астры составили почти 20% от суммы привлеченных средств.

Надо сказать, что я был немного удивлён столь высоким издержкам на проведение IPO. По тем оценкам, которые я встречал, расходы на организацию первичного размещения составляют от 5 до 10% суммы размещения. Но 20% – это слишком много!

Теперь понятно, почему брокеры и Московская Биржа разгоняют такой ажиотаж вокруг каждого нового IPO.

✅ Стоит ли участвовать в IPO Европлана?

- 22 марта 2024, 10:41

- |

Добрый день, друзья!

В конце марта на Московской бирже будет проведено IPO компании Европлан, которая является одним из крупнейших российских частных лизинговых операторов.

👉 Даже беглая оценка ключевых финансовых индикаторов компании позволяет сделать вывод об их великолепной динамике.

Выручка Европлана и в спокойные времена поступательно росла на 20-25% в год. А после ухода из РФ недружественных конкурентов в 2022-2023 гг. прирост выручки ускорился до 30-40% г/г.

При этом компания показывает потрясающе высокую операционную эффективность: рентабельность собственного капитала составляет 38-40%.

Словом, отличное финансовое положение и перспективы дальнейшего роста Европлана не вызывают сомнений (более подробную информацию о финансовых результатах компании можно найти здесь: https://europlan.ru/investor/reports).

👉 Тогда ответ на вопрос о целесообразности участия в IPO Европлана зависит от того, насколько адекватные цены на акции предложат инвесторам в ходе первичного размещения. Для ответа на него необходимо рассчитать биржевые мультипликаторы компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал