Избранное трейдера wantedpvp

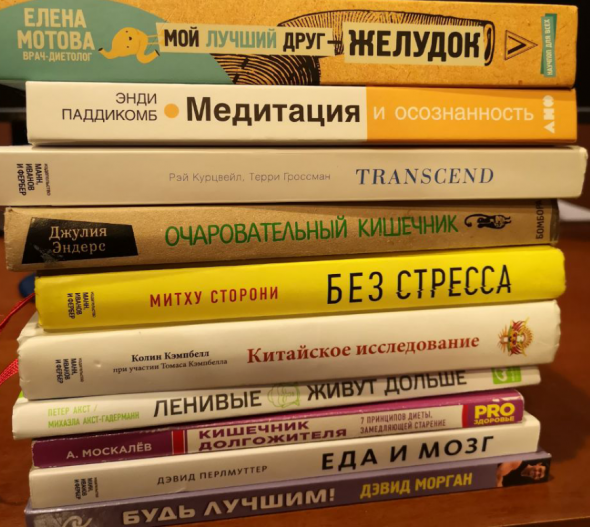

Какие книги произвели на меня наибольшее впечатление в 2019 году?

- 16 декабря 2019, 00:47

- |

https://smart-lab.ru/books/reviewed_by/dr-mart/

У меня кстати юбилей, 150 рецензий. По этому показателю я первый на смартлабе, а следующий за мной — Дмитрий Гизатуллин, 66 рецензий.

Согласно моей статистике, я прочел 20 книг всего:( Из них:

- 6 про бизнес

- 5 про зож

- 3 про SMM

- 2 про историю

- 2 про детей

- 2 про инвестиции и трейдинг

Из этих книг я бы рекомендовал прочесть вам следующие:

1. Просто космос. Компактная книга про эффективность, которая впечатлила меня тем, что затронула именно те проблемы, которые я испытываю в данный момент. Думаю, аналогичные вещи будут полезны всем предпринимателям. Этот обзор мне надо перечитывать каждый месяц >>>>.

2. Очаровательный кишечник. Просто новая и полезная информация о том, какое значение имеет кишечник в вашем здоровье. Читается легко и интересно, много занимательных фактов. Полный обзор >>>>

( Читать дальше )

- комментировать

- 6.4К | ★45

- Комментарии ( 45 )

Как стать трейдером

- 08 декабря 2019, 10:46

- |

1. Что лучше заработать $5 или $10? А что лучше потерять — $50 или $25?

Вопросы для человека с улицы понятны, а ответы на них очевидны, а вот для трейдера сами вопросы не очень корректны.

Если вы заработали 10 с депозита 1000 за год, то вы потеряли деньги, не обогнав инфляцию, а если вы заработали 5, вложив 5, то вы удвоились, заработав 100% на капитал.

Если цена на актив упала со 100 до 50 и вы видите, что ближайшая поддержка на 25, что это означает? Человек с улицы скажет, что осталось падать в два раза меньше, чем уже упали, а для трейдера очевидно, что падать еще столько же: цена потеряла 50%, падая от 100 до 50 и потеряет еще 50%, падая с текущих 50 до 25.

Трейдеру крайне нужна привычка мыслить в логарифмической шкале.

( Читать дальше )

ГРААЛЬ. Gella&Vladimi®. Как корабль назовешь...(с)

- 04 декабря 2019, 09:03

- |

Всем трям и привет!

И сегодня у нас знаменательный день. Блог получает новое название, под которым и будет выходить в дальнейшем (пока смерть не разлучит нас.… ээ… пока это всем не надоест)))

На общем собрании и путем голосования единогласно было принято решение дать блогу новое название. А ведь и правда, что мы с вами все делаем??? Спорим, обсуждаем, пытаясь найти грааль истину. ))

Грааль то он какой??? Он как тот суслик, который есть, но его никто не видит… будем искать ©

( Читать дальше )

Для чего живёт трейдер?

- 03 декабря 2019, 22:19

- |

Только подойду к теме с сугубо биологической точки зрения. Простые биологические формы живут инстинктами и рефлексами, по мере развития к более сложным, поощрение «биологически правильных» моделей поведения происходит путём выделения различных эндогенных наркотиков, что мы идентифицируем, как удовольствие. Таким образом, люди живут ради удовольствия, и трейдеры — не исключение.

Тогда становятся непонятными многие фетиши.

«Купить крутую тачку». И какой с неё кайф? Относительно удобные они сейчас практически все. На такси ездить сейчас дешевле. И нервотрёпки меньше. Согласитесь, стоять в пробке лучше, развалившись на заднем сидении, попивая пивко, чем вцепившись в руль и громко матерясь.

«Построить дом». Тоже сомнительное удовольствие. Затраты огромные, а для чего? Мне лично для жизни хватает студии метров 25, больше места мне просто не нужно. К тому же, живя в городской квартире, вы имеете рядом всю инфраструктуру.

( Читать дальше )

Главный секрет успеха в трейдинге

- 20 ноября 2019, 15:30

- |

ёКак вы уже могли понять из названия, пост этот будет очень важный. И, сразу говорю, не короткий.

Спросили меня тут в очередной раз, «в чем секрет успеха, чтобы стабильно зарабатывать?»

Думал-думал я. Много ответов перебрал:

— дисциплину,

— управление рисками,

— системность торговли,

— и то, что секрет в психологии и познании себя…

— и то, что секрет в сочетании фундаментального и технического анализа…

Нет, всё не то. Надоели эти ответы. Банально. Неоригинально. Скучно. Размыто. Давать такие ответы – слишком просто.

Призадумался еще. Придумал такие варианты.

— в комплексном подходе,

— в том, чтобы ставить очень короткие стопы и длинные тейк-профиты,

— в торговле на новых только появившихся инструментах, в которых пока еще есть рыночная неэффективность,

— в умении ждать, терпеть, высиживать прибыль,

— в правильном выборе рынка и инструмента, которые имеют трендовый характер.

Уже лучше… Но всё равно — нет. Как же дать человеку правильный ответ? Ведь что ни скажи — это будет только нюанс трейдинга! А ответ надо дать наиболее универсальный, потому что он же — самый правильный. (Вот, кстати, почему я не люблю вопросы подобного рода. Они предполагают серьезный детальный обстоятельный разговор, а не пару предложений. И даже после этого человек всё равно вряд ли что-то поймёт, если у него нет опыта! Это всё равно, что объяснять никогда не плававшему человеку, как плавать!!! Или объяснять необстрелянному, как вести себя во время сражения на войне)

В общем думал-думал я и вот что придумал. Давайте определимся с уже с этим ответом раз и навсегда.

( Читать дальше )

Про ЗОЖ – окончательная версия

- 04 ноября 2019, 18:06

- |

Тут даже не про зож, а про питание.

От питания, увы, все проблемы – суставы, давление, холестерин, диабет и т д.

Поэтому вот 10 заповедей, которые я лично для себя выяснил

- Невозможно похудеть, ходя в спортзал и даже бегая марафоны.

Чтобы сжечь калории в одном бургере, надо пробежать 10 км. Это нереально для большинства людей. Единственный способ — правильно питаться и меньше жрать. - Ты жирный не потому, что ешь жир. Ты жирный — потому, что ешь углеводы.

- Никаких исследований, доказывающих связь жирной пищи с болезнями сердца и ожирением — не существует.

- Жир – это хорошая, годная еда. Если ты откажешься от углеводов, и будешь есть только сало, то похудеешь (но лучше без экстрима). Скорее всего, не стоит есть жиры, полученные химическим путем, типа маргаринов. А жирные стейки, рыба, растительное масло – это все ок. Идеальная пища – авокадо, для тех кто может их себе позволить.

- Из трех групп жиров, белков и углеводов – углеводы не являются необходимым компонентом. Их организм может синтезировать из белков.

- Надо полностью, или в пределах возможного, отказаться от потребления углеводов. Это — не просто, потому что — см пункты ниже

- Картошка и рис – это не овощи. Это почти 100% углеводы. То же самое относится почти ко всем крупам. Гречка, манка, овсянка, и прочее Г.

- Хлеб, Соки, Молоко – это адъ и говно. Хлеб – почти 100% углевод. Нет разницы в потреблении хлеба и поедании сахара ложками. Хлеб ваш организм преобразует в ту же глюкозу. Один стакан молока содержит 11 г лактозы (молочного сахара). То же самое – йогурты и почти все сыры, за исключением некоторых видов, в которых лактоза была съедена микроорганизмами в процессе приготовления.

- Хлеб, сделанный из злаков, или из пшеницы с отрубями – это все самообман и говно. Кстати чистые отруби можно есть, если найдете.

- Блин на десятый пункт мыслей не хватило. А! Лайкайте пост и профиль, я работаю над тем, чтобы попасть в топ 200 на смартлабе.

Как убить в себе лудомана

- 04 ноября 2019, 13:56

- |

Лудомания — один из главных врагов инвестора. Возможно, что именно из-за этой проблемы более 95% людей на рынке проигрывают.

Недавно был на встрече инвесторов. У людей пассивные стратегии. Капитал измеряется десятками миллионов рублей. И все равно многие из них любят иногда поиграть. Кто-то плечи возьмет, кто-то сыграет в какую-нибудь спекулятивную историю.

За лудоманией стоит масса потребностей. Разберем каждую по отдельности.

Быстрое обогащение

Обычно мы приходим на рынок с мизерным капиталом. Мы видим фильмы про успешных трейдеров, которые с нуля сколотили сотни миллионов за короткий период. Нам хочется того же. Именно желание быстро заработать приводит нас к тому, что капитал вообще не растет, а часто исчезает в первый год инвестирования.

( Читать дальше )

★Магия соотношения прибыль/риск. Право на ошибку. Беллетристика...

- 03 ноября 2019, 12:05

- |

Если трейдер следует правилам управления капиталом и рисками, и отношение прибыль риск превышает два к одному, он может позволить себе ошибаться чаще, чем быть правым.

Если же отношение прибыль/риск равно или ниже, чем 1:1, трейдер принимает на себя обязательство торговать чаще прибыльно, чем убыточно. При торговле с отношением прибыль/риск 1:1, после получения убыточной сделки необходимо совершить две прибыльные, чтобы вывести торговый счет в плюс. При отношении 3:1 достаточно всего одной прибыльной сделки, чтобы вывести капитал в плюс, даже если до этого были закрыты две убыточные сделки.

Чем больше соотношение прибыль/риск, тем больше трейдер может ошибиться без уничтожения результатов своих предыдущих сделок.

Это аксиома риск-менеджмента крайне проста, но трейдеры, как правило, инвестируют массу времени и капитала в процесс торговли с низкими отношениями прибыль/риск прежде, чем принимают ее. Простота этого правила на порах изучения трейдинга может отталкивать, в этот период трейдеры склонны усложнять — искать запутанные торговые системы, наносить на график десятки индикаторов. Это специфика данного периода.

( Читать дальше )

Правила моего питания

- 17 октября 2019, 16:45

- |

Итак, не секрет, что я прочел немало книжек популярных про ЗОЖ. Кому-то данный список покажется смешным, но в целом, уже что-то. Причем, самое интересное, что это начало мотивирует меня дальше глубже изучать вопросы здоровья, просто потому что это почему-то кажется мне очень интересным.

Скорее всего, мои правила никому не помогут, и не станут ни для кого каким-то ориентиром. Почему? Потому что сразу что-то делать, перестроить сходу очень сложно. Я лично эти правила постепенно вывел неким эволюционным путем, потому что стал понимать что из чего сделано и что какое влияние оказывает на организм.

Итак, 20 правил питания Тимофея Мартынова:))

( Читать дальше )

Как я держу риск в узде

- 11 октября 2019, 12:31

- |

Как трейдер может соответствовать обозначенному риску (на депозит)? На первый взгляд довольно несложный вопрос, но давайте попробуем разобраться в подходах к контролю рисков, уверяю, тут все не так однозначно.

Представьте ситуацию-у вас есть гипотетический 1 млн. денег. Вам нужно за год заработать еще столько же. Риск на депозит-30%. Вопрос-как максимально эффективно использовать риск, при чем использовать так, что бы риск никогда не был реализован полностью (не было просадки 30%)? Согласен, это идеальная ситуация, но у каждого трейдера должен быть свой сценарий управления риском, который даст ответ на этот вопрос.

Как правило, такой сценарий есть практически у единиц из единиц.

По наблюдениям я выделил примерно следующие модели управления риском большинства трейдеров в торговле:

1. Нет риск-менеджмента. Не удивляйтесь, лично знаю трейдеров, которые годами зарабатывают…(хотя нет, все же играют…) с рынка деньги, не считая риск ВООБЩЕ! Что то выводят со счета, что бы жить, но, как правило, 1-2 раза в год обнуляют счета. И это ожидаемо.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал