Избранное трейдера traderr

Продукты с горькой «начинкой»: как структурные облигации ВТБ сожрали 70% сбережений инвесторов

- 18 сентября 2025, 15:24

- |

Непредвиденный результат

На излёте первой декады сентября держатели облигаций ВТБ С1-519 столкнулись с неприятным сюрпризом: оказалось, что их бумаги не будут погашены по номиналу, как они ожидали. Выяснилось, что инвесторы получат выплату в размере всего лишь 316 рублей на облигацию и небольшую сумму в довесок, как слабое утешение:

( Читать дальше )

- комментировать

- 5.1К | ★3

- Комментарии ( 5 )

8 важных показателей для предсказания дефолта

- 26 августа 2025, 19:45

- |

️Пришло время собрать всё воедино и применить на практике. По восьми ранее описанным формулам вы сможете достаточно точно определить финансовое состояние компании и оценить степень инвестиционного риска.

( Читать дальше )

Дефолты уничтожат ваш портфель

- 15 августа 2025, 15:17

- |

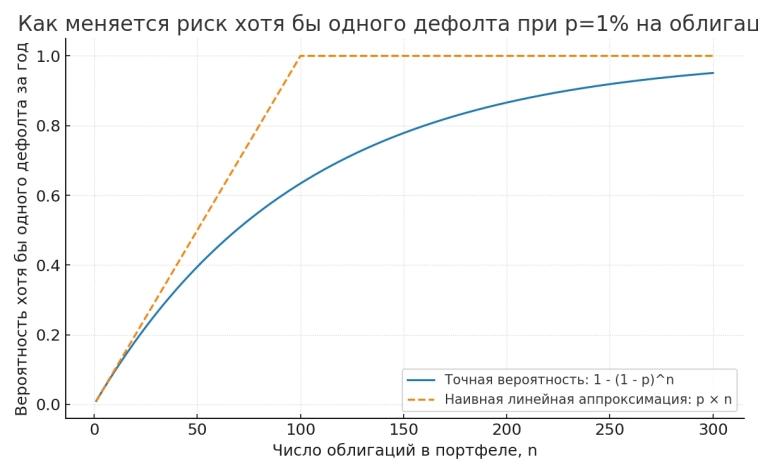

Возможно вы не знали, но чем больше в вашем портфеле различных облигаций, тем больше в нем белых и чёрных лебедей. Это связано с тем, что шансы событий для бумаг будут “складываться”. Возьмём к примеру дефолт (белый лебедь). Если его шанс 1%, то для портфеля из 10 бумаг — шанс будет 10%. Для 100 — ~63%. Для чёрного лебедя в портфеле математика та же.

А ещё все компании связаны между собой контрактами на поставку какого-либо продукта. А это значит, что одна дефолтная компания потянет за собой другие. То есть с каждой последующей бумагой шанс дефолта растёт быстрей, чем вы этого ожидаете. И 100% шанс поймать дефолт может быть достигнут при 50 бумагах.

Проблему таких зависимостей решает коэффициент Шарпа. Думаю вы про него слышали. Чем он больше, тем менее связаны бумаги в вашем портфеле, и на тем большие доли портфель может быть разбит.

Я всё это говорю к тому, что добавить в портфель 100 бумаг – это не диверсификация, а плацебо для успокоения. Диверсификация — это когда у вас в портфеле есть пять облигаций, пять акций, биткоин, золото, автоследование на акциях и фьючах, бизнес в России и Мексике или работа на трёх работах (ха-ха).

( Читать дальше )

- комментировать

- 10.8К |

- Комментарии ( 11 )

Потенциал роста: определяем целевые доходности выпусков ОФЗ-ПД

- 15 августа 2025, 14:37

- |

Отыграл ли рынок ОФЗ будущее изменение ключевой ставки? В этой статье мы определим потенциал роста выпусков ОФЗ-ПД, основываясь на среднесрочном прогнозе ЦБ по ключевой ставке.

В день основных заседаний по ключевой ставке ЦБ РФ публикует среднесрочный прогноз (на 3 года вперед) по макро-индикатором российской экономики: инфляции, ВВП, и, с 2021-го года, еще и ключевой ставки ЦБ.

На последнем заседании от 25.07.2025 ЦБ опубликовал следующий прогноз:

( Читать дальше )

Простой способ понять, что контора не вернёт заём

- 26 июля 2025, 19:18

- |

Отечественный инвестор, особенно начинающий, самый честный инвестор в мире. Он искренне верит, что эмитенты такие же честные, как и он сам и, если конторы говорят, что занимают на развитие, то так оно и есть.

Но на самом деле, это далеко не так. Вернее, это совсем не так. Подавляющая часть эмитентов новыми займами рефинансируют долги, так как попросту их не вывозят. К сожалению, современные экономические реалии позволяют создавать многомиллиардный бизнес с 10 тысячами в кармане.

Как быстро понять, зачем контора занимает?

( Читать дальше )

🐹Облигационный путь.

- 21 июля 2025, 10:37

- |

Сейчас пик по ставке был, плато было и стартовал цикл снижения КС и этот период актуален как раз для того что бы зафиксировать высокую доходность на определённый период времени.

🥜Хорошо, зафиксировали, а что дальше и как быть и вести себя не на экстремумах, а так сказать в межсезонье? Давайте разбираться!

🥜Собрали мы с вами облигационный портфель, как доктор прописал со сладкими купонами и с длинной в приоритете. Особенность облигаций в том, что эти бумаги постоянно генерируют денежный поток и особенно сейчас, так как пошёл устойчивый тренд по выплате купонов раз в месяц.

Свежие средства должны работать и пока идёт цикл снижения ставки правило покупки бумаг с фиксированным доходом остаётся актуальным, пусть и купонная доходность снижается, с этим уже ничего не поделаешь, ну это пока ещё будет компенсироваться ростом тела облигаций при последующих снижениях КС.

( Читать дальше )

Сага о флоатерах. Часть 4. Удивительная

- 30 июня 2025, 20:00

- |

Три месяца назад написал третью часть Саги о флоатерах, где рассказал о всех приключениях с этими активами в своих портфелях, когда и как покупал, какие цели преследовал, прочитать можно здесь 👉 https://dzen.ru/a/Z-l66VHnrFu1MqOc

Изначально, продолжение хотел написать, когда ЦБ начнет смягчать денежно-кредитную политику и приступит с снижению ставки, так как позиции по флоатерам фиксировать не планировал, но и докупать бумаги из этой группы активов тоже не хотел. Наконец-то мы дождались этого момента.

Как же себя проявили флоатеры за последние три месяца, учитывая, что ЦБ РФ снизил ставку в июне на 1 процентный пункт? А поведение флоатеров думаю многих инвесторов удивило.

Список бумаг в моих портфелях наверное не очень репрезентативен, но все-таки он включал в себя 7 выпусков 6 разных эмитентов, которые относились к 5 разным рейтинговым группам и еще один эмитент был без рейтинга (Хайтек-Интеграция). То есть какие-то выводы, проанализировав поведение флоатеров моего портфеля, можно пожалуй и сделать.

( Читать дальше )

Ведение облигационного портфеля в Excel и «Google Таблицах» с привязкой к API Московской биржи

- 14 июля 2024, 16:52

- |

Опыт показывает, что большое количество людей хотят вести подсчёт всех показателей своего облигационного портфеля в таблицах Excel. Об этом говорят сотни репостов, лайков, комментариев под постами по таблицам, что я публиковал.

В ведении excel таблицы с облигациями есть много преимуществ. Одним из главных считаю возможность кастомизации всего, что угодно. Если вам нужен любой из десятков параметров, вы можете без труда их указать. Миксовать по своему усмотрению всё, что только вздумается.

Привязка к API Московской биржи позволяет тянуть всю информацию напрямую с первоисточника, что гарантирует вам наиболее достоверные данные.

В этой статье собрал абсолютно все материалы по работе с таблицами excel и гугл, что написал более чем за год.

Статья состоит из следующих разделов:

- Подготовка таблицы Excel к работе

- Принцип работы формул с привязкой к API Московской биржи

- Пример практического использования таблицы

- Работа с ОФЗ в Excel

( Читать дальше )

НКД (накопленный купонный доход): как он влияет на доход от облигаций

- 23 мая 2024, 09:25

- |

Главная отличительная особенность купонных облигаций от обычных вкладов в том, что их можно вторично продавать на рынке. Когда инвестор покупает облигацию «с рук», то вместе с самой бумагой приобретает и её купон, накопленный с даты последней выплаты. Купон пополняется каждый день. Именно для такой продажи, чтобы определить справедливую цену облигации на момент сделки, рассчитывается накопленный купонный доход (НКД).

Облигации — это на первый взгляд весьма простой, хотя на самом деле очень интересный инструмент со множеством нюансов. Ранее я простым языком рассказал про расчет доходности облигаций, про тонкости оферты и амортизации облигаций, а также о том, как некоторые компании пользуются моментом, чтобы узаконенно «развести» держателей своих бондов на деньги.

💰Сегодня немного детальнее поговорим про НКД.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на мой фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

Excel таблица для мониторинга облигационного портфеля с данными из API московской биржи

- 02 мая 2024, 23:34

- |

Сильно улучшил таблицу и добавил большое количество новых полей. Некоторые из них у меня просили уже очень давно.

В таблице реализовано:

— Краткое название бумаги

— Доходность купона в %

— Доходность купона в рублях

— НКД

— Цена бумаги в процентах

— Номинал бумаги

— Цена бумаги в рублях (смог решить вопрос с амортизируемыми бумагами)

— Дата погашения

— Дата оферты

— Доходность к оферте

— YTM

— Эффективная доходность

— G-spread

— Дней до погашения

— Дюрация

Всё это будет вам доступно лишь при введении ISIN бумаги. Реализовано много решений, которые сильно упрощают работу.

+ ко всему этому в таблице есть простенькие формулы, помогающие в подсчёте не для одной бумаги, а если их у вас множество

Сама таблица находится тут

В этой статье я разберу каждый из пунктов по отдельности, чтобы сразу ответить на все вопросы

Для большего понимания можете также заглянуть в мою предыдущую статью. В ней я подробно рассказываю как работают формулы

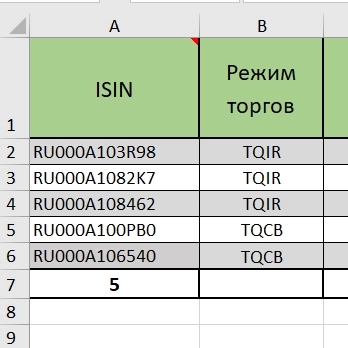

Начинаем с ISIN и режима торгов

Это два самых главных элемента, которые нужны для расчёта всех остальных формул.

( Читать дальше )

- комментировать

- 14.8К |

- Комментарии ( 37 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал