Избранное трейдера Михаил Угадайка

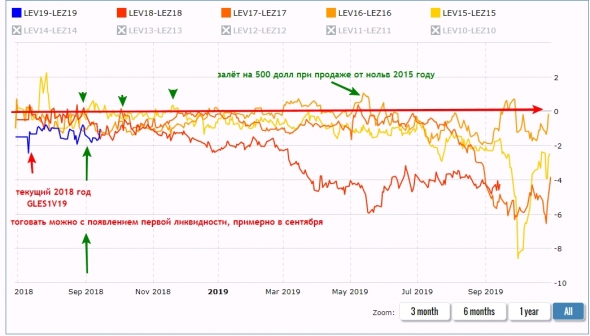

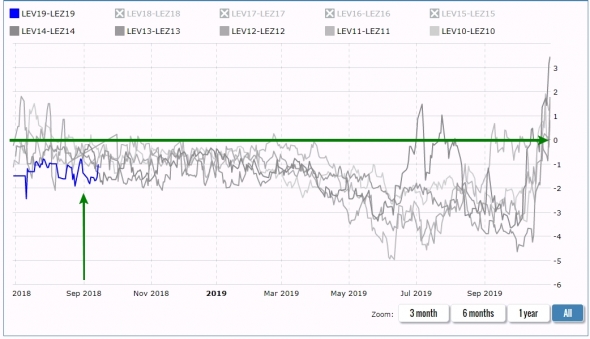

Спред Лайв Катл LC(LE) или "Коровий Грааль"

- 16 сентября 2018, 13:34

- |

до 2015 года вход в спред был и того ниже средний где то от -300 пунктов

( Читать дальше )

- комментировать

- 3.6К | ★8

- Комментарии ( 20 )

Handelsblatt: США не удастся убедить Германию покупать «ненужный» американский газ

- 15 сентября 2018, 20:42

- |

Germany doesn’t need Trump’s gas

Германии не нужен газ Трампа

September 13, 2018 4:58 pm

США стремятся убедить Германию покупать американский сжиженный природный газ, пытаясь таким образом заставить страну отказаться от покупки газа российского, передаёт Handelsblatt. При этом издание отмечает, что это было бы невыгодно для страны с экономической точки зрения, а также не способствовало бы обеспечению большей безопасности энергетических поставок в Германию.

В надежде заставить Германию отказаться от российского природного газа, США пытаются убедить страну покупать то, что ей совсем не нужно — американский сжиженный природный газ, передаёт Handelsblatt.

По словам посла США в Германии Ричарда Гренелла и представителя Министерства энергетики страны Дэна Броиллетта, импорт Германией американского природного газа позволит «обезопасить поставки энергии» и поддержать «усилия по диверсификации энергетики», а также укрепить Трансатлантический альянс.

( Читать дальше )

Индустрия (scale продолжение)

- 15 сентября 2018, 16:42

- |

Продолжим. Если кто помнит, мы запустили Scale ордер на евре. https://smart-lab.ru/blog/487964.php и он у нас работает уже 24 дня. И вот, когда рынок остановился, давайте посмотрим, что там получилось.

Для удобства расчетов, я разобью прибыли и убытки на части. Первая прибыль у нас формируется от покупок. Каждая покупка 1000 баксов нам приносит 0,5 бакса. За все время мы сделали 4982 таких покупок. 2491 доллар мы на этом заработали. В среднем по 104 бакса в день или 208 сделок по покупкам. С точи зрения опционов это наша тетта. Кроме того мы совершали продажи. Сейчас у нас продано 163000 из них мы продали 50000 сразу. Мы эти 50 тыс пока отложим в сторону и рассмотрим 163-50=113 тыс. Откуда они взялись. При движении цены вверх мы продавали через каждые 0,00025. У нас получилась средняя цена. Самый нижний уровень 1.13, сегодня цена 1.1622, среднее = 1.1461. Это значит, что 113000*1.1461=129509,3 мы продали, а сегодня это стоит 113000*1,1622=131328,6. Наш убыток 1819.3. Таким образом, на пиле мы заработали 2491, а на дрифте потеряли 1819.3 = 671,7 наша премия. Как это могло случится? Из за разности волатильностей. Помните как мы считали RV https://smart-lab.ru/blog/489915.php? У нас получалось 11.4% в годовом выражении. Причем мы считали за несколько дней и вот за 24 дня у нас ее среднее значение не изменилось. Тогда, при воле 11.4% за 24 дня цена должна быть 1.1736. Однако, у нас сложилась вола 8,1% при цене 1,1622. И это правильная вола судя по IV на фьючерсы и среднюю HV. Таким образом, у нас получился спред, 11.4% проданной волы, против 8.1%, купленной. И это весьма устойчивый спред.

( Читать дальше )

Ухожу от брокера, через которого торговал с 2010 года. Что про сбербанк скажите? Как у них с брокерским обслуживанием дела обстоят?

- 13 сентября 2018, 09:57

- |

- ответить

- 711 |

- Ответы ( 46 )

8% в валюте

- 12 сентября 2018, 00:06

- |

В интернет много статей о том, как получить дивиденды по акциям. Обычно это 3-6% годовых. Люди ведут таблички со сроками и ожидаемыми процентами, читают отчеты и новости о компаниях, ведут дискуссии на всевозможных форумах. При этом всегда после даты отсечки все акции падают на процент дивидендов, а часто и на больший. А потом неизвестно, сколько придется ждать закрытия дивидендного гэпа.

Не понятно, зачем всё это нужно, если, например, долларовые облигации ВЭБа с погашением в 2020, 2022, 2023 г. позволяют получить 8% годовых в валюте. Выпуски основные, не субборды, поэтому их списания можно не опасаться. Это гораздо выгоднее, чем просто держать наличную валюту или положить в банк под 1-2%.

На вопрос, почему лучше долларовые, а не рублевые облигации, можно ответить «Если при нефти 79$ один доллар стоит 70 руб., то, подумайте сами, сколько он примерно он будет стоить при снижении нефти, например, до 70$ или 60$? за баррель»

А тем, кому нужен не гарантированный доход, а драйв, эмоции и ежедневное сидение перед монитором в попытках обыграть рынок, можно пожелать удачи ))

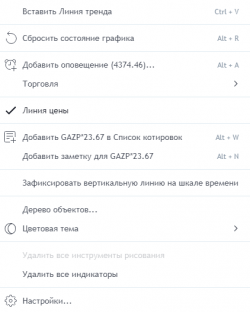

Как сравнить графики капитализации акций (Tradingview)

- 11 сентября 2018, 16:49

- |

Вуаля! Правая шкала в млрд рублей.

1. Строим график Газпрома, умножая его на число акций (в млрд.): GAZP*23.67

Число акций брал тут: smart-lab.ru/q/GAZP/f/y

2. Далее жмем кнопку "(+) сравнить" вверху в панели. Добавляем туды новый тикер, также умноженный на число акций в млрд шт. например «MOEX:LKOH*0.851»

3. Не забываем нажать галочку «поверх основной серии»

4. Что нелогично — то что специально приходится потом руками привязывать каждый из этих чартов к правой шкале (автоматом они куда-то в воздух привязываются).

5. Ну и у каждой серии пришлось свечи на линии поменять тоже и цвет свой назначить.

Что ещё?

А я в шоке! Tradingview сократили меню правой кнопки, убрали дублирование функций панелей… Невероятно!!!!

Вы помните, я уже писал, что у них было меню высотой 21 этаж, а стало 13 этажей. Уже получше!

Осторожно! Банк Тинькофф...

- 10 сентября 2018, 15:52

- |

После регистрации ООО с упрощенной системой налогообложения (6% от товарооборота), встал вопрос, в каком банке регистрируем счет. Выбор пал на «самый современный банк» с особенным отношением к малому бизнесу. Тогда мы еще и не подозревали, насколько оно особенное.

Открыли счет в Тинькофф банке. Все шло своим чередом, мы заплатили с расчетного счета 30% предоплаты китайской фабрике по договору. Они произвели товар, и перед выгрузкой в порт, мы заплатили остаток — 70%. Все шло через «Тинькофф», другого расчетного счета у нас не было. Судно плывет, мы начинаем переговоры с покупателями, все по плану. И тут, от этого волшебного банка, моему партнеру, являющемуся генеральным директором нашей Компании, приходит сообщение:

( Читать дальше )

Как выбирать выпуски ОФЗ для покупки?

- 10 сентября 2018, 13:10

- |

Спасибо!

Друзья, всем привет! Какие бы вы могли дать советы по инвестированию 3 млн рублей с целью получения пас-го дохода при невысоком риске? Скорее всего источники, не связанные с фондовым рынком. Спасибо!

- 09 сентября 2018, 23:38

- |

- ответить

- 278 |

- Ответы ( 27 )

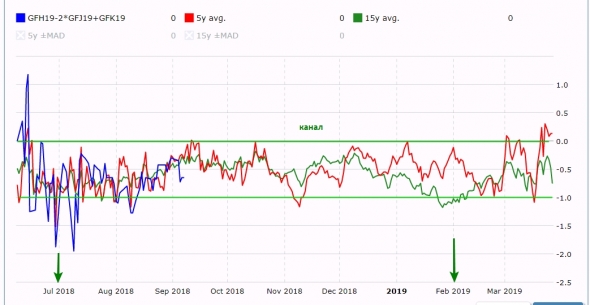

"Телячий Грааль!" или очень долгий вход.

- 09 сентября 2018, 19:24

- |

а вот «пруфы отработки по годам» пояснение: после входа в покупку\продажу мы не ждём что спред пойдёт к противоположному краю канала(ширина канала 530 долл примерно), а тейкаем профит около 200-300долл фиксированно(либо ставим стоп и тралим) работает строго до середины\конца января не далее! (в итоге 1 вход по сути равен профиту в 200 долл)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал