Избранное трейдера Светлана

👂 Если жить без правильных принципов, то далеко не ухать. И это не только в торговле, но и в жизни!

- 06 января 2021, 13:37

- |

Всем привет. На связи Иван Кузнецов, управляющий фондом Gold Star

В декабре 2020 года я дочитал эту замечательную книгу «Принципы Далио» написанную Рэйем Далио и решил оставить свой отзыв.

Начну с того, что не только прочитал бумажную версию книги, но и прослушал аудио формат (во время утренних пробежек на «Магии Утра» я пробегаю от 5 до 10 км каждый день, и трачу на это от 30 до 60 минут). Так же дополнительно анализирую электронные варианты книги.

Не буду вас сильно грузить про то, о чем говорится в книге (есть много сокращенных версий — один из них сможете найти здесь https://zen.yandex.ru/media/id/5ce50bde59e96600b33d32d9/rei-dalio-principy-5ce78645e68b7800b39bf9c5 ), а опишу свои ТОП3 идеи, которые я подчеркнул для себя и с которыми я активно работаю. Во время пробежки, если мне понравилась идея, я останавливаюсь и записываю ее в «Эвер нот», потом все переношу в одно место, анализирую и выбираю лучшие.

( Читать дальше )

- комментировать

- 3.8К | ★3

- Комментарии ( 31 )

Волна итогов года у закупившихся на просадке

- 06 января 2021, 13:34

- |

Насколько была рискована данная стратегия ярко говорит история с нефтью по -37$. Те кто взял нефть на рекордных лоях с 2000-х годов имели неудовольствие прокатится еще ниже, в зону отрицательных цен. Единственное что отличает везунчиков с хорошим плюсом за год от покупателей нефти в что в минус их, конечно же, не отвезли бы. Но упасть относительно «дна» по СиПи и ММВБ еще было куда. Сложиться еще в пару раз, приведя P/E и другие показатели к вменяемым значениям можно было с такой же вероятностью, с какой была вероятность обновить хаи к концу года.

( Читать дальше )

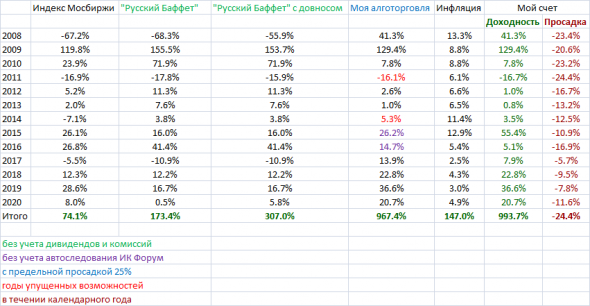

Мои итоги года и не только (много буков и таблиц)

- 06 января 2021, 13:33

- |

Начнем с традиционной для итогов года таблицы

Как видно из этой таблицы, по доходности и просадкам год для меня средний, ни плохой и ни хороший. Поэтому собственно о цифрах года писать нечего. Можно лишь вспомнить о наиболее существенных ощущениях в прошедшем году:

- Март: Ура! Волатильность! Даешь 2008 – дубль два!

- Июль: М-да, похоже не 2008-й, а 2016-й повторяется… Вся надежда на ноябрь (в ноябре выборы президента в США – прим. мое).

- Конец ноября: Ну вот, ноябрь оправдал надежду и год, скорее всего, закончим почти как и 2016-й — 12-15%% годовых (см. расчетную доходность в столбце Моя алготорговля с предельной просадкой 25% без учета автоследования ИК Форум).

- Середина декабря: Даешь 30% по году! Осталось всего то +5%.

- Конец декабря: Увы, получилось почти 5%, но… не с тем знаком. Ну и так неплохо, больше, чем рассчитывал во второй половине года.

( Читать дальше )

Обувь России: провал Сбербанка, АФК - спаситель?

- 06 января 2021, 13:15

- |

В 2017 году Сбербанку казалось успехом разместить компанию малой капитализации на классическом IPO с привлечением широкого круга фондов.

Организаторами IPO помимо Sberbank CIB выступили Citigroup, Renaissance Capital, BCS Global Markets.

Аналитики Сбербанка оценили стоимость акции компании при размещении в диапазоне 140-170 рублей, размещение проходило по нижней планке, капитализация компании была оценена в 15,8 млрд рублей или 1,5x выручки.

Управляющий директор BCS Global Markets Азер Мамедов после IPO заявил:

«Мы всецело удовлетворены результатами размещения «Обуви России». Эта сделка стала во многом показательной в числе аналогичных сделок за последнее время. Она свидетельствует о высоком уровне интереса инвесторов к высококачественным компаниям среднего размера. В результате, нам удалось собрать диверсифицированную книгу заявок, в том числе благодаря розничному траншу. Мы надеемся, что это IPO откроет путь другим российским эмитентам средней капитализации на российский рынок акций».

( Читать дальше )

Хорошие изменения в налоговом кодексе

- 06 января 2021, 13:09

- |

Все в курсе о плохих (для нас) изменений в налоговом кодексе, я о них писал ещё в апреле 2020 года: введение 13% НДФЛ для дохода от банковских вкладов и купонов облигаций.

Но тут обнаружилось и хорошее.

Ст. 284.2 НК РФ (в новой редакции) base.garant.ru/77680255/c9eebbeacacb7e321bb52a9758734ed7/#ixzz6ikqEIGyD :

Особенности применения налоговой ставки 0 процентов к налоговой базе, определяемой по операциям с акциями (долями участия в уставном капитале) российских организаций и (или) иностранных организаций.

1. Налоговая ставка 0 процентов, предусмотренная пунктом 4.1 статьи 284 настоящего Кодекса, применяется к налоговой базе, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) акций (долей участия в уставном капитале) российских и (или) иностранных организаций, при условии, что на дату реализации или иного выбытия (в том числе погашения) таких акций (долей участия в уставном капитале организаций) они непрерывно принадлежат налогоплательщику на праве собственности или на ином вещном праве более пяти лет.

( Читать дальше )

Заработал слишком много. Тактика борьбы.

- 06 января 2021, 12:21

- |

Мой брокер заработал на моих маржинальных операциях на Мосбирже слишком много по моему мнению. У нас несколько счетов в семье, в том числе два ИИСа 2го типа и один брокерский, куда утрамбовываются суммы свыше лимитов в 1 млн рублей в год по другим счетам. Все операции по ребалансировкам производятся на ИИСах, на брокерском только покупки с целью получения льготы по НДФЛ от удержания бумаг свыше 3х лет. Таким образом, государство от нас получает только НДФЛ с дивидендов.

На одном из ИИСов подключена маржинальная торговля (плечи), ставка в Сбере по маржинальной торговле в 2020 году составляла 17% годовых, ключевая ставка ЦБ РФ была в диапазоне 6.25-4.25%. Плечи в умелых руках — это хороший инструмент, а в неумелых – дорога к обнулению или потере существенной части счета. Дело каждого по их применению, конечно, и по психотипу инвестора и по опыту на рынке зависит. Короче, посчитал я сумму, уплаченную за использование заемных средств по счету и пришел к выводу, что нужно снижать издержки по этой статье. Сделал следующее: в Сбербанк онлайн зашел в управление счетами и подключил Срочный рынок на этот счет ИИС, через день пришла смска – подключен.

( Читать дальше )

Сургутнефтегаз и новогодние подарки

- 06 января 2021, 11:58

- |

Новогодние праздники в России в самом разгаре!🥳 Тем временем новый 2021 финансовый год уже начался! Более того, стал известен курс доллара на конец 2020 года. Поэтому у Василича появилась возможность заглянуть под ёлку и оценить размер новогоднего подарка от Сургутнефтегаза. 🎁

Важные факты, появившиеся за последние полтора месяца с последнего обновления:

☝️Курс доллара на 31.12.2020 — 73.87 рубля

✅В конце декабря вышел отчет РСБУ Сургутнефтегаза за 9 месяцев. Из него ключевые моменты:

👌Актуальные данные по размеру кубышки и процентным платежам, позволяющие уточнить имеющуюся модель

💪Компания от операционной деятельности заработала за 3 квартал 70% результата от 3 квартала 2019 года.

С учетом информации выше мы обновили нашу модель и заложили результат операционной деятельности за 4 квартал 2020 как 70% от 4 квартала 2019. Прогнозный дивиденд на одну привилегированную акцию Сургутнефтегаза по модели кубышки Василича составил 7.01 рубля.

( Читать дальше )

Розничный сектор Китая: «Стремительный рост отказов от ссуд» (перевод с deflation com)

- 06 января 2021, 11:57

- |

Психологический аспект дефляции и депрессии невозможно переоценить. Когда тенденция социального настроения меняется с оптимизма на пессимизм, кредиторы, должники, инвесторы, производители и потребители меняют свою первичную ориентацию с расширения на сохранение. По мере того как кредиторы становятся более консервативными, они замедляют выдачу кредитов.

Конечно. Кредитование розничного сектора Китая заметно замедлилось. Прочтите этот отрывок из статьи South China Morning Post от 29 декабря:

Согласно новому отчету, в конце этого года заимствования китайским розничным сектором, уже находящимся в затруднительном положении, «упали с обрыва», и небольшие фирмы также все еще испытывают трудности с получением доступа к кредитам на фоне слабого восстановления потребительских расходов. Согласно последнему ежеквартальному отчету China Beige Book International, которая проводит независимые опросы по различным аспектам китайской экономики, процент отказов в выдаче кредитов в розничном секторе увеличился до 38 процентов в последнем квартале 2020 года с 14 процентов в третьем квартале. Показатель отказов для малого и среднего бизнеса (МСП) вырос до 24 процентов в последнем квартале с 14 процентов в третьем квартале, но процент отказов для микропредприятий упал до 16 процентов с 30 процентов. Напротив, процент отказов крупных фирм незначительно вырос до 12 процентов с 10 процентов за тот же период.

( Читать дальше )

"Каморка Деда Панаса".

- 06 января 2021, 11:19

- |

Извините, поздно проснулся, сюда пишу с опозданием).

В телеге до открытия рынка вышло.

Доброе утро, коллеги! Пишу этот обзорчик в час ночи, чтоб бот опубликовал его с утра.

Закрытие сипы 3717, а нефти 53.53$. Утром должны будут быть опубликованы

результаты голосования в Джорджии которые могут повлиять на рынок и открытие.

В двух словах сейчас паритет в парламенте по силам республиканцев поровну с демократами и рынки такой расклад устраивает.

Если в Джорджии победят с перевесом демократы, то это негатив для рынка.

Везде идет запил, но скоро выход из этого запила, хотя если рост то он будет ползучий скорей всего..........

Я же считаю, что важнее глянуть на начало отчетов в сша 7-9 января. Начнем на них падать и крупно, то падаем до начала февраля.

Но я ожидаю роста на отчетах до начала февраля, там варианты либо падать начинаем после отчетов. Спорить с рынком бессмыслено), но вероятность продолжения роста пока больше, имхо

Либо затянут до мартовской экспирации не выпуская медведей и потом уже начнут валиться.

Этот сценарий снова повторил и больше к нему не буду возращаться.Буду ссылаться на него в последующих обзорах.

( Читать дальше )

Веселые картинки. Ждем сюрпризы.

- 06 января 2021, 11:02

- |

Хоть узнаю что это». (М.Задорнов)

Всем трям и привет! и со средой! охохо… уже полнедели в новом году пережили. ))

сорри, что топик задержала — проспала!

все таки да, встретить новый год — сила воли нужна....))

все таки да, встретить новый год — сила воли нужна....))по рынкам: СЕГОДНЯ МНОГО НОВОСТЕЙ!

что играть??? А что дадут, то и играть. :))

Евро (eur/usd)

с утра беглым взглядом посмотрела, походу пошло на обновление хаев и к 1,2470.

Да будет так! )

А так красиво пилило в диапазоне.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал