Избранное трейдера Тим

Отделяем мух от котлет

- 01 февраля 2021, 10:56

- |

Решил собрать воедино свои наблюдения по рынку, поскольку после недавнего падения индексов акций РФ и США немножко повис вопрос «А что дальше?».

Наш ленивый мозг

Многие боятся неопределенности, пишут о хаосе вокруг — протесты людей (во многих странах), надувание акций сообществом WallStBets (WSB), новые штаммы вируса/срыв темпов поставок вакцин, возможные санкции к РФ, коррекция рынков акций — все это сильно посеяло сомнения.

В то же время, все эти вещи — отнюдь не один процесс, а большой салат из разных процессов, и поэтому я постараюсь для себя и для вас его сепарировать и проанализировать.

Нашему мозгу хочется все упростить и «сказать» — «Это все бардак и неправильно, буду продавать», т.к. он не справляется, а что-то и вовсе упускает (лень искать факты).

Анализ событий

I. Рынок акций РФ перешел от роста к снижению, а ключевые акции типа Газпрома и Сбербанка сдулись на 10% после публикации фильма Навального о предполагаемом имуществе Путина и коррупционных схемах / списке олигархов и политиков, к кому ФБК предлагает применить санкции. Несколько мыслей:

- США сами дизайнят санкции и подход администрации Байдена — системный. Я думаю, они поблагодарят ФБК, но вряд ли письмо = триггер / цели санкций будут не только в этом списке, т.к. цель санкций = влиять на возможности России на геополитической арене (снизить доходы от экспорта углеводородов / разобщить с союзниками / заморозить активы элиты), а не бороться с коррупцией.

- С 4 по 6 февраля ожидается визит Борреля (глава дипломатии ЕС), ранее заявившего о том, что Европа не готовит новых санкций. До его приезда (либо отмены) вряд ли это изменится. МИД дает дату 5 февраля (пятница).

- 1 февраля Байден выступит с речью по внешней политике США. Если там не будет чего-то нового, то, я думаю, с высокой долей вероятности рынок РФ отскочит вечером или во вторник утром.

( Читать дальше )

- комментировать

- 13.4К | ★6

- Комментарии ( 9 )

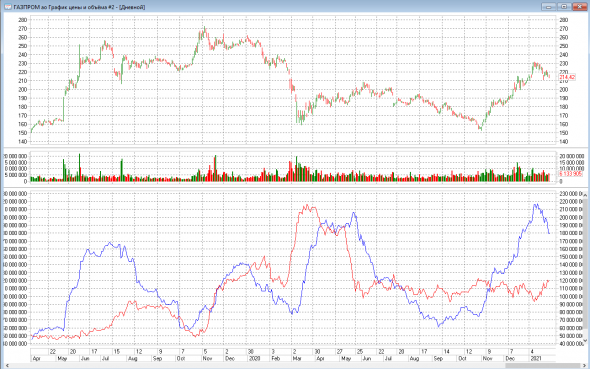

MAV2 индикатор объемов положительных и отрицательных баров

- 30 января 2021, 20:05

- |

--[[

MA volumn up down

--]]

Settings=

{

Name = "MAV2", -- indicator name

per=10, -- period

line=

{

{

Name = "MA",

Type =TYPE_LINE,

Width = 1,

Color = RGB(0,0,255)

},

{

Name = "MA2",

Type =TYPE_LINE,

Width = 1,

Color = RGB(255,0,0)

}

}

}

function Init()

mav1 = {}

mav2 = {}

return 2

end

function OnCalculate(index)

per = Settings.per

if index > 1 then

curv = C(index)

prevv = C(index-1)

else

curv = C(index)

prevv = C(index)

end

if curv - prevv > 0 then

if index > 1 then

mav1[index] = mav1[index-1] + V(index)

mav2[index] = mav2[index-1]

else

mav1[index] = V(index)

mav2[index] = 0

end

else

if index > 1 then

mav1[index] = mav1[index-1]

mav2[index] = mav2[index-1] + V(index)

else

mav1[index] = 0

mav2[index] = V(index)

end

end

if index > per then

vv1 = mav1[index] - mav1[index-per]

vv2 = mav2[index] - mav2[index-per]

else

vv1 = 0

vv2 = 0

end

return vv1, vv2

endСентимент указывает на ухудшение новостного фона

- 29 января 2021, 12:10

- |

Несмотря на рост фондовых рынков вчера, сентимент новостных лент и соц.сетей показывает на ухудшение ситуации в информационном пространстве.

Источник: Refinitiv

Таким образом, по нашему мнению, стоит быть готовым к более глубокой коррекции на западных площадках.

Наш Телеграм-канал

Как применять линии тренда?

- 21 января 2021, 14:53

- |

Автор: Джеффри Кеннеди

Когда я начал свою карьеру аналитика, мне посчастливилось провести некоторое время с несколькими старыми профессионалами. Я всегда буду помнить человека, который сказал мне, что ребёнок с линейкой может заработать миллион долларов на рынках. Он имел в виду линии тренда. И я проникся.

Я потратил почти три года на прочерчивание линий тренда и всех видов геометрических фигур на ценовых графиках. И вы знаете, этот седой старый трейдер был только наполовину прав. Трендовые линии — один из простейших и самых динамичных инструментов, которые может использовать аналитик… но мне ещё предстоит заработать миллион долларов, поэтому он был либо неправ, либо поторопился, сказав мне это тогда.

Несмотря на то что они очень полезны, трендовые линии часто не берутся во внимание. Я думаю, что просто человеческая природа отбрасывает простоту в пользу сложного. (бог знает, если мы этого не понимаем, это должно работать, верно?)

( Читать дальше )

Как не разочароваться в трейдинге, и начать зарабатывать

- 17 января 2021, 16:48

- |

Я думаю у всех знакомство с трейдингом произошло, после какого-то яркого видео, обещающего нам богатую и беззаботную жизнь. Я был не исключением и насмотревшись граалей слил свою первую 1000$ в 2012 году… Методом проб и ошибок, десятки раз набив шишки, сливая свои депозиты, я снова садился за стол и пытался собрать очередную торговую систему, которая, наконец позволит мне стабильно зарабатывать. К сожалению эволюция трейдера происходит очень медленно, и многие просто бросают трейдинг, полностью разочаровавшись в этом виде бизнеса. Проблема в том, что в начале трейдерского пути, мы имеем слишком большие ожидания, не осознавая риски и другие отрицательные моменты связанные с трейдингом. Поэтому по наполучав шишек, многие сразу же отказываются от этой идеи, но особо упорные продолжают изучать тему дальше… Это уже осознанный выбор каждого… Мы понимаем, что будет нелегко но делать нечего, слишком много потрачено сил и денег, что-бы так просто от этого отказаться. Имея собственный большой опыт торговли, напишу моменты которые мне помогли сформироваться в качестве трейдера.

( Читать дальше )

Стратегия Сбера и результаты 11 месяцев

- 09 декабря 2020, 22:57

- |

Для начала пару слов хочется отметить по стратегии 2023 (презентация), которую компания представила в конце ноября.

По словам Грефа, основная ставка в ближайшие годы будет сделана на электронную коммерцию и нефинансовые сервисы. Сбер обладает достаточными финансовыми возможностями, чтобы набирать лучших специалистов и развивать все направления экосистемы одновременно. Также планируется продолжить улучшать корпоративную и социальную культуру, экологичность и остальные ESG принципы.

Финансовые цели до 2023 года в цифрах:

— ROE > 17%

— Дивиденды — 50% от ЧП по МСФО;

— Прирост нефинансовых сервисов — 100% (CAGR) до 2030 года.

— К 2023 году доля в операционной прибыли от нефинансовых сервисов — 5%, к 2030 году — 20-30%.

— К 2023 году планируется достичь цели в 100+ млн. клиентов.

— В ближайшие 3 года чистая процентная маржа может снизиться до 4,3 — 4,5% (в 2020г — 5,3%), что будет скомпенсировано ростом объемов кредитования и новых клиентов.

( Читать дальше )

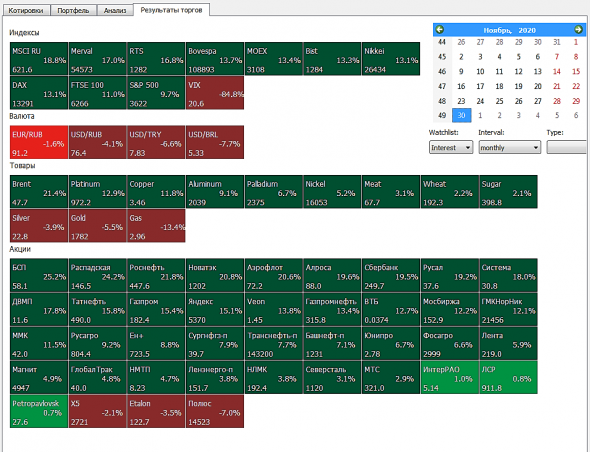

Ежемесячные наблюдения

- 01 декабря 2020, 09:34

- |

Я уже где-то год пишу для себя небольшие заметки по результатам торгов, после прочтения книги «Принципы» Рея Далио, под названием ежедневные, еженедельные, ежемесячные, ежеквартальные и ежегодные наблюдения. Ежедневные и еженедельные выкладывать не так интересно, слишком короткий промежуток времени.

Попробую на Ваш Суд выложить ежемесячные заметки в кратком изложении, пишите, если было интересно, я выделил на картинке «самые важные активы, на мой взгляд», за какими слежу активно.

Итак, поехали:

1. По индексам ноябрь выдался удачным, ВСЕ мировые индексы выросли минимум на 10% (развитые на 10-13%, даже Японский Nikkei), развивающиеся типа России, Бразилии, Аргентины, Турции (страны побратимы) 13-18%. Такое бывает редко, индексным инвесторам надо немного напрячься;

2. По валютам укрепляется не только рубль, но и валюты ненефтяных развивающихся стран (Турция и Бразилия). Рублю еще есть куда укрепляться, на такой нефти.

( Читать дальше )

Разбор компании Глобалтранс. Дивидендная доходность, перспективы, мультипликаторы мировой отрасли.

- 26 ноября 2020, 11:05

- |

Как-то так совпадает, что я разбираю компании в основном после рекламы крупными сообществами, в которых происходит «загон» инвесторов. Или целенаправлено, или случайно мне сложно сказать. Но как-то вдруг оказывается, что перспективы абсолютно не совпадают с реальностью. Как было в Совкомфлоте, где после подсказки подписчика, реальность оказалась еще хуже. Попробуем разобраться в действительно глобальной компании Глобалтранс.

Хочу сразу сказать, что локально компания выглядит не очень аппетитно, так что если вы не планируете инвестировать в GLTR, то прыгайте сразу в вывод. А вот если все же еще хотите, то обязательно ознакомитесь с коротким видео от очень интересного эксперта в этой области Фарида Хусаинова. Прекрасный лектор!

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 17 )

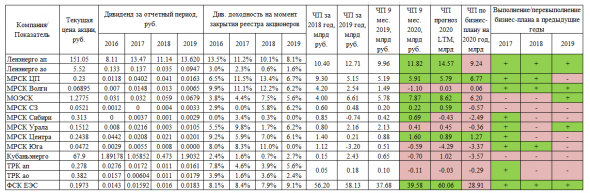

ДЗО ПАО "Россети"- МРСК и ФСК. Итоги 3-го квартала 2020 года. Бизнес-план компаний на 2020 год

- 23 ноября 2020, 10:40

- |

Дочерние компании ПАО «Россети» отчитались по РСБУ, следовательно, можно провести сравнительный анализ наиболее интересных из них. При этом начинают выходить отчеты МСФО, но там динамика схожая и нет разбивки выручки по видам деятельности.

Обобщим финансовую информацию в одной таблице. Ячейки, залитые зеленым цветом обозначают положительную динамику чистой прибыли в 2020 году, а также выполнение предыдущих бизнес-планов. Соответственно красным цветом залиты ячейки с противоположными характеристиками.

Исходя из бизнес-планов, увеличение прибыли по итогам года ждут всего 2 компании: МРСК Центра и МРСК Центра и Приволжья. Но нужно понимать, что данные бизнес-планы были написаны на фоне первой волны пандемии, когда совсем не ясно было будущее экономики. Сейчас же мы видим, что вторая волна идет полным ходом, а количество заболевших ставит новые рекорды, но закрывать население на карантин никто не планирует, потому что повторения подобных действий очень много бизнесов просто не переживет.

( Читать дальше )

Жизнь с капитала для самсебепенсионеров. Почему 4%? что такое SWR?

- 19 ноября 2020, 09:35

- |

Тема на самом деле охватывает не только молодых (те самые на пенсию в 25) пенсионеров, а всех, кто планирует перестать работать хотя бы в 65. Но при этом либо не рассчитывает на государственное пенсионное обеспечение, либо оно даже в сладких снах не будет замещать всех необходимых расходов. Таких большинство по всему миру, коэффициент замещения среднего дохода в 40% считается хорошим результатом даже в процветающих странах. У нас же на такой коэффицент могут рассчитывать только люди с белым доходом тысяч до 40 рублей в сегодняшних деньгах. Если вы зарабатываете сегодняшние тысяч 80, то это дай бог будет 30%. А если больше сотни, то там есть потолок пенсионных прав (тысяч 40-45) и нужно что-то делать самому.

Вроде это понимают даже смартлабовцы ;)

Наверное кто-то слышал про правило 4%. Снимаем значит по 4% от портфеля и капитал никогда не кончится. Эта же цифра называется SWR (Safe Withdrawal Rate) — безопасная ставка снятия.

( Читать дальше )

- комментировать

- 12.8К |

- Комментарии ( 87 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал