Избранное трейдера sanya_chy

О пользе индексных стратегий. Всего 4% компаний создали всё богатство фондового рынка США.

- 27 августа 2025, 23:15

- |

«Do Stocks Outperform Treasury Bills?»

(Hendrik Bessembinder, 2018, Journal of Financial Economics).

Аннотация

Большинство обыкновенных акций, которые присутствовали в базе данных CRSP (Center for Research in Security Prices) с 1926 года, имеют пожизненную доходность от стратегии «купи и держи» ниже, чем одномесячные казначейские векселя США.

Если рассматривать совокупное создание благосостояния за всё время, то наилучшие 4% котирующихся компаний объясняют весь чистый прирост богатства на фондовом рынке США с 1926 года, так как остальные акции в совокупности показали результат, сопоставимый с доходностью казначейских векселей.

Эти результаты подчёркивают важную роль положительной асимметрии (скошенности) распределения доходностей отдельных акций, что связано как с асимметрией месячных доходностей, так и с эффектом сложного процента. Это объясняет, почему плохо диверсифицированные активные стратегии чаще всего проигрывают рыночным индексам.

Введение

( Читать дальше )

- комментировать

- 4.9К | ★9

- Комментарии ( 40 )

🤔 Что Элвис говорил на последнем вебинаре?

- 13 июля 2025, 17:29

- |

Прослушал новый платный вебинар Элвиса. Один из немногих, кто вовремя предсказал коррекцию и сейчас оптимистично смотрит на рынок акций.

👉 Глобальный тренд — доллар будет слабеть, государственный долг США расти. Осязаемые активы растут и продолжат расти, а в РФ сырьевая экономика.

👉 Внимание на гравитацию ставок. Мы находимся в цикле снижения ставок. Никогда не было выгодно продавать акции в этот момент. Нужно думать, что будет через год-два, а не через месяц. Ставка ЦБ может оказаться даже ниже уровня инфляции. Что же тогда будет с акциями?📈

👉 Рублевые облигации игнорируем, наш фаворит — банковский сектор. Интересно также золото, в частности ЮГК, из ритейла нравится X5 Retail Group. Позитивно отношусь к Россетям. Состав фонда ПИФ «Алёнка капитал» представлен на картинке выше👆

👉 «Бычьи рынки рождаются на пессимизме, растут на скептицизме, созревают на оптимизме и умирают от эйфории». Сейчас мы наблюдаем скептицизм.

👉Ставка снизится — придут новые деньги, не только физических лиц, но и инвестиционных банков, пенсионных фондов. Элвис считает возможным, что к 2030 году капитализация российского фондового рынка может составить 66% от ВВП страны.

( Читать дальше )

КДПВ: Золото VS депозит в банке

- 04 сентября 2024, 21:12

- |

с что там с фандингом за это время (биржа висит, посчитайте плз у кого есть) ???

визуально эта затея вообще в минус могла уйти...

Если сравнить ровно за год вложения в руб в паи ВИМ то прям магия цифр получается:

( Читать дальше )

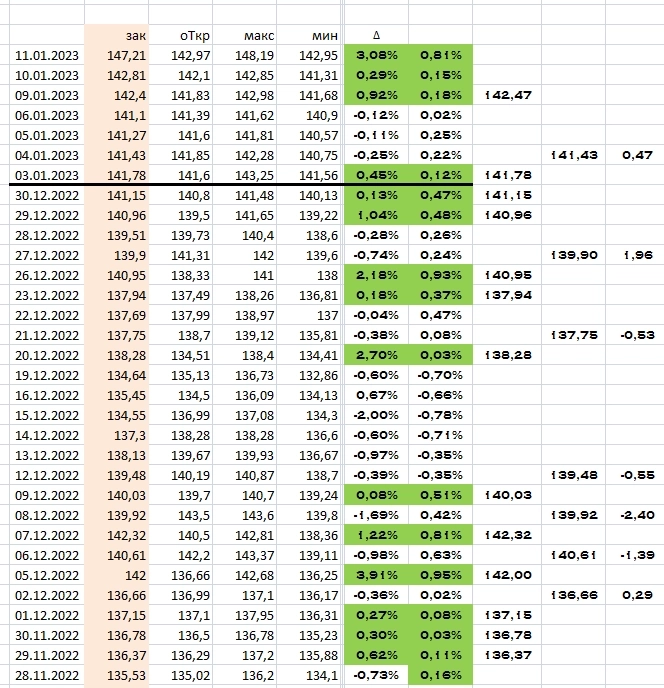

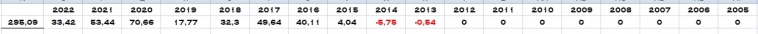

стратегия имени тофарища 3Qu

- 14 января 2023, 10:07

- |

скачиваем дневки Сбера (нонче сбер — модняк), определяем приращение по разнице закрытия предыдущего дня с нонешним ( методология по книжке Гарри Смита)

строим скользяшку из 5 последних приращений....

вход — скользяшка из отрицательного значения стала положительной и дневное приращение тоже положительное ...

выход — как только появилося отрицательное приращение — делаем ноги с рынка

в общем обыкновенный лонг

затем суммируем по годам… чисто цифры абсолютные без комиссий… на предмет, а есть ли рыба?

( Читать дальше )

Мой ЛЧИ 2022 + 95% , karpov72, и многое другое.

- 16 декабря 2022, 20:20

- |

Мой опыт торговли на ММВБ (фортс) с 2008 по 2017 год. Потом я вывел остатки и не торговал до конца 2020 года. Этот перерыв в три года был самым комфортным для меня за последние лет десять. Напомню, что я работаю простым рабочим на заводе, нет высшего образования, уже за пятьдесят перевалило и до пенсии осталось четыре года. Голова не варит от постоянного недосыпа, т.е. и на работу надо на смену, то в ночь, то с утра. А торговать надо в свободное время, т.е. в отсыпной — выходной. У меня был открыт ИИС в 2019г., открыт просто так из за того, что пошла мода, и еще подумал что можно в конце третьего года положить деньги и получить налоговый вычет в виде 13% которые берут из зарплаты. В конце 2020 года мне дал близкий человек 60 т.р. и попросил грамотно инвестировать на долгий срок. Если не получится прибыльно то и хрен с ним… У меня ИИС и я решил купить акций разных по чуть чуть из разных секторов и больше ничего не делать. Завел деньги, надо было сделать выбор на какую площадку их переводить, фондовую или фортс, и тут Остапа понесло....) Глянув на графики срочного рынка и увидев множество прибыльных комбинаций отдохнувшим и свежим глазом, выбор в площадке был очевиден ФОРТС! (мать его). В декабре 2020 начал торговать и в конце января 2021 сделал где то 90% с прибылью. Одев корону великого трейдера всех времен и имея запас прочности по прибыли начал размашисто и бессистемно торговать. Ну короче итог очевиден — на 1 января 2022г. осталось около 35 т.р. Надо сказать, что торговал не часто и пох истически. Облив себя крещенской водичкой в январе, решил что надо вернуть обратно счет до начальных 60 т.р. и забыть про торговлю на срочном. Сделав из 36 до 124 т.р. на конец января понял, что корона перестала жать и следует поднажать пока поперло). Короче, см. видео с поста ранее. На начало конкурса 16 сентября у меня уже было около 455 т.р. и позиция в лонг на все плечи Сбера фьюча. Так как все мои прибыльные сделки краткосрочные и внутри дня, а все отрицательные долгосрочные с переносом на остальные дни, то решил дать фору участникам конкурса, и лонг не стал закрывать когда цена пошла вниз, дождавшись -25% по счету. Ну а че, чем я хуже других.

( Читать дальше )

Грааль для начинающих и не только.

- 24 октября 2022, 00:58

- |

Сразу скажу, что этот Грааль интуитивно всем известен, но лишь немногие его могут сформулировать. Попробую это сделать за вас.)

Вообще-то, единственная стратегия на рынке, это покупай дешево — продавай дорого. Других стратегий просто не существует. Это еще великий Швагер написал. Уж, не знаю насколько он великий, но с этим можно согласится.) Но вы же любите ссылки на книги по теханализу.)

У нас остается всего один нерешенный вопрос — где дешево, а где дорого.

Открываем ваш любимый инструмент и таймфрейм и видим, что график колеблется вверх-вниз, совершая некие волнообразные движения. Понятно — внизу дешево, вверху дорого. Но, как-то волны какие-то неровные, все разной высоты, но явное впечатление, что колеблются они вокруг некоторого смещающегося центра. Можно даже на глаз провести некую плавную линию этого центра — среднюю линию. А можно и не на глаз, а провести некую, скажем ЕМА, которая будет визуально близка той, которую вы провели на глаз. Мы видим, что в графике уже появилась некая система, и волны теперь в основном колеблются вокруг нашей средней. Понятно — под средней дешево, выше средней дорого. Волнение то усиливается, то стихает.

( Читать дальше )

Моментум или Деньги и вправду без дураков

- 22 февраля 2022, 19:56

- |

Всем привет,

Выходные начались у меня с раздумий и сомнений

Все из-за статьи, которую я прочитал в ночь пятницы: https://smart-lab.ru/blog/768620.php

Если вам лень читать, то вот краткое резюме:

- Автор не первый год на рынке (еше он написал книгу «Деньги без дураков», вот его группа в ВК: https://vk.com/dengi_bez_durakov)

- Фундаментальный анализ не использует, придерживается каких-то несложных стратегий на теханализе. Свои стратегии называет довольно забавно, всякие там «вертушки, ватрушки, бочки, сишки» и т.п.

- Есть публичные счета в Финаме (comon.ru), которые удивительно, но показывают неплохие результаты (обычно моя первая реакция «если теханализ => работать не будет», но тут перформанс объективно хороший)

В статье автор больше уделяет внимание одной из таких стратегий «Ленивец-1», которая показывает довольно крутые результаты:

( Читать дальше )

2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

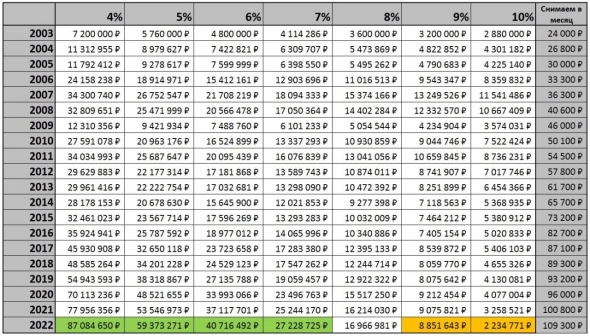

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Мой аналог банковского вклада на бирже

- 25 января 2022, 12:40

- |

Хочу поделиться своей стратегией, думаю для большинства пользователей смарт лаба она будет очевидной, но для меня кажется странным, что я ее в советах для новичков не встречал.

Случилось так, что в январе вернулась хорошая сумма денег, которая лежала на банковских вкладах последний год под ставку депозита прошлого января — 4.5% годовых. Обнять и плакать.

Было решено переводить деньги на биржу. Но на момент принятия этого решения многие фонды находились на исторических максимумах и одномоментное размещение всех денег в фонд выглядит неразумным решением.

Вариант: разбить сумму на большое количество частей (24, 36) и раз в месяц покупать фонды.

И тут встал встала задача: есть ли возможность разместить деньги на бирже под ставку ЦБ, аналогичную актуальному депозиту. Дополнительные условия: деньги должны быть доступны в любой момент времени без потери накопленной доходности. С нулевыми рублевыми рисками (вообще нулевыми).

Какие есть варианты?

( Читать дальше )

А может быть всё-таки американские акции лучше чем российскиx фьючерсов (Россия вперед долгожданная Коррекция 3,24 плюс 19.01.2022)

- 19 января 2022, 21:17

- |

Текущее падение позволяет увеличить активы в российских акциях. Сейчас деньги дорогие и рынок хочет денег. Я оставляю всегда кэш. Даже в кризис.

Плечи спекулянтам не помешают. Но нужно просчитывать риски. Привет пульсятам).

Поэтому в продолжение разговоров о спекуляциях:

А зачем акции, когда есть фьючерсы? (smart-lab.ru)

Уточняю формулу коэффициента трендовости = Трендовость/Минимальный стоп-лосс.

То есть, чем больше к-т, тем лучше инструмент для заработка. Хочу также уточнить, что это котировки не с наших бирж, поэтому у нас боюсь показатели коэффициентов трендовости меньше, поэтому возможно лучше торговать ликвидные инструменты, чтобы приблизиться к реальным цифрам.

Вот здесь список иностранных акций десятка по объемам на ММВБ сегодня:

1. TSLA — к-т 7.55, а это лучше нефти и всей России. Дальше можно не смотреть).

Но пока валится, наверно, сработал стоимостный анализ.)

2. FORD — к-т 8.07, а зачем нам Тесла тогда, Форд дешевле, и он тоже падает.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал