Блог им. rfynututkm

Портфель акций на хаях, за счет чего?

- 17 февраля 2022, 12:02

- |

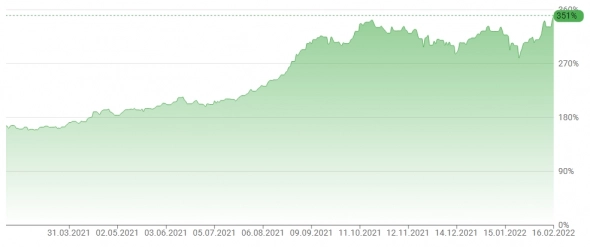

16 февраля – маленькая, но дата. Мой портфель российских акций обновил хаи, индекс пока в просадке около 15%. Как-то так.

Пишу не только из тщеславия, но и сказать мысль. Суть стратегии – моментум. Загруз счета всегда 100% лонг, плечи исключены настолько, что даже формально отключены у брокера. Никакого выхода в кеш, тем более шортов. Все хорошего и плохого, что может быть в портфеле сравнительно с индексом – следствие набора акций, и только.

Максимальный дродаун в этом падении пока был в пределах 15% от хаев, у индекса где-то в районе 25%. Понятно, что если завтра война или еще какой ужас – мой портфель полетит к черту, но он полетит туда с хаев октября 2021 года, что важно (а другие счета, надеюсь, полетят в другом направлении, что еще важнее). Пока для моих лонгов никакого падения российской фонды – еще не было.

Собственно, теперь мысль – а с чего оно так? Когда в конце года я выложил график моментума-2021 с цифрой 72% прибыли за год, в Фейсбуке пришел Сергей Спирин (если вы с ним знакомы, он почти наверняка придет в таком случае, это проверено) и сказал, что это, мол, ерунда, грех хвастаться. На бычьем рынке, моментум – ну понятно же. Сказал, что надо дождаться боковика или коррекции, и я солью все, нажитое непосильным трудом, точнее, ребалансом раз в месяц. Ну вот – коррекция.

Мой оппонент, клеймя моментум, вероятно, имел ввиду, что сделать бету – любой дурак может. Основные ошеломительные успехи гур с сотнями процентов – оно самое. Выбирай самые дикие волатильные бумаги, а они обычно видны даже на глаз, и на бычьем рынке будет тебе счастье, а если с плечом, то и тысячи фанатов (поскольку у меня без плеча, толпы фанатов не водится). А до кризиса или боковика – еще дожить надо. В альфу же собеседник не верует, ему персональный Заратустра не велит. Я же верую.

Так вот, за счет чего модель пока что выстояла? Подход сугубо формальный, держим то, что лучше выросло. Кто лил все последние три месяца? Нерезиденты. Российский инвестор не лил. Если выборка бумаг достаточно широка, в ней обязательно окажутся те малоликвиды, которых у западных фондов просто нет. Что-то типа Ависмы, Акрона, ДВМП, Аквакультуры. Ну и Мечел, Русал, Распадская – не сказать, что малоликвиды, хотя кому как — все они к середине февраля на хаях эквити. Вероятно, в силу тех же причин: их российский покупатель сильнее, чем их западный продавец.

То есть моментум, вопреки распространенному мнению, может оказаться лучше диверсифицирован и хеджирован, чем индекс, по факторам роста-падения. В данном случае фактор был «паника на Западе».

Посмотрим, конечно, как оно дальше. Но если таких симпатичных моделек несколько (есть еще трендовушки на Сишку, трендовушки на фонду), буксование и даже крах одной из них – не проблема. Весь 2021 год, например, буксовала с мелким профитом Сишка. Но пул в целом чувствовал себя хорошо.

Если по ситуации на сейчас – ветеранская система на Сишку (она же торговая система №1), пережив плохой год, также обновила хаи.

Ну и пул системок на все понемногу, ядро – лонги на русскую фонду. Почти на хаях, чуть не дотянула, но зато она и падала сильно меньше.

***

На всякий случай моя книга «Деньги без дураков»: www.alpinabook.ru/catalog/personal-investments/555670/

моя страничка в ВК: vk.com/dengi_bez_durakov

торговая система №1: smart-lab.ru/blog/568144.php

торговая система №2: smart-lab.ru/blog/572258.php

теги блога Александр Силаев

- CNYRUB

- автоследование

- активные инвестиции

- акции

- Акции РФ

- алготрейдинг

- аналитики

- банки

- биткойн

- блогеры

- брокер

- брокеры

- вопрос-ответ

- деньги

- дивиденды

- доллар

- Доллар рубль

- жизнь

- жизнь в трейдинге

- жулики

- золото

- из книжечки

- ии

- иллюзии

- инвестирование

- инвестиции

- инвестиции vs спекуляции

- индекс

- инфляция

- инфляция в России

- инфоцыгане

- искусственный интеллект

- итоги 2021

- итоги 2022

- итоги года

- квалифицированный инвестор

- книга

- книжечка

- когнитивные искажения

- комон

- конференция смартлаба

- коронавирус

- крипта

- криптовалюта

- купоны

- личное

- лохи

- медитация

- метод

- моментум

- Мосбиржа

- мошенники

- налоги

- налоговая реформа

- Налогообложение на рынке ценных бумаг

- НДФЛ

- облигации

- образование

- объявление

- объявления

- околорынок

- ОФЗ

- пассивное инвестирование

- пассивные инвестиции

- пифы

- подушка безопасности

- понятия

- портфель

- Портфель инвестора

- портфельная теория

- прикол

- приколы

- психология

- риск

- риск менеджмент

- риски

- рубль-юань

- сишка

- скальпинг

- спекуляции

- срочный рынок

- статистика

- стоп лосс

- структурные продукты

- торговые роботы

- торговые системы

- трейдинг

- философия

- философия инвестирования

- философия отношений

- финансовая грамотность

- Фондовый индекс

- форекс

- фундаментальный анализ

- хедж

- экономика

- экономисты

- эксперимент

- этика

- юань

Норм у нас дела, просадка 4 процента с хаев.

Вопрос: если за основу взят индекс, то как сравниваются бумаги не в индексе? Еще какой то фильтр? Почему в выборке Мечел, а не хренпоймичегоэнергосбыт, давшие иксы ранее, больше Мечела?

В т.ч. сколько вообще бумаг в портфеле, это число ограничено? Или оно зависит лишь от того, сколько пролезло в порог по росту? Кстати, каков он и за какой период?

Но Шадрину не показывайте, слабое сердце хомяка может не выдержать.

я не к тому, что это плохо или хорошо. или лучше/хуже. я к тому, что РАНО.

Дмитрий Овчинников,

Интересно. Стал читать про него и понял что случилась в 2020, когда выиграли не те кто подходил умеренно консервативно, взвешенно и «правильно» а кто купил то что упало сильней. Ребята попали в разворот и этот антимоментум сработал.

Тогда по аналогии, если мы Верим(сегодня или через неделю), что развязка близка надо играть антипоментум- подбирать максимально упавшее ловя высокую бету. Хотя честно говоря не сильно хочется брать так оголтело всё. нужны видимо фильры, вроде наличия даунтренда бумаги длительного (ОР отфильтруем) или по факторам обусловливающим доходность (цены на комодис..)

если идея заработать денег, то надо вообще не этим заниматься.

если идея обогнать индекс, то пофиг чем.

Александр же дал ссылку на свою книгу. Полистайте на досуге.

Но как это выглядит — два списка по 35 компаний все были успешны, у лучших в полюсе 17, у хороших 5шт. А как падать, так валятся все, не взирая на фундаментальные показатели и хорошие ожидания.

Сергей прав в одном, моментум — действительно не альфа, лишь риск-премия, которую еще надо суметь приготовить правильно. У Вас, Александр, даже слишком правильно :)

За 7-8 лет (и новый текущий хай эквити):

За год:

И даже доходность 2021 года совпадает (72%)

И даже акции те же:

И пересмотр и/или ребаланс с какой периодичностью?

Александр Силаев выше сказал:

Поэтому, с моей стороны было бы неэтично выложить все подробности. :)

В связи с тем что рынок можно сказать умер, не могли бы вы выложить системы в открытый доступ. Или установить символическую цену?