Избранное трейдера Роман Давыдов

Buy and Hold. Купил и держи.

- 23 января 2022, 22:31

- |

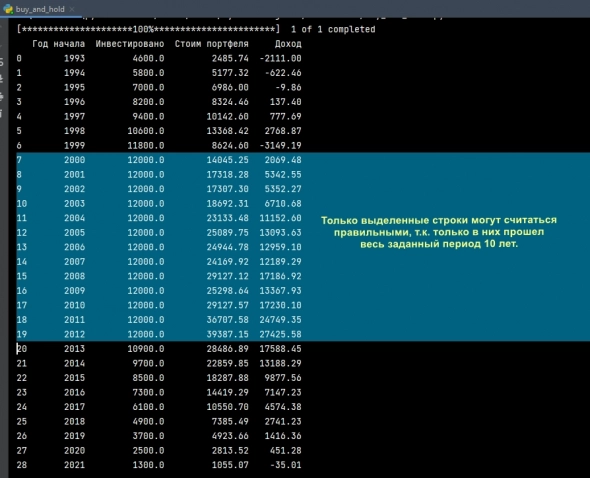

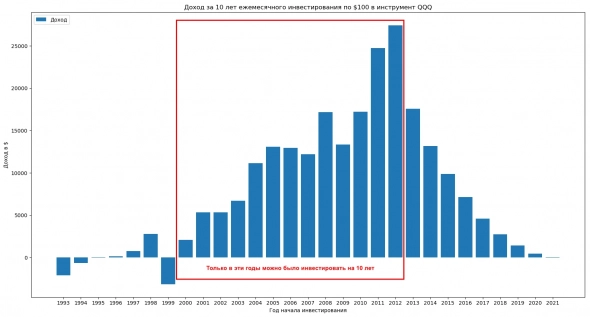

Решил в Python протестировать стратегию «Купил и Держи». Причем захотелось посмотреть какой будет доход если инвестировать ежемесячно равные суммы в течении определенного периода.

Немного об интерпретации результатов:

1. Дивиденды не учитываются. Учитывается только курсовой рост.

2. Доход по стратегии показан напротив года начала инвестирования, хотя фактически он соответствует дате начала инвестирования + заданный период.

3. На картинках QQQ, $100 ежемесячно в течении 10 лет

( Читать дальше )

- комментировать

- 1.2К | ★3

- Комментарии ( 5 )

ОПЦИОННАЯ МАТРИЦА Такоева - от минимального риска к доходности до 50-100% годовых

- 07 января 2022, 20:06

- |

Очевидно, пришла пора и для новой темы. Как известно, новое это хорошо забытое старое. Так и в этом случае.

Опционы в России появились в 1993-м, а нормальный Интернет и торговые программы – только в 2000-х гг.

Но, как оказывается, и сегодня можно торговать опционами на пальцах, без дорогостоящего софта, без роботов и даже без интернета, делая все расчеты в табличке Excel, а в крайнем случае на клочке бумаги.

Этот подход получил название «Опционная матрица Такоева». Впервые он был обнародован на опционной конференции «НОК-9» в 2015 г.

В следующем 2016г. тема получила продолжение, и был сделан ещё один доклад на конференции «НОК-10», где подводись первые итоги торговли, тестирования и обучения этому методу.

Я хорошо знаю автора Игоря Такоева. Вместе работали еще на Российской бирже.

Данную матрицу, в дополненном варианте, успешно применяю и сегодня.

( Читать дальше )

10 лет торговли опционами

- 07 января 2022, 11:45

- |

Изучая посты вспомнил, что я уже 10 лет торгую опционами. Именно, в январе 2012 начался путь опционщика с изучения бесплатной лекции Твардовского https://youtu.be/TCe0LZeeDWo. Чтобы понять, как работают опционы, в том числе, какие риски несут потребовалось около недели. Меня удивляют платные и не дешёвые предложения, типа https://smart-lab.ru/blog/754445.php. Чтобы базово освоить опционы, не вдаваясь в математику, особого ума и тренера не нужно. Необходимо только желание.

Риски.

Главное было уяснить, что при продаже риск такой же, как как при удержании базового актива. Данное понимание оградило меня от больших неприятностей на торговом счёте. Придерживаюсь его и сейчас. Например, если у меня 300т.р. на депозите, то я могу себе позволить работать не более, чем 10-ю контрактами SR30000 (30000*10=300000).

Дешёвые опционы.

От работы с дешёвыми опционами я отказался на начальном этапе. Продажу краёв не рассматривал по двум причинам.

- Риски. С моим понятием риска можно было заработать копейки.

- Издержки. Например, когда продаёшь опцион с ценой 50 рублей, а платишь 5 рублей бирже и брокеру, издержки составляют 10%. Это тоже нарушало мои «не более 2-3%».

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 56 )

Самый полезный пост дня - Оption wheel на фьючерсе доллар/рубль

- 05 января 2022, 01:35

- |

Расчет справедливой цены акций (программа)

- 12 декабря 2021, 20:05

- |

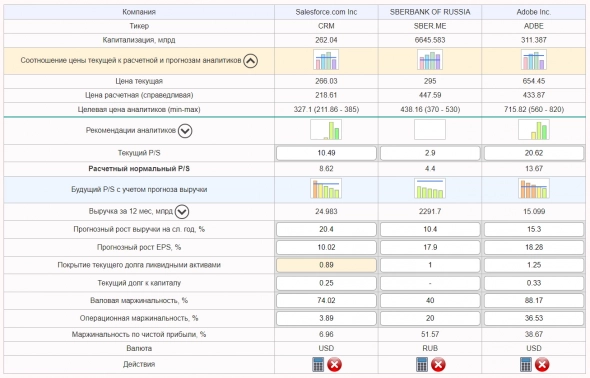

Никогда такого не было и вот опять — кто-то сделал калькулятор… расчета справедливой цены акций.

Не спешите кидать помидоры. Давайте обсудим такую возможность. Я утверждаю, что с некоторыми допущениями, такой расчет может быть произведен.

Почему возможен и нужен расчет справедливой цены акций?

Очень актуальный вопрос — по какой цене покупать акции? Я считаю, что на этот вопрос может помочь ответить коэффициент P/S (но он не должен быть единственным критерием). P/S = 10 — это дорого? Просто по цифрам — очень дорого, но если у компании стабильно растет выручка по 50% в год и увеличивается прибыльность, то у нас и не будет шанса увидеть P/S = 1, пока сохраняются такие темпы.

В нашем случае, справедливая цена акций вычисляется на основе «нормального» значения коэффициента P/S. С точки зрения оценки бизнеса, наш субъективный «нормальный» коэффициент P/S вполне может быть определен по ряду показателей, таких как: маржинальность валовая и операционная, уровень долга и способность его обслуживать, прогноз изменения выручки и прибыли. Все эти показатели определяют ценность бизнеса.

( Читать дальше )

Историческая волатильность "по-быстрому" для TradingView

- 24 ноября 2021, 10:00

- |

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=4

study("Historical Volatility")

// Настройки окон

HVPeriod1 = input(17, minval=1, title="Окно 1")

HVPeriod2 = input(34, minval=1, title="Окно 2")

HVPeriod3 = input(51, minval=1, title="Окно 3")

HVPeriod4 = input(85, minval=1, title="Окно 4")

// Настройка периода для сглаживания

EMAPeriod = input(17, minval=2, title="Период сглаживания")

// Собственно индикатор

// мультипликатор, для нормирования к году

mul = 252 * 1210 / timeframe.multiplier

//приращение за бар

ch = log(close) - log(close[1])

// Историческая волатильность в окнах

HV1 = ema(sqrt(sum(ch * ch, HVPeriod1) * mul / HVPeriod1) * 100, EMAPeriod)

HV2 = ema(sqrt(sum(ch * ch, HVPeriod2) * mul / HVPeriod2) * 100, EMAPeriod)

HV3 = ema(sqrt(sum(ch * ch, HVPeriod3) * mul / HVPeriod3) * 100, EMAPeriod)

HV4 = ema(sqrt(sum(ch * ch, HVPeriod4) * mul / HVPeriod4) * 100, EMAPeriod)

// Рисуем красивое

plot(HV1, color=#cccccc)

plot(HV2, color=#ffcccc)

plot(HV3, color=#ff9999)

plot(HV4, color=#ff0000)

Чтобы использовать, копируем, в TradingView открываем Редактор Pine, создаем там новый индикатор (Открыть -> Новый индикатор), удаляем все что там в скрипте по умолчанию и вставляем этот код. Жмем Сохранить. Дальше скрипт будет доступен в выпадающем списке над графиком под кнопкой Индикаторы во вкладке Мои скрипты. Модно, быстро и удобно )Держим опционный строй даже когда на море качка!

резкий рост маржинальных требований на ФОРТС как оценка риска

- 24 ноября 2021, 08:29

- |

В этом посте — про оценку риска по уровню маржинальных требований продавца на ФОРТС.

В октября, на спокойном рынке,

по контрактам MIX — 12.21 (индекс Мосбиржи) цена контракта / гарантийное обеспечение (ГО) продавца было 13,5 — 15,0.

Сейчас (в моменте) цена контракта MIX — 12.21 = 400675, ГО продавца = 42409.

400675 / 42409 = 9,44.

Фактически, коэффициент MIX / ГО можно считать оценкой риска: при повышении, риск падает, при понижении, риск растёт.

С одной стороны, на рынке много денег, которые хочется вложить

(если что, в России дивидендная доходность нефтегазовых компаний под 10%, пока высокие цены на нефть и газ).

Поэтому понимаю логику тех, кто в лонгах и рассчитывает на высокие дивиденды.

С другой стороны, высокий риск волны банкротств из — за ужесточения ДКП

(пока с рынка уйдут нежизнеспособные компании, на рынке может быть сильная нервозность).

( Читать дальше )

Справедливый индекс РТС

- 22 ноября 2021, 19:35

- |

справедливый РТС = Brent × 20 — 200.

Не ищите в этой формуле глубокий смысл, просто подгонка.

Т.е. при Brent $80 РТС = 1400.

Возможно, скоро сможем увидеть и РТС по 1400.

Таким темпом как сегодня, уже недалеко.

Правда, при отрицательной нефти, формула может не сработать.

Например, Brent = минус $10.

РТС = abs(- 10 × 20 — 200) = 0 (коммунизм, что ли).

Отрицательный РТС — это, конечно, уже совсем жесть.

Поэтому взял abs.

Будем считать, что про Коммунизм — это шутка.

А про формулу РТС = Brent × 20 — 200 я написал серьёзно:

для прикола, была такая подгонка с 2007 по 2014.

С уважением,

Олег.

Десятки роботов дарю! )

- 29 октября 2021, 10:13

- |

Легко и весело дарить чужое… ;-)

Друзья, есть предложение раз в неделю или около того писать что-нибудь прагматичное и практичное, что можно использовать в реальной жизни. Многие интересуются, какие конкретно кнопки нужно нажимать, чтобы стать ближе к торговым роботам.

Давайте возьмем какого-нибудь простого смертного человека и посмотрим, с какими трудностями он будет сталкиваться и как с этими трудностями будет справляться, какие открытия на своем пути будет делать и куда его любопытство заведет.

Пусть этого человека зовут, например, Вася. И пусть этот Вася будет блондином. Эм… Нет, какой-то неправильный сюжет. Пусть это будет девушка Маша. И вот Маша-то как раз и была блондинкой брюнеткой рыженькой самой обычной девушкой, которая вообще не умела программировать, но очень об этом мечтала всю свою жизнь. В общем, Маше твердо пообещали, что, может, как-нибудь даже и без программирования обойдется. Соврали, наверно.

( Читать дальше )

Как самому предсказать дефолт без знаний за 5 минут-2.0

- 14 октября 2021, 15:01

- |

Работает для ВДО и АКЦИЙ!

Имея знания и опыт, можно рассчитать инвестиционный риск, и понять финансовое состояние предприятия. Также можно попытаться понять когда конторе придёт дефолт. Расчёты займут много времени и усилий, даже при поверхностном анализе. Поэтому, для оценки финансового состояния предприятия и в знак благодарности подписчикам, я написал бесплатную программу ЛИСП-ИР. Кто ещё не знаком с «предсказателем» дефолтов, прочитайте эту статью.

Оценка инвестиционного риска с помощью «ЛИСП-ИР»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Для своих подписчиков, которые уже успели оценить преимущества «предсказателя» дефолтов ЛИСП-ИР, спешу сообщить, что я усовершенствовал программу и она теперь более придирчиво и более правильно относится к предприятиям, у которых много долгов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал