Избранное трейдера Robot-Scalper.ru

Идея

- 01 декабря 2016, 16:16

- |

Разрешите представиться, меня зовут Вячеслав. Я — частный трейдер, вот уже более 10 лет. Начинал, как и многие, на российском фондовом рынке. С 2009 и по настоящий момент торгую на американских биржах. С 2013 перестал торговать «ручками» и делегировал эту не благодарную работу своему роботу. В настоящий момент позиционирую себя на фондовом рынке, как краткосрочный спекулянт (робот) и среднесрочный инвестор.

Были взлеты, падения. К началу 2010 вышел на небольшую, но стабильную прибыль. До 2013 года активно усовершенствовал алгоритм торговли, повышая доходность системы и ее стабильность. Параллельно привлек нескольких инвесторов. К концу 2012 года уже был готов полностью проверенный торговый алгоритм, упакованный в оболочку робота. С 2013 по настоящий момент робот успешно справляется с поставленной перед ним задачей.

Последние года три-четыре имею стабильный доход (размер не буду указывать, это не прилично), полностью сформированный из результатов моей торговли на фондовом рынке за счет собственных средств и средств небольшого количества инвесторов.

( Читать дальше )

- комментировать

- 11 | ★1

- Комментарии ( 8 )

Разработка спредовой стратегии на фьючерсах Московской биржи

- 01 декабря 2016, 15:21

- |

MetaTrader 5 позволяет разрабатывать и тестировать роботов, торгующих одновременно на нескольких инструментах.

Встроенный в платформу тестер стратегий автоматически скачивает с торгового сервера брокера тиковую историю и учитывает спецификацию контрактов — разработчику ничего не нужно делать руками.

Это позволяет легко и максимально достоверно воспроизводить все условия торгового окружения — вплоть до миллисекундных интервалов между поступлениями тиков на разных символах.

Сейчас мы покажем, как провести разработку и тестирование спредовой стратегии на двух фьючерсах Московской биржи.

Обратная корреляция символов Si и RTS

На Московской бирже торгуются фьючерсы вида Si-M.Y и RTS-M.Y, которые достаточно тесно между собой связаны. Здесь M.Y обозначают дату истечения контракта:

- M — номер месяца

- Y — две последние цифры годв

Si — это фьючерсный контракт на курс доллар США/российский рубль, RTS — фьючерсный контракт на Индекс РТС, выраженный в долларах США. Так как в Индекс РТС входят акции российских компаний, цены на которые выражены в рублях, то колебания курса USD/RUR отражаются также и на колебаниях индекса, выраженного в долларах США.

На графиках этих инструментов видно, что при росте одного актива второй, как правило, падает.

( Читать дальше )

Сканер рынка для QUIK

- 01 декабря 2016, 13:01

- |

В терминале QUIK доступны сотни и даже тысячи инструментов. Как найти среди них те, в которых выполняются определённые условия? Например, бумага начала расти или достигнут локальный минимум и имеет смысл рассмотреть вопрос покупки этого актива? Или какое-то другое условие, которым пользуетесь именно вы для анализа ценных бумаг рынка.

Очевидный путь — листать эти инструменты в терминале. Да, можно. Например, просматривать дневные графики всех инструментов на сон грядущий вместо сказки на ночь. Или проводить все время перед экраном, тренируя мышцы руки, истирая мышку и ломая глаза, если интересуют сигналы для торговли внутри дня. Даже не принимая во внимание трудоёмкость и малоприятность процесса, часть сигналов в любом случае будет пропущена.

Однако процесс поддаётся автоматизации — и это хорошо. Я не встречал в открытом доступе подобных утилит, поэтому некоторое время назад написал такую утилиту для себя. Она оказалась удобной — я ее причесал и делюсь с публикой. Лишний плюсик в личное дело на главном суде не помешает.

( Читать дальше )

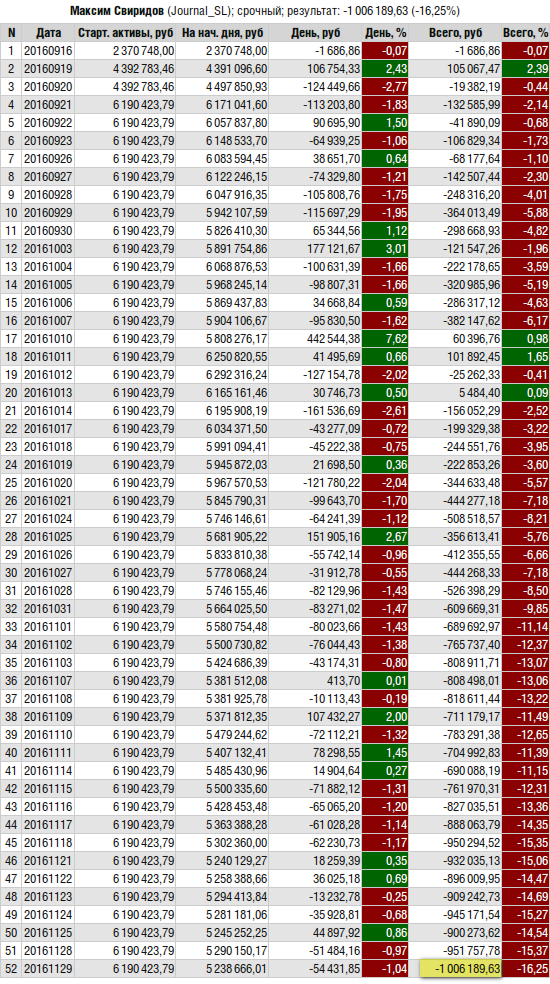

ЛЧИ-2016. Разворачиваем Свиридова.

- 29 ноября 2016, 14:04

- |

Мои стадии эволюционирования в трейдинге.

- 29 ноября 2016, 12:09

- |

1. Торговля исключительно по тренду.

2. Торговля по тех. анализу.

3. Торговля по уровням.

4. Поиск своей торговой системы.

5. Изучение рискменеджмента.

6. Более плотное изучение Фундаментала и движений основанных на макроэкономике.

7. Переход на торговлю «на опыте».

8. Начало торговли «логики рынка».

1. Итак этап первый — На нём я просто вставал в сторону текущего движения и старался его удерживать. Если цена начинала идти против меня сматывал удочки. Так я торговал когда только только пришёл на рынок. И так собственно заработал первые деньги на рынке. Поскольку этап был базовым торгуя таким образом я усвоил наверное главные закономерности трендовых движений.

2. Этап второй. Торговля по технике. Начав торговать достаточно быстро я увлёкся тех. анализом как и большинство новичков. Я прочитал очень много книжек по нему. Изучал практически все виды тех анализа от классических паттернов, до волн элиота, японских свечей и т.д… Сейчас с годами я понимаю что все эти увлечения скорее ухудшили мою торговлю на тот момент, когда я начинал всё это изучать. Со временем я разочаровался практически во всех этих «методах». Долгое время я естественно как большинство новичков считал что я «просто не умею их готовить». Но… Параллельно я изучал програмирование в программах тех. анализа. И написав тысячи систем я просто протестировал на истории многие вещи вроде волн элтота или японских свечей. Убедившись что все эти формации дают вероятность 50 на 50 уже по факту, благополучно на всё это забил. Что принесло реальную пользу, так это понимание в результате всех этих тысяч тестирований некоторых математических закономерностей рынка, которые привели меня к разработке собственной системы тех анализа. Свой тех. анализ уже приносит явную пользу, вот только с «классикой» он практически ничего общего не имеет и основан больше на математике и логике чем на условных чёрточках на графике. Сейчас я понимаю что классический же «тех анализ» в основном является больше оружием околорынка, нежели успешных трейдеров. Так же этот этап можно было бы разбить на несколько более мелких этапов, вроде этапа изучения волн элиота, он же этап бесполезно потраченного времени. Были этапы и более полезные. Но подробно об этом опять же можно было бы написать целую книжку.

( Читать дальше )

Палю грааль

- 28 ноября 2016, 15:34

- |

Привет всем. Появилось у меня тут пара лишних часиков и решил я сделать что-нибудь полезное(а может и нет) для своих коллег по цеху. А вот что именно? Что нужно знать трейдеру, чтобы получать прибыль стабильно на длинной дистанции? Уровни? Может быть. Нашел уровень от которого цена резко отскакивала в прошлом, отметил его на графике и ждем, когда снова цена к нему подойдет и там уже будем торговать либо пробой, либо отбой, либо ложный пробой. Почему нет? А может лучше почитаем отчеты компаний? Там все черным по белому написано: какая прибыль у компании за последний квартал, какова задолженность, рассчитана предполагаемая будущая прибыль, на finvize можем посмотреть активы компании. Инвестируй не хочу. Еще можно изучить индикаторы. Вот берем 2 скользящие средние и ждем когда одна полосочка перейдет дорогу другой полосочке. Вот тут-то мы и зайдем в позицию. А как же тех анализ? VSA? Новости? Интересно, но не для меня. Что еще забыли? Паттерны. Тут пожалуй и остановимся и разберемся.

Часто слышу это слово у трейдеров. Я торгую паттерн «голова и плечи»-говорит какой-то ноунейм на форуме очередной форекс-кухни. Я торгую паттерн «утренний треугольник»: цена касается одного уровня 2 раза, уменьшая при этом свою амплитуду и сильнее прижимаясь к нему, а на третьем касании мы заходим в пробой-твердит еще один ноунейм. А по мне лучше развороты-говорит третий ноунейм. Видим, что инструмент упал over 9000 долларов, ждем выхода объема и дело в шляпе. Ищите паттерны и закономерности на рынке-рекомендуют гуру-трейдинга. Ок.

( Читать дальше )

Кто самый большой тупой неудачник на смартлабе?

- 25 ноября 2016, 17:03

- |

- я торговал 5 лет в убыток, закрывая каждый из пяти лет в минус (2003-2007)

- когда я еле устроился на работу в первую инвесткомпанию, после месяца изнурительных собеседований и 3 месяцев испытательного срока, мне дали зарплату $400 а не $500 в месяц. Я сразу же уволился

- я читал так много книг по инвестициям, что давно мог стать Баффетом, а продолжал сливать

- В лучшие годы российского рынка я 6 лет проработал на РБК и не получил ни одного бонуса или премии, в то время как коллеги из инвестдомов стремительно богатели на глазах

- в 2009 году я задумал написать книжку. Я провел около 15 интервью с зарабатывающими трейдерами, расшифровал их, составил книгу… Но так и не издал ее, потому что меня испугали и напрягли условия издательств

- А сколько всякой хрени было сделано на смартлабе, которая оказалась бесполезной?

- Я сделал финансовый словарь, надеялся наивно, что люди будут сами добавлять туда статьи (как в википедию), дополнять и расширять уже имеющиеся, потому что им будет интересно создавать базу знаний по экономике… В итоге я написал почти 1000 статей сам, что составляет 80% всего содержания словаря.

- Как-то у нас на смартлабе крякнулся хард. И данные из словаря безвозвратно утратились. Мне пришлось самому несколько сот статей написанных мной собственноручно, доставать из кеша яндекса

- Я сделал каталог книг по трейдингу. Я думал, людям будет интересно в одном месте находить книги и рецензии к ним… Добавлять рецензии к прочитанным книгам и т.п. В итоге половину всех рецензий наверное написал я сам, и 80% книг в каталоге — это те, которые добавил я сам. Слава богу, что партнер меня вовремя одернул, т.к. я вообще хотел сделать онлайн книжный магазин, который обязательно бы провалился...

- А еще когда то давно, в 2011 году, мы сделали базу прогнозов на смартлабе. Наверное мало кто помнит уже об этом. Сейчас даже ссылка не работает — мы вырубили плагин. Проблема та же — все прогнозы в базу добавлял только я один — больше это было никому не интересно...

- Я много лет подряд писал в свой блог честно что думаю, заботясь в первую очередь об интересах своего читателя. Однажды каким-то мудакам не понравилось, что я пишу и они подали на меня в суд.

- Эпический фейл меня постиг когда я решил сделать англоязычный клон смартлаба — сайт http://investazy.com/. Я потратил полгода на то, чтобы попытаться создать там хоть какую-то активность. Результат оказался даже хуже, чем мои пессимистичные ожидания....

- А еще мы на смартлабе хотели убить iLearny — сделали свою вебинарку. Черезжопную, кривую, но сделали. Вот, полюбуйтесь, даже провели несколько вебинаров: http://webinar.smart-lab.ru/ Но не пошло. Не монетизировалось...

- Чего я еще только не делал, где потерпел поражение… Вот например участвовал в конкурсе инноваций Московской биржи… «После ознакомления со всеми проектами, члены экспертного жюри отдали предпочтение другим конкурсантам.»

- Еще я дважды пытался начинать изучать C#, тратил кучу времени, и все тщетно...

- Еще я дважды пытался начинать торговать американские акции, один раз попробовал фьчерсы в Чикаго, и тоже не получилось...

- Блин, да даже когда я захотел завести детей, 5 лет ничего не получалось!

- Я три года писал книгу, старался собрать и систематизировать весь свой накопленный опыт. Я не продавал этот опыт на семинарах за большие деньги, я отдал его почти бесплатно в виде книги. Книга не успела выйти, как меня уже обосрали и оскорбили несколько десятков человек:)

- Это не все, наверное много чего еще есть… Просто накидал то, что первое пришло на ум....

Братиш, ты просто, когда у тебя будет хандра или грусть какая-то, просто вспомни, что есть на свете такой конченный неудачник — Март, и тебе станет чуточку полегче.

Ответ Паше Маркину от главы Срочного Рынка Московской Биржи

- 24 ноября 2016, 22:06

- |

=====================================

v Тимофей, поддержу тебя. Ты правильно уловил суть. В статье не совсем четко раскрыта тема с иностранными фондами. За скидками к нам на срочный рынок приходят не long-only funds, которые инвестируют миллиарды долларов на какое-то продолжительное время и приносят новую ликвидность (как это было в середине 2000-х годов на рынке акций). Сюда идут продвинутые иностранные hft-команды, которые ищут для освоения новые рынки. Они не несут ликвидность, более того, многие из них заявляют, что являются скорее тейкерами, чем мейкерами. Они делают арбитраж, а не покупают и держат риск (как делают инвесторы). Они перераспределяют риск в системе, используя локальные рыночные «неэффективности», но не создают чего-то нового. Когда они приходят, они не говорят:

О, у вас тут неликвидный стакан во фьючерсе на Татнефть, давайте мы расторгуем его.Они предлагают дать им скидку за обороты в РТС или долларе, но это и так два самых ликвидных контракта. Получение скидок за объем – это стандартная практика на многих биржах. Стратегия глобальных hft – получить скидку и торговать минимально маржинальные стратегии, «выедая» всю «неэффективность». Биржи вынуждены прогибаться под условия крупных hft, т.к. те идут на ту площадку, где им больше «откатывают». Если рынок емкий, и там держится много открытого риска (т.е. пирог большой), то такая система может быть устойчивой какое-то время. Если же нет, то пирог быстро заканчивается. Это как раз наш случай.

Больше 40% рынка у нас «частники», причем небольшие. Институциональных инвесторов (иностранных инвестиционных фондов, ПИФов, пенсионных и страховых денег, хеджеров) на срочном рынке нет практически совсем. Если дать htf-шникам фору в виде дисконта по комиссии, то получится то же самое, что делают глобальные торговые сети с частными магазинчиками – за счет своих объемов они диктуют свои условия и навязывают цены производителям, а потом продают их с минимальной маржой потребителям. Их уровень маржи таков, что частные магазины просто разоряются, а сети выживают за счет экономии на масштабах. Если сейчас крупные участники (безотносительно иностранные или местные) получат преимущества по комиссии, то через полтора-два года от нашего «частного» сектора останутся рожки да ножки. А эти ребята переберутся на другие рынки (как саранча перелетает с поля на поле, оставляя за собой пустыню).

С таким трудом идет рост количества «частников», что не хочется потерять это в одночасье, не получив ничего взамен с точки зрения развития рынка. Мы не отдаем предпочтения иностранцам или локальным игрокам. Просто нет смысла давать «крупняку» (иностранному или местному) преимущество. Хотите, как на продвинутом «западе» — тогда давайте отменим скальперскую скидку на срочке и будем давать ее только тем, кто проторгует 3-5 млн. контрактов Si за месяц? Ну и кто тут выживет из активистов Смартлаба? Я считаю, что у нас правильная модель тарифа – скальперская скидка для всех торгующих внутри дня: и для ручных скальперов, и для hft. Она уравнивает потенциальную маржинальность стратегий и не позволяет демпинговать и выдавливать с рынка маленьких игроков. Такого, кстати, я не знаю ни на одной крупной бирже мира, так что гордитесь нашим know-how.

Еще пару слов про маркет-мейкеров. На срочном рынке все маркет-мейкерские программы открытые. Кто хочет прийти, постоять и подержать спред за небольшой fix и скидку по комиссии – welcome. Кто пробовал это делать, знает, что это не так просто, как кажется. Поэтому маркет-мейкеры не задаром свой хлеб едят. И очередь из маркет-мейкеров к нам не стоит. На Смартлабе этот коммент писать не буду, если хочешь, можешь кинуть его туда со ссылкой на меня.

Новая ликвидность на нашем рынке может появиться в двух случаях:

1) появляется новый конечный покупатель риска (например, фонд покупает российские акции и держит их) или

2) ликвидность переливается с другого рынка (например, фьючерс на Брент — наши маркет-мейкеры берут ликвидность в Лондоне и переливают ее сюда, но таких инструментов у нас мало, т.к. в основном наши инструменты привязаны к локальному риску). любой арбитражер не создает новую ликвидность, а перераспределяет ее. Иностранному hft фонду просто не откуда взять новую ликвидность в РТС, поэтому он просто будет одним из участников, переливающих ликвидность внутри нашего рынка. для этого ему и нужны скидки, чтобы стать более конкурентоспособным в том, что делают все. для того, чтобы покупать риск не нужны особые скидки

=====================

Откровение Паши Маркина тут: http://smart-lab.ru/blog/364810.php

Пытаюсь донести до Паши почему он не прав: http://smart-lab.ru/blog/364848.php

ЦБ подвёл итоги консультаций по категорированию инвесторов

- 21 ноября 2016, 15:52

- |

Отчет об итогах общественных консультаций по вопросам Доклада по совершенствованию системы защиты инвесторов на финансовом рынке посредством введения регулирования категорий инвесторов и определения их инвестиционного профиля

Документ ориентировочно от 14 ноября 2016.

Самое используемое словосочетание и фабула отчёта- "представители рынка поддерживают инициативы"

И далее по каждому из пунктов — Поддерживают, поддерживают, поддерживают… Согласны, согласны, согласны...

1) Участники опроса поддерживают классификацию инвесторов на три группы (неквалифицированных, квалифицированных, профессиональных), что поможет более точно определить профиль клиента и подходящие ему инвестиционные инструменты и продукты.

2) Представители рынка полагают целесообразным категорировать инвесторов на основе опыта, знаний и благосостояния, а также на основе сочетания данных критериев.

3) При этом участниками рынка предложено установить более «мягкие» требования для отнесения лиц к категории квалифицированного и профессионального инвестора.

4) Участники опроса поддерживают инициативу по установлению «последнего слова за клиентом», подразумевающую возможность клиента инвестировать в финансовые инструменты, которые не соответствуют его категории/инвестиционному профилю, в случае если клиент настаивает на этом и в полной мере осведомлен о соответствующих рисках.

5) Значительная часть участников опроса полагает, что существующая система информирования клиентов о рисках инвестирования на финансовом рынке недостаточна, в связи с чем считают целесообразным совершенствовать требования к раскрытию информации, сделав его более простым и наглядным. Соответствующие требования к информированию полагают возможным установить на уровне стандартов саморегулируемых организаций.

6) Также участники опроса поддерживают инициативу по введению «паспорта финансового продукта/услуги», как механизма дополнительного информирования клиентов, объясняющего суть и риски конкретного финансового инструмента или услуги.

7) Представители рынка полагают, что большую роль в повышении уровня защиты инвестора играют стимулирование предложения клиенту соответствующих его инвестиционному профилю инструментов и стратегий и поддерживают инициативу введения инвестиционного профиля, при этом считают целесообразным устанавливать требования к порядку его определения на уровне стандартов саморегулируемых организаций. При формировании инвестиционной стратегии клиента опрошенными представителями рынка в целом поддерживается предложение по использованию «робо-консультантов».

8) В отношении вопроса об установлении ответственности за неправомерное отнесение лиц к несоответствующей им категории, а также за предложение неквалифицированным инвесторам не разрешенных для его категории инструментов, участники предложили такие меры, как аннулирование лицензии, исключение из членства в саморегулируемой организации, меры административной ответственности.

Краткий итог прочитанного — по мнению ЦБ — Смартлаб поддерживает Инициативы...

Разгон мозга и 2000% за неделю!

- 20 ноября 2016, 16:13

- |

+2000% профита со $100.000!!! Сколько это? $2.000.000. Возможно!? Конечно! Эдди Морра смог ...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал