Избранное трейдера Valeriy Renesan

Портфель на самом хае: метод формирования. Часть 1. Факторы доходности

- 07 апреля 2021, 13:46

- |

Не так давно начались мои амбициозные инвестиции, результаты которых буду представлять публично: https://smart-lab.ru/blog/687871.php

Так как портфель сформирован в то время, когда наш фондовый рынок покорил исторические вершины, то все посты, посвященные портфелю, буду выпускать под общим заголовком «портфель на самом хае».

В серии из нескольких постов расскажу, как же такой чемоданчик собирался и по каким причинам бумага может из портфеля вылететь. В первой части рассмотрим, от чего вообще зависит доходность акций.

Доходность инвестиций – (очевидно) ключевой момент зарабатывания на бирже. Следовательно, всякий в нее (биржу) входящий, дабы не впасть в безнадегу, должен найти ответ на следующий вопрос: каковы факторы этой столь желаемой доходности?

В научной литературе есть ответ на этот вопрос. Достаточно заглянуть в работы Юджина Фамы и Кеннета Френча [1], а также Марка Кархарта [2]. Заглянув, увидим, что доходность зависит от следующих факторов:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 21 )

8 компаний, которые каждый год платят дивиденды

- 04 февраля 2021, 13:23

- |

Акции покупают, чтобы заработать не только на росте цены, но и на выплате дивидендов. Мы попросили аналитиков назвать компании, которые за последние пять лет лидировали по дивидендным выплатам.

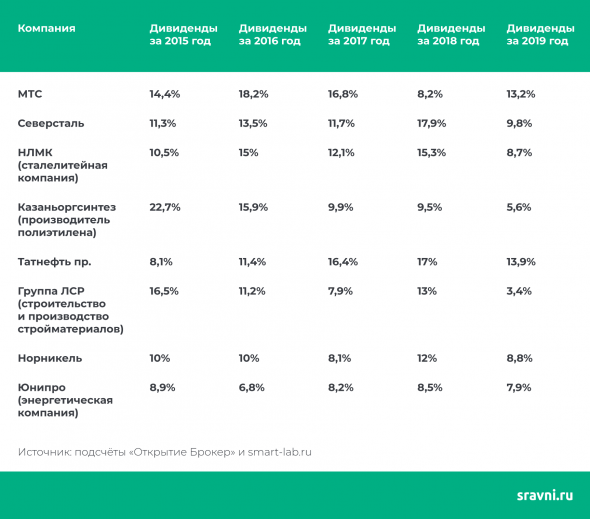

Согласно подсчётам «Открытие брокер», больше всего дивидендов в течение последних пяти лет заплатили восемь компаний. В их числе МТС, Северсталь, Норникель и ЛСР.

В 2015 году самый большой дивиденд в размере 22,7% от цены акции заплатил крупнейший производитель полиэтилена — компания Казаньоргсинтез. По итогам прошлого года наибольший дивиденд на уровне 13,9% заплатила по привилегированным акциям компания Татнефть. Это почти в два раза больше, чем можно было заработать на вкладах в крупных банках.

Не все компании выплатили дивиденды за 2020 год. Выплаты могут происходить до середины 2021 года. Поэтому данные за 2020 год в этой таблице мы не указали.

( Читать дальше )

Доброе утро! 1 февраля — Будьте терпеливыми

- 01 февраля 2021, 10:20

- |

🇺🇸 Сенаторы-республиканцы предложили альтернативный пакет фискальных стимулов в размере $600 млрд — втрое меньше, предложенного Д.Байденом ($1,9 трлн). Принятие более скромного компромиссного пакета с поддержкой республиканцев может разочаровать рынки в краткосроке, но будет более конструктивным для страны в долгосрочной перспективе.

🇨🇳 Индекс деловой активности Китая неожиданно упал в январе.

✈️ SouthWest Airlines — входит в наш ТОП-10 акций США — представила ожидаемо слабую квартальную отчётность. По оценкам менеджмента, компания продолжит «сжигать деньги» в 1 кв 2021 г.

💉 Эффективность вакцины Novovax — 89% и 60% в ходе испытаний в Великобритании и Юж.Африке соответственно. Компания планирует производить к лету до 150 млн доз в месяц.

💡Идея дня: будьте терпеливыми. Инвесторы, которые имеют низкую долю вложений в акции, стоит начать покупки при дальнейшем снижении рынка. Один из вариантов — покупка VTBX (БПИФ ВТБ — Индекс МосБиржи). Стандартный подход — начать с покупки 25% от целевого размера позиции, а затем постепенно наращивать её.

Открыть счёт в ВТБ

Куда вложить 300 000 рублей в 2021 году?

- 21 января 2021, 18:07

- |

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Самая оперативная информация в моем Telegram «ИнвестТема»

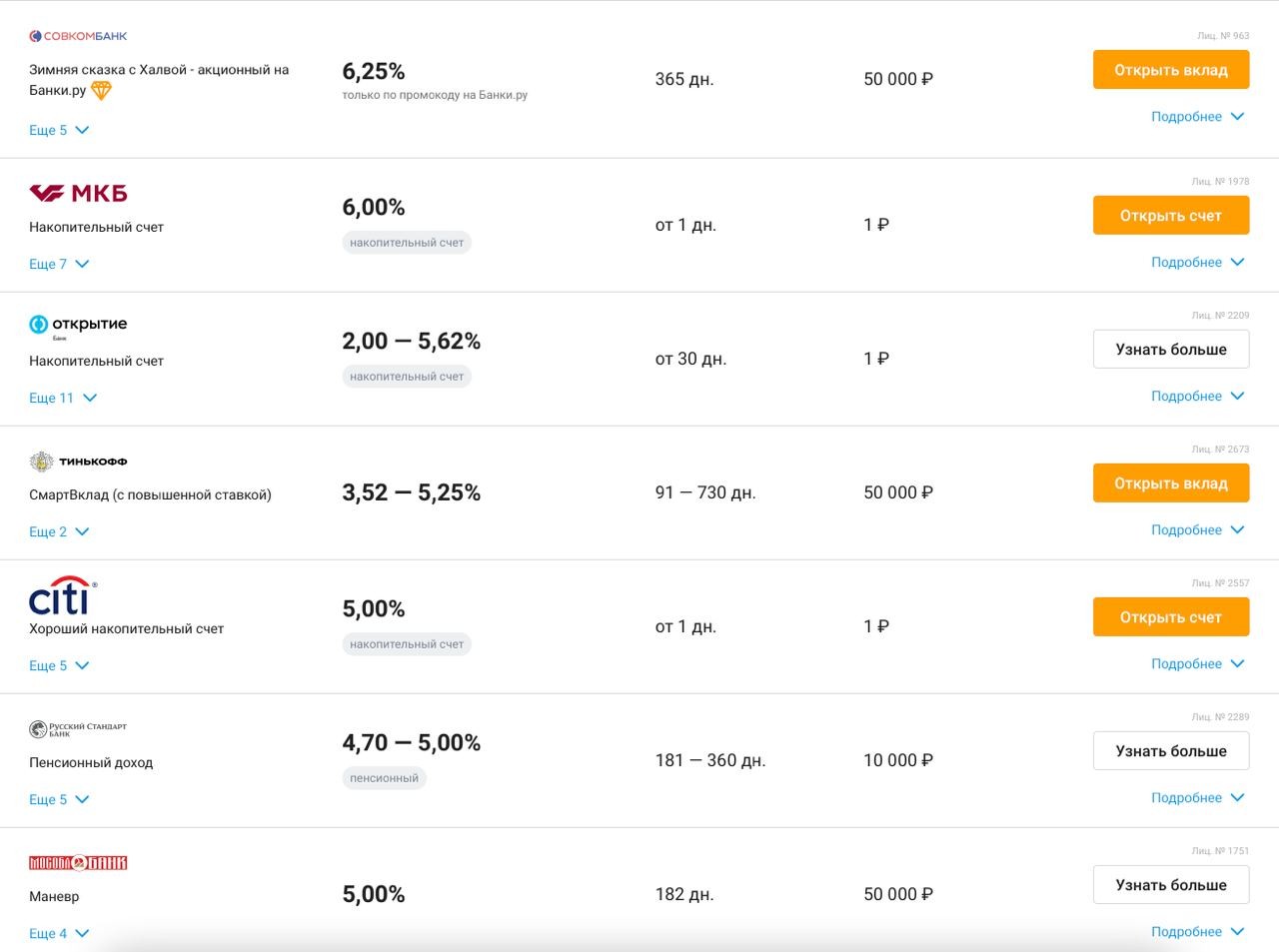

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

( Читать дальше )

Bank of America включил X5 Retail Group в топ-5 самых перспективных российских бумаг в 2021 году

- 14 января 2021, 16:48

- |

ГДР X5 Retail Group вошли в список пяти самых перспективных российских бумаг этого года по версии Bank of America, сообщил РБК. А все потому что X5 развивается не только в оффлайн-ритейле, но и в e-commerce*. Благодаря пандемии, российские покупатели стали чаще приобретать товары онлайн, отметили эксперты BofA во время пресс-конференции. «Мы отдаем предпочтение компаниям, которые были одними из первых в этой области и имеют комплексные стратегии в электронной коммерции», — добавили они относительно X5. Прогнозная цена BofA по X5 Retail Group — $55 за ГДР (₽4085 за акцию), передает РБК.

Действительно, по итогам 9 месяцев 2020 года X5 Retail занимает первое место на рынке продуктового онлайн-ритейла. А в 2023 году мы планируем завоевать 20-23% этого рынка в России. Доля цифровых бизнесов в нашей выручке по плану составит 5% к 2023 году. Онлайн-бизнес X5 растет так быстро, что на горизонте двух-трех лет мы и вовсе планируем вывести его на IPO. При этом оффлайн-ритейл, в первую очередь представленный у нас сетями «Пятерочка» и «Перекресток», мы оставлять без внимания также не собираемся и намереваемся оставаться на нем лидерами с долей рынка 15% к 2023 году. За 9 месяцев 2020 года она уже была 13%.

( Читать дальше )

Портфель пятиклассника-2020. Поехали! И приехали…

- 03 января 2021, 11:11

- |

Давненько я ничего не писал на смартлабе. Обалдеть, аж с прошлого года ни строчки :-)

Пора бы скрипнуть заржавевшим пером. И вспомнить про нашего пятиклассника. Нет, про него никто и не думал забывать, однако пауза несколько затянулась, и причина этого станет ясна позднее. А пока вспомним, о чём шла речь.

Всё началось с того, что в один прекрасный день я решил стать инвестором. Начитавшись на СЛ многочисленных историй успеха, я вдруг задумался. Как это ни удивительно прозвучит, но за все свои 15 спекулянтских лет на бирже, я ни разу не задумывался об инвестициях. Даже мысли такой не возникало. Ни разу! А тут прямо поветрие какое-то, даже лудоман Карпуха и тот решил попробовать себя в инвестициях. Не иначе Лариса Морозова заразила весь смартлаб :-)

Радостная новость для тех, кто пожелает встать на путь инвестиций в ценные бумаги. Вам нет никакой нужды погружаться в океаны специализированной информации, листать толстенные талмуды и ломать голову над формулами. Ничего этого не нужно, ведь всё необходимое есть на смартлабе. А также есть то, чего нет нигде – это мгновенная обратная связь посредством форума, комментариев и писем в личку. В общем, читайте смартлаб – и будет вам шоколад.

От себя могу порекомендовать двух авторов СЛ, которые на инвестициях собаку съели, это AlexChi и

( Читать дальше )

"Мир в 2021 "

- 29 декабря 2020, 03:19

- |

Акцент на следующих металлах:

— Серебро — устойчивый промышленный спрос, солнечные батареи, инвестиционный спрос (инфляция), ювелирный спрос, рост интереса к серебру в мире в 2021, цель 50 долл. и больше.

-Алюминий -

— Олово -

— Золото на 2021 год — спорная идея, ювелирный спрос может не успеть восстановиться, инвестиционный спрос подвержен сильным изменениям, скорее золото больше спекулятивный актив на 2021 год, жду снижения интереса к золоту и падения его стоимости.

Идеи в акциях:

— Русал (покупать уже сейчас, т.к. прошла хорошая коррекция на новостях о санкциях, санкции можно «хеджировать» через покупку Alcoa, Русал — градообразующие предприятие для моногородов РФ — будет поддержка даже при неблагоприятных обстоятельствах.

Несколько лет назад на информации о возможных санкциях США против Русала акции компании выросли с 21 рубля до 30 рублей, т.к. правительство для поддержки Русала готово было пересмотреть даже стандарты применения проводки в новых домах (использование алюминиевой и тд), перерегистрация на территории РФ и тд.

( Читать дальше )

Что купить из акций-аутсайдеров года?

- 25 декабря 2020, 10:08

- |

🇪🇺 Условия Brexit были согласованы и теперь ждут одобрения парламентами.

💰 До сих пор неясно, одобрит ли Д.Трамп бюджетный пакет мер по поддержке экономики, принятый Конгрессом, или наложит вето. Конгресс США продолжает работать.

🇯🇵 Розничные продажи в Японии в ноябре -2% м/м, а потребительские цены в Токио -0,9% г/г — самое большое снижение с 2010 года. В 1 пол. 2021 г мы можем увидеть возобновление спада в японской экономике.

📱 Samsung — входит в ТОП-10 глобальных акций — закрылся вчера на рекордном уровне. Налоговые органы установили налог на наследство, который должны заплатить наследники ключевого акционера компании. Инвесторы ожидают, что необходимость уплаты налога приведет к увеличению коэффициента дивидендных выплаты компанией.

🇺🇸 Прогнозный мультипликатор P/E рынка акций США (22,4х) близок к максимуму (25,5х), установленному в 1999 г. Это означает, что у фондовых индексов не так много возможностей для роста в 2021 году. Однако доходность акций все еще может быть более привлекательной, чем доходность облигаций инвестиционного уровня.

( Читать дальше )

В продолжение темы налогов - вот Вам наипростейший метод минимизировать издержки любому пассивному российскому инвестору

- 16 декабря 2020, 13:08

- |

Данная элементарная схема подходит для большинства неискушённых инвесторов, не пытающихся переиграть рынок и не только.

Покупаем фонды ВТБ (например, VTBX на Индекс Мосбиржи) через ВТБ-брокера и держим их минимум 3 года (либо на ИИС типа Б).

В итоге получаем:

— комиссия за покупку и продажу 0 рублей (т.к. покупаем через ВТБ);

— комиссия за обслуживание брокерского счёта и депозитарная 0 рублей (если тариф «Мой онлайн»);

— налог на прирост капитала 0 рублей (3 года или вычет типа Б);

— налог на дивиденды 0 рублей, т.к. российские фонды налоги с дивидендов не платят, а сразу реинвестируют в стоимость пая, а налог с самого прироста пая мы обходим предыдущим методом;

— комиссии за управление фондами одни из самых низких в России (к примеру, с условных 100 рублей при росте пая на 15% мы заплатим около 2 рублей налога при продаже, комиссия же, например, VTBX равна 0,69% от суммы, то есть это со 115 рублей 0,8 рубля в год.);

— банкоматы и офисы ВТБ есть практически везде, что также снижает возможные транзакционные издержки и т.д.

(Не является рекламой ВТБ и инвестиционной рекомендацией, все факты объективные и метод неплохой).

(Если увидели какие-то изъяны в схеме, напишите, всем будет полезно).

Пара доллар/рубль . Почему трейдеры не замечают очевидного?

- 25 ноября 2020, 15:50

- |

Технические сигналы в пользу дальнейшего снижения зелёного фантика с надписью — In God We trust… против нашего рубля.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал